2022-09-01今日SH600489股票最新净值和交易情况

中金黄金(SH600489):

同花顺(300033)数据显示,2022年8月30日,中金黄金(600489)获外资卖出1.31万股。截至目前,陆股通持有中金黄金1407.05万股,占流通股0.32%,累计持股成本3.77元,持股盈利97.46%。 中金黄金最近5个交易日上涨3.33%,陆股通累计净... 网页链接

面对疾风吧哈赛:

务须咬牙厉志,

蓄其气而长其志,

切不可恭然自馁也。

中金黄金,我心爱的大牛股,后市不是涨停,就是涨不停!

中金黄金(SH600489)

面对疾风吧哈赛:

宁可慢些,不要太急而错误;

宁可笨些,不要太巧而败事。

稳健的主力,一步一个脚印,非常有幸能买入这样一只牛股,非常有幸能成为中金的股东,敬礼!

中金黄金(SH600489)

踏浪小魔女:

![[狗头]](http://js.xueqiu.com/ugc/images/face/emoji_80_doge.png)

中金黄金(SH600489) 今天居然撑住了,要是以前今天必须补跌3个点来抹平昨天涨的不过又被st和银泰压了,毕竟有黑大的置顶帖镇着,银泰才是绝对的龙头,都去买银泰哦

董翔:

本文原发于芝华塔尼欧海滩,欢迎关注。

我在7月29日写了《

一、关于如何选择金矿股和黄金ETF的操作方法和建议

关于怎么选择金矿股和黄金ETF,我归纳为如下几点:

1、黄金上涨行情的前半段,金矿股会大概率跑赢金价,应选金矿股。

2、黄金上涨行情的后半段,金矿股未必会跑赢金价,必须优选金矿股,选择黄金ETF可能更稳妥。

3、一旦金价见顶,应该立刻清掉黄金相关资产,因为即便见顶后金价只是盘整,黄金股也可能会下跌,而继续持有黄金ETF,即便不跌也不会赚钱。

4、在金矿股中筛选个股的所有意义,是在准确判断金价上涨起点和终点基础上持有哪只个股能获得更高的收益,而不在金价见顶后能避免下跌上——这种可能性极小。因此金矿股的核心筛选标准是:弹性。

5、判断准黄金上涨的起点与终点的重要性,远大于在金矿股中的个股选择。

(若要用数字去表达两者对一笔成功的黄金投资的贡献,我估计前者是80%,后者是20%。)

二、对金矿股与金价几段历史的回顾与归纳

为了具体解释以上结论,需要把金矿股和金价做一些比较。

我选择了四个金矿企业,在不包括我们无法投资的俄罗斯企业的全球金矿开采企业中,它们排在黄金产量前四位,分别是Newmont(纽蒙特矿业)、Barrick(巴里克黄金)、Agnico Eagle(伊格尔矿业)和Gold feilds(金田)。其中,伊格尔矿业是在2021年合并了Kirkland Lake Gold(柯克兰湖黄金)以后成为第三。而金田预计今年将完成对Yamana Gold(亚马纳黄金)的合并,合并后的金田会成为第四。

我选择了四个时间点,分了四个时间段,以比较金矿股与金价的收益情况。这四个时间段分别是:

1、2001年2月16日~2011年9月6日,对应一轮黄金大牛市。

2、2011年9月7日~2015年12月3日,对应一轮黄金大熊市。

3、2015年12月4日~2019年5月29日,对应熊市触底后第一次大级别上涨及随后的震荡期。

4、2019年5月30日至今,对应一轮牛市及触顶后的震荡期。

时间段1,2001年2月16日~2011年9月6日:

金价从2001年启动的250美元涨至2006年的高点700美元,大部分金矿股是多倍跑赢金价的,除了巴里克跑平金价。

2006年高点至2008年的高点1000美元,金矿股有了分化,伊格尔继续大涨,巴里克继续跟随金价小涨,而纽蒙特没涨,金田大跌。

2007年金融危机爆发导致金价暴跌,随后美联储的刺激推动金价在2011年9月达到高点1900美元,相比2008年3月前峰值的1000美元高了接近一倍。而此时的金矿股,基本才回到2008年金价高点时的股价高度,跑输得很明显。

实际上,虽然金价从2006年的700美元涨到2011年的1900美元,如果持有金田,2006年以后的五年里就会亏钱,而持有纽蒙特也不会有盈利,中间还要经历大幅下跌。从2001年开始持有巴里克到2008年,和买黄金没区别,2008年以后,不仅金价跌时它跌得多,金价涨时它涨得少。只有持有伊格尔,可以从2001年持有到2007年,随后就明显跑输金价。

时间段2、2011年9月7日~2015年12月3日:

这个阶段是一个黄金的大熊市。金价用了四年触底,累计回调40%,但是金矿股回调幅度达到60%至85%。金价在创了2011年9月的历史高点1900美元后,曾在2011年11月、2012年2月和2012年的10月初,三次回到1800美元附近,然而金矿股的股价却依次降低。

总结起来看,在2001-2011年黄金牛市的后半程,金矿股跑不赢金价,并且2011年金价触顶后金矿股更加脆弱,触顶后盘整,金矿股会跌;盘整后下跌,金矿股会暴跌。

这引出了第一个重要的问题,这一轮黄金牛市的后半程及金价见顶后的阶段,金矿股股价远远落后金价的原因是什么?我在下一个部分尝试解答。

时间段3、2015年12月4日~2019年5月29日:

这个阶段是金价触底后第一次大幅上涨,伴随一个盘整期。非常明显,金矿股在经历了前期高达七八成的跌幅后,对金价的回升特别敏感,金价在2016年只回升了25%,股价基本反弹了一倍以上。金价随后在2017、2018及2019年都回到了这个位置,但股价整体上在回落。

时间段4、2019年5月30日至今:

这个阶段是新一轮黄金牛市,伴随一个盘整期。金价从2019年5月30日的1280美元开启新一轮牛市到2020年8月7日的2075美元触顶,涨幅达到60%,而同期金矿股涨幅在100%到200%,不出所料地跑赢明显。2022年的俄乌战争爆发,金价于3月上涨到2070美元,等同于2020年的峰值,但是金矿股的股价却表现得比上一轮黄金触顶后更加强势:

2012年10月,金价回到1800美元,略低于2011年9月的峰值1900美元。金矿股股价整体上跌了约30%。2022年3月,金价回到2070美元,几乎等同于2020年8月的峰值。四个龙头金矿股中有两个股价大幅高于前期的峰值。

这引出了第二个重要的问题,2019年黄金价格触顶以来,金矿股股价为何比2012年黄金触顶后的走势要更为强势?我在下一个部分尝试解答。

三、对金矿股股价与金价变化差异的分析

根据上面对几段历史的描述和归纳,我想回答第一个问题:为什么在2001~2011年的黄金大牛市,金矿股的股价在牛市后半程及触顶后远远落后于金价?

首先,我认为不会是因为股票投资者相比商品交易者对金价未来的(暴跌)走势更具有预见性,两个群体不可能有谁“聪明”谁“笨”的差异。更重要的是,金矿股股价提前金价三年触顶,而且2011年相比2008年的金价峰值高了近1倍。这种巨大的、持久的差异,更倾向于说明两个市场的定价都是有道理的,只是遵循各自的逻辑,而不是其中一个比另一个更有预见性。

我对金矿股在2001~2011年黄金牛市后半程落后金价的解释是:股票市场与商品市场定价的目标不同,股票市场定价的是对未来的净利润和股东回报的预期,是未来的金价、产量与成本、投入的差值,而商品市场定价的是金价本身。这两者的区别具体分为三个方面:

A、

推动成本提升的,包括开采黄金需要的能源、人员、折旧成本,刚性为主。还有随着金价提升,一些高成本金矿会投入运营,本身开采难度大,成本高。

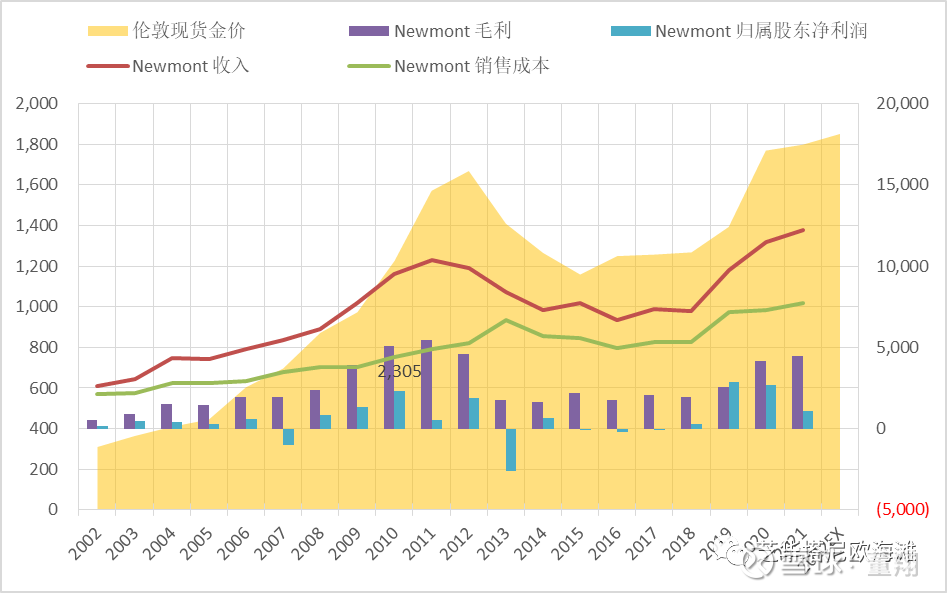

我用两大金矿龙头巴里克和纽蒙特的数据来阐述一下上述结论。由于早期公司没有AISC这个成本算法,而有收入和销售成本数据,我采用这个来代表金价与成本的关系。

在2001年开始的10年黄金牛市中,金价上涨了500%,巴里克毛利率从45%缓慢地提升到55%,每年只提升1%。但是Newmont的毛利率提升幅度非常大,从19%提升到52%。从产量上看,如果不是巴里克在2005、2006两年逐步并购了当时世界五大金矿企业之一Placer Dome,其与纽蒙特的产量都在持续下滑。产量都在下滑,而毛利率提升幅度大,这是为什么纽蒙特在2005年以前跑赢巴里克的原因。

2008年是金价下跌的一年。2009~2011年,金价重新上涨,而两家企业的毛利率在50%以上就没法再提升了,巴里克从53%小幅提升到56%,纽蒙特从50%小幅提升到52%。这是建立在平均金价从2009年的970美元上涨到2011年的1570美元基础上的,期间涨幅高达62%。金价从2001年算起已经连续涨了8年,是不能持续的。金价两年上涨了62%却没能拉高毛利率,只能说明成本也以类似金价的速度上涨。那么金价如果停止上涨,而单位成本因调整滞后而进一步上涨,毛利率必然下跌;金价如果开始下跌,毛利率会暴跌无疑。

这可能解释了2001~2011年黄金牛市的最后几年,金矿股股价普遍追不上金价的原因,是市场意识到了虽然金价在涨,但由于成本追赶得较快,企业的远期利润前景充满隐患。

事实也是如此,2012年平均金价较2011年小幅上涨,或许是因为两者产量下滑,所以全年收入小幅下滑,但销售成本继续上涨,毛利率和毛利开始明显下滑。金价随后进一步大幅回落,这时金矿开采成本调整的滞后就显露无余。从2012年至2015年,金价从高位盘整到持续下跌,毛利率连跌了4年,最后腰斩。

Barrick 销售成本= cost of sales

Newmont 销售成本=costs applicable to sales + depreciation and amortization

B、企业在黄金牛市期间可能大幅增加资本支出和并购,使得股东的现金回报(自由现金流)增长缓慢;资本支出也具有滞后性,使得金价的逆转会导致现金流快速恶化。

从巴里克和纽蒙特两个企业看,到这一轮牛市后期,其资本支出增加得非常迅猛,使得自由现金流增加不多,且波动较大。相对于十亿多的自由现金流,2011年巴里克600多亿的市值并不便宜。在金价回落之后,已经计划中的项目不能立刻终止,企业的自由现金流转为负值。

企业加大资本开支的过程往往对应大量的借贷,金价在2012年开始下跌之后,经营现金流回落,但资本支出惯性地继续增长,利息费用还要增加,企业的现金状况恶化很快。巴里克在2008年只有2100万美元的利息费用,金价见顶的2011年其利息费用上升到2亿美元,2014年进一步上升到8亿美元。

C、金价一旦下跌,一些牛市中看似有利可图的投资和并购会遭遇大幅减值,这导致净利润对金价的逆转异常敏感。

继续以巴里克为例,2007年以前,其impairment charges一般只有几千万美元。2008年,金价回落,这个费用提升到7.5亿美元。随后金价回升,2010年,其回落到700万美元。2011年金价见顶回落,2012、2013、2014和2015年,该费用分别为65亿、127亿、41亿和39亿。2016金价触底反转,其又出现了转回。

然后,我们来到第二个问题:2019年黄金价格触顶以来,金矿股股价为何比2012年的走势要强?

我用两幅图来说明价格与成本的关系,第一幅是上面的收入与销售成本,第二幅是金价与AISC。由于2020年至今,平均金价略有上行,在能源价格大涨的背景下开采成本有所提升,金矿企业的毛利率略有下滑但能维持在40%以上,金价与AISC的距离略有收窄(AISC margin),所以企业的利润水平基本能维持或略有下滑。在这种大的背景下,遇到今年上半年的俄乌战争,通胀压力和不确定性飙升从而推升金价,就会使得企业利润预期和股价有一个明显的阶段性上涨。

归根结蒂,2019年以来金矿股走势比2012年要强,主要是因为金价没有立刻大跌,而金矿企业整体上成本上涨还算温和。

从股东的现金回报角度讲,也可以看出,这次黄金牛市,金矿企业的资本支出远不如上次牛市那么凶猛,这意味着只要金价稳定或者缓慢上涨,金矿企业的远期现金流状况依然会维持比较好的状态。

比如,这两年巴里克的资本支出增加速度就远远低于上一轮牛市,自由现金流远高于上一轮牛市最好的水平。实际上,巴里克早已处于净现金水平,大幅提升了分红率。纽蒙特的资本支出增加稍快,但自由现金流水平也好于之前的最好水平。

四、总结

我在本文里,首先提出了五个(1~5)在一个特定阶段应该选择金矿股还是黄金ETF的操作方法和建议。为了支持这个方法的提出,我分了四个时间段去归纳了金矿股股价与金价的关系,也就是现象。然后,用三点(ABC)解释了为什么在特点时间段金矿股会跑赢或者跑输金价,也就是现象背后的原因和逻辑。

就金矿股的投资而言,第一重要的是金价的走势,而且是要在金价上涨的初期介入,考虑到成本变化的滞后,金价上涨的初期会使得利润率的提升更有保证。一旦金价见顶,也是因为成本调整的滞后,不需要金价下跌,金矿企业的利润就可能减少,并导致股价的下跌。事实上,在黄金牛市的末期,若出现成本追赶金价较快,就要有所警惕。这时,切换为黄金ETF是一个选择。金价一旦下跌,应该撤出所有有关黄金的投资。

就金矿股的选择而言,每家企业售出黄金的价格是几乎一样的,但成本和产量存在差异。确定每个企业的产量与成本的意义主要是在金价上行中,产量提升较快而成本提升较慢的,意味着企业利润增加比较快,也就是增加了股价的弹性。

我想再次强调的是,一切对金矿股还是黄金ETF的投资,金价的判断是第一重要的因素,而金矿股的选择是在金价判断基础上,综合了成本与产量的考量和比较,以获得在金价上涨过程中更高的收益率。

近期,我认为黄金有机会迎来新的一轮上涨。原油等大宗商品已经见顶回落,世界整体的通胀环境也将触顶回落,这会减缓金矿企业开采成本的上行速度。若预期实现,那么上行的金价和放缓的成本,或有机会看到金矿企业整体利润率的再度提升。其中我自己对个股的选择,也许将在未来的文章里记录下来。

本文内容完全是我个人投资的所思所想,不做任何投资建议。据此买入,风险自负。

股海里的旱鸭子:

美元見頂,黃金見底招金矿业(01818)中金黄金(SH600489)

三晕2020:

中金黄金(SH600489)这次中金会拿的相对久一点

因为那句“两增一控三提高”

也因为这波中金的成本足够低

还因为湖金只剩了一点点底仓

这个价不大敢下手

![[大笑]](http://js.xueqiu.com/ugc/images/face/emoji_02_laughing.png)

清一投资号:

清一山长 2022年8月19日

上个月中国从瑞士运走80吨黄金,是6月份的两倍

https://user.guancha.cn/main/content?id=831807

中国正在做与西方“脱钩”的准备。原来放在海外的大量资产,正在弄回国内。因为美国的一个政令,就会被发达国家封杀资产。在这些资产清理完之前。中国是不会打台湾的,会尽量避免开战的。但清理完之后干啥?俄罗斯花了8年时候。来准备今年的这一仗。美国给中国的时间,恐怕不会有8年。希望不少于三年吧!至少能够有解放战争的时间来做好脱钩准备。一旦脱钩开启,生活质量就别谈了。活下去就成为唯一的任务了,就像现在俄乌战争中,谁还啥奢求?

为什么是黄金?为什么美债不断降低?瑞士是干啥的?其实——中国应该是用外汇换黄金,然后运回国。高价值的东西——古人说“乱世黄金,盛世珠宝、古玩”。将来,我认为只有实物才值钱,钱不值钱的。国家也是这个观点,只能换黄金,我认为还会换白银,比白银更重要的资源应该是铜,信息时代的石油。这些储备,我认为国家的金钱资源,会投放在这些地方。赚了钱,花钱买美债,是把刀把子递给美帝。用赚到的钱去买黄金,就是变成实物,谁都抢不走了。不过不建议各位买黄金,买了你是卖不掉的,没人相信你的黄金。买黄铜还有人收购,黄金没人敢要你的。不过——可以通过买黄金股来避险。一样的效果。比如中金黄金这样的。我已经买了M级持股。

“盛世珠宝、古玩”——这些东西,是泡沫。一旦乱世,一钱不值。就像LV包包、名牌手表等一样。经济大好的时候,到处抢购,用来炫耀消费的。但经济差了,这些东西不值钱的。如果俄乌战争起来了,你手上有这些东西有啥用?当然钱也没用。不如粮食、能源这些傻大黑粗的东西更靠谱。

我在泰国,买了上千亩土地。不求赚钱,只求不赔钱。反正钱是赚来的纸张,有一天就有可能一钱不值了。股市买啥?其实我准备股市归零,我都能顺利地活下去。天知道股市最终会怎样。只能聊胜于无。做一点能做的事情。但我不会把所有资产都放在股市上的。

原文章知乎链接:网页链接

有色金属ETF(SH512400)中金黄金(SH600489)

中金黄金(SH600489):

同花顺(300033)数据显示,2022年8月29日,中金黄金(600489)获外资卖出10.0股。截至目前,陆股通持有中金黄金1408.36万股,占流通股0.32%,累计持股成本3.78元,持股盈利96.75%。 中金黄金最近5个交易日上涨2.62%,陆股通累计净卖... 网页链接

中金黄金(SH600489):

同花顺(300033)数据中心显示,中金黄金(600489)8月29日获融资买入3468.72万元,占当日买入金额的17.17%,当前融资余额13.34亿元,占流通市值的4.11%,超过历史60%分位水平。 融资走势表 日期融资变动融资余额8月29日867.23万13.34亿8月2... 网页链接

面对疾风吧哈赛:

在你失败的每个人生驿站中,你应该为自己鼓掌。

虽然此时掌声有点微弱,但能给自己增添信心。

能给自己增强斗志,能给自己增加豪情。

中金黄金,我心爱的大牛股,后市不是涨停,就是涨不停!

中金黄金(SH600489)

黑天魔理沙:

中金黄金(SH600489)今天入了,好好表现 到8.5就行

面对疾风吧哈赛:

用最少的悔恨面对过去;

用最少的浪费面对现在;

用最多的梦面对未来。

稳健的主力,一步一个脚印,非常有幸能买入这样一只牛股,非常有幸能成为中金的股东,敬礼!

中金黄金(SH600489)

被拿捏死死地:

![[流鼻血]](http://js.xueqiu.com/ugc/images/face/emoji_77_vision.png)

中金黄金(SH600489)今天尽然靠你账户才没绿

黎明前的黑暗F:

![[滴汗]](http://js.xueqiu.com/ugc/images/face/emoji_13_coldsweat.png)

中金黄金(SH600489)

多头不死空头不止丶:

中金黄金(SH600489)今天吃屎了?

股票

MORE>- 最近发表

- 标签列表

-

-

SZ300452 SZ000738 SZ002751 SH688345 SZ000948 SZ002002 SH600671 SZ002669 SH688696 SZ002138 SZ002931 SZ002413 SH603879 SH600011 SZ301187 SZ300022 SZ301338 SH600839 SH603871 SH603517 SZ000550 SH603839 SZ002570 SH600161 SH603036 SZ300081 SH600655 SH603416 SH600052 SZ300174 SH688155 SZ002948 SZ002132 SZ300605 SH603798 SZ300983 SH600854 SZ300762 SH688505 SH600480 SZ300808 SZ000861 SH603933 SZ300885 SH600710 SH601212 SZ002991 SZ001216 SZ300457 SZ002397