2022-11-25今日SH603213股票最新净值和交易情况

小泽哥哥v5:

尾盘再次减仓,5成不到仓位百洋医药(SZ301015) ,镇洋发展(SH603213)

毕竟老美通胀数据并不好看,今晚很难说,有了不错的利润,还是减减仓位

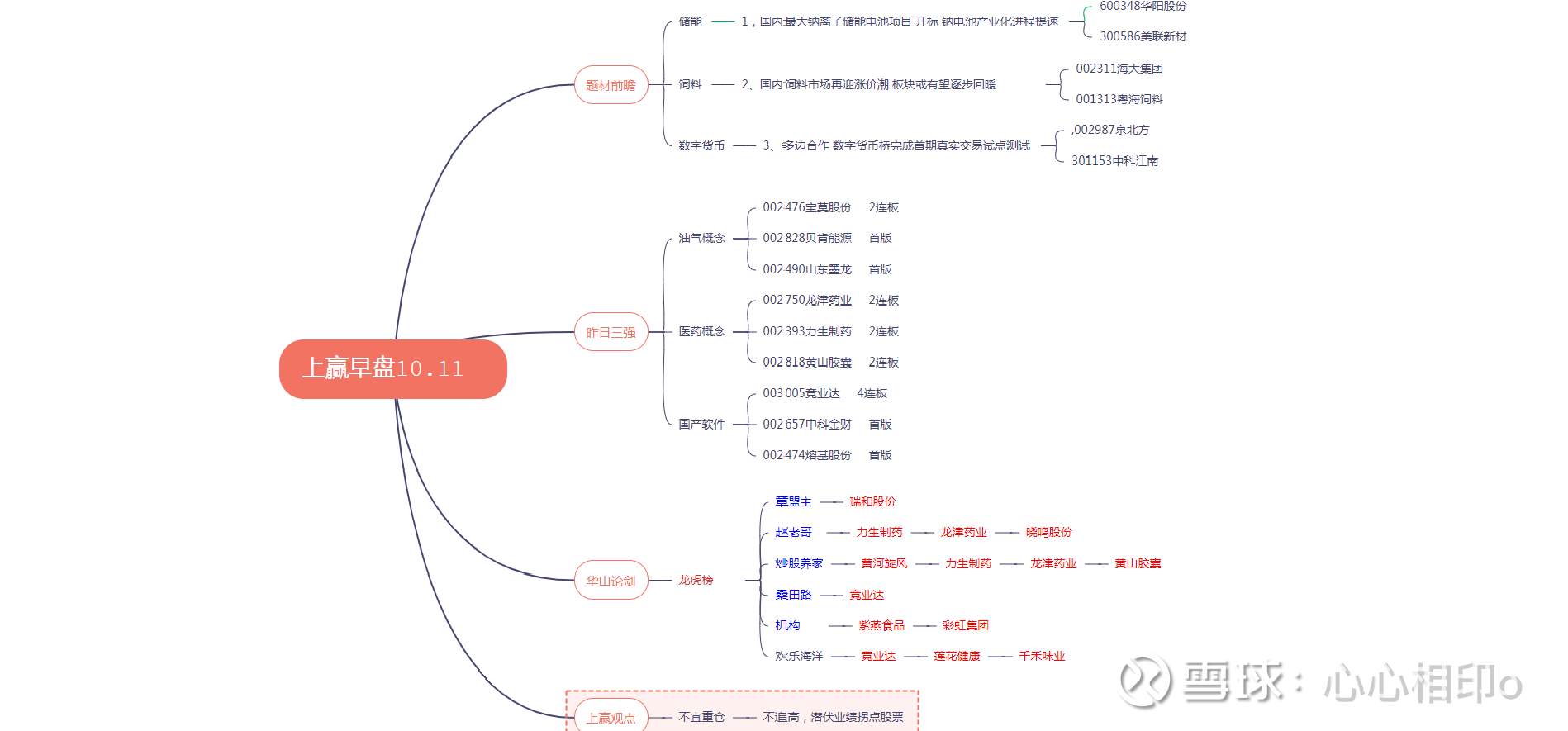

心心相印o:

镇洋发展(SH603213)山东海化(SZ000822)沧州大化(SH600230)

1.行情回顾:烧碱企业后市估值有望修复

1.1.化工排名居中,氯碱表现相对较弱

基础化工板块市场表现位于中信一级行业中游位置。过去半年(1/1-6/30),中信基础化工指数报收7828.58 点,半年下跌452.97点,跌幅为 5.5%,板块表现优于上证指数(半年跌幅为6.63%)、沪深300(半年跌幅为 9.22%)。从行业的排名来看,中信基础化工行业在全部行业中的涨跌幅排名为第 13 名。

氯碱板块整体涨跌幅排名第 28。从细分领域来看,过去半年在中信基础化工 33 个三级行业中,有 22 个板块上涨,11 个板块下跌。涨幅前三的板块分别为:有机硅、聚氨酯和纯碱,涨幅分别为27.0%、21.0%、20.5%;跌幅前三的板块分别为:锦纶、钛白粉和其他塑料制品,跌幅分别为11.2%、8.8%、7.9%。其中,中信氯碱板块跌 5.7%,位于基础化工细分板块中第28位。

氯碱板块表现弱于化工板块及大盘。根据Wind 数据,截至2022年6月 30 日中信氯碱指数收报 1754.95 点,上半年下跌145.4 点,跌幅为7.65%。上半年 A 股市场整体处于调整状态,上证指数下跌6.63%,中信化工板块下跌 5.5%,氯碱板块的表现弱于化工板块及上证指数的整体表现。

1.2.行业利润增速有所放缓,但仍处于同期高位

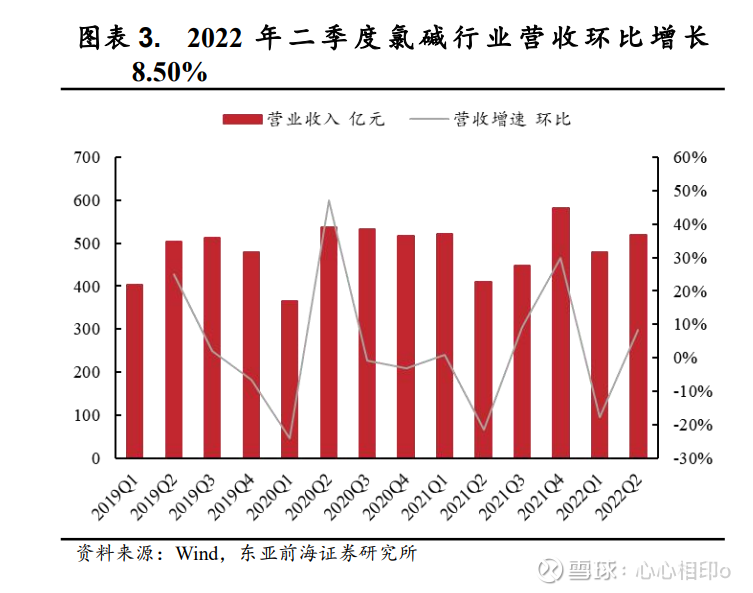

二季度氯碱行业营收处于 2019 年来的同期高位,营业成本同比涨幅更高。为了研究烧碱企业市场和业绩表现情况,本报告综合考虑中信化工分类以及公司主营业务,我们选取 A 股有烧碱生产能力的14 家企业,组成氯碱行业组合进行研究。营业收入方面,2022 年二季度氯碱行业实现营收519.89 亿元,同比增长 26.82%,环比增长8.50%;营业成本方面,2022年二季度氯碱行业营业成本为 412.54 亿元,同比增长37.09%,环比增长4.78%。

二季度氯碱行业毛利率处于同期高位,期间费用率平稳。毛利率方面,2022 年二季度氯碱行业毛利率 26.02%,同比降低10.21pct,但仍处于自2019年来的同期高位,环比增长 4.32pct;期间费用率方面,2022 年二季度氯碱行业期间费用率为 7.43%,同比降低 1.88pct,环比增长0.07pct。

二季度氯碱行业归母净利润及净利率均环比改善。归母净利润方面,2022 年二季度氯碱行业实现归母净利润 53.70 亿元,同比降低6.60%,处于自 2019 年来的同期高位,环比提升 33.02%;净利率方面,2022年二季度氯碱行业净利率为 10.33%,同比降低 3.69pct,环比增长1.90pct。

1.3.个股多数下跌,估值有望修复

A 股烧碱企业涨跌不一、多数烧碱企业仍处于调整阶段。2022年上半年,14 家 A 股烧碱企业中有 2 家股价上涨,分别为世龙实业、氯碱化工,涨幅分别为 31.47%、0.73%。跌幅排名前三的分别为镇洋发展、华塑股份、滨化股份,跌幅分别为 35.36%、31.41%、24.84%。

目前整体估值较低,未来有望修复。目前烧碱企业平均PE为15.21倍,而近 5 年烧碱企业平均 PE 为 28.17 倍。目前板块估值整体处于低位,未来仍有较大修复空间。以新疆天业为例,其近5 年平均PE为49.12倍,目前股价对应的 PE 为 8.49 倍,估值显著偏低。

2.业绩综述:行业景气上行,未来业绩可期

2.1.2021 年业绩表现优异,盈利能力提升

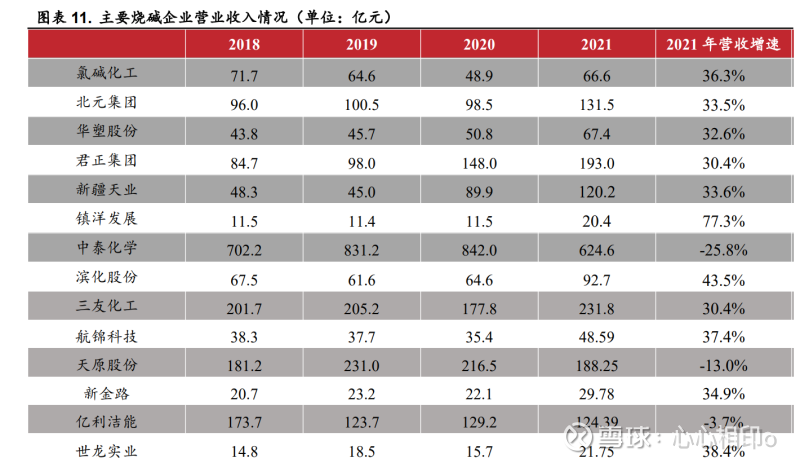

烧碱企业中,2021 年多数实现收入增长。目前A股主要的14家烧碱企业中均已披露 2021 年年报,其中 11 家企业实现营业收入层面的增长。营业收入涨幅最高的企业为镇洋发展。2021 年镇洋发展实现营业收入20.4亿元,同比增长 77.3%。 多数氯碱企业营业收入涨幅超 30%。具体来看,滨化股份实现营业收入 92.7 亿元,同比增长 43.5%;氯碱化工实现营业收入66.6 亿元,同比增长 36.3%;新疆天业实现营业收入 120.2 亿元,同比增长33.6%;北元集团实现营业收入 131.5 亿元,同比增长 33.5%;华塑股份实现营业收入67.4亿元,同比增长 32.6%;君正集团实现营业收入193.0 亿元,同比增长30.4%;三友化工实现营业收入 231.8 亿元,同比增长30.4%。

2021 年烧碱企业利润增长显著。14 家烧碱企业中,多数企业实现归母净利润层面的增长。其中 8 家企业涨超 100%,分别为氯碱化工、镇洋发展、中泰化学、滨化股份、三友化工、天原股份、航锦科技和新金路。具体来看,氯碱化工 2021 年归母净利润 17.7 亿元,同比增长192.0%;滨化股份2021 年归母净利润 16.3 亿元,同比增长220.6%;中泰化学2021年归母净利润 27.0 亿元,同比增长 1751.6%;镇洋发展2021 年归母净利润5.0亿元,同比增长 282.5%;三友化工 2021年归母净利润16.7亿元,同比增长133.0%。

2.2.2022 年价格中枢上行,业绩值得期待

2.2.1.价格稳步上涨,目前仍处于高位

2022 年年初以来烧碱价格稳步上涨,目前仍处于高位。截至2022年6月 30 日,烧碱(32%液碱)市场均价报 1335.8 元/吨,较年初上涨38.3%。上半年液碱平均价报 1227.9 元/吨,同比上涨133.2%;烧碱(99%片碱)市场均价报 4911.0 元/吨,较年初上涨 42.8%。上半年片碱平均价报4241.3元/吨,同比上涨 112.7%。

2.2.2.上半年收入增长

烧碱企业上半年集中于 2022 年 8 月15 日至8 月30 日披露。目前14家烧碱企业均已披露 2022 年上半年业绩报告。11 家烧碱企业 2022 年上半年实现收入增长。具体来看,镇洋发展2022年上半年营业收入为 13.67 亿元,同比增长70.46%;世龙实业2022年第一季度营业收入为 13.63 亿元,同比增长 66.27%;华塑股份2022年上半年营业收入为 37.52 亿元,同比增长 33.07%;新金路2022 年上半年营业收入为18.20 亿元,同比增长 25.17%;滨化股份2022 年上半年营业收入为45.40亿元,同比增长 5.11%;君正集团 2022 年上半年营业收入为104.63亿元,同比增长 20.65%。

烧碱企业中,7 家实现归母净利润同比增长。具体来看,北元集团2022年上半年归母净利润为 11.97 亿元,同比增长2.49%。北元集团归母净利润的增长主要来自上半年烧碱和 PVC 销售价格的上涨。镇洋发展2022年上半年归母净利润为 2.46 亿元,同比增长 49.30%。镇洋发展上半年利润增长主要在于氯碱产品售价提升,主要产品销量提升,且公司优化管理,提升管理效率。氯碱化工 2022 年上半年归母净利润为8.86 亿元,同比增长33.08%。氯碱化工业绩增长得益于主营产品价格大幅增长,公司2022H1烧碱、氯产品销售均价分别同比增长 55.80%、20.07%。

烧碱企业中,8 家归母净利润环比增长。具体来看,北元集团2022年上半年归母净利润为 11.97 亿元,环比增长75.40%;亿利洁能2022年上半年归母净利润为 5.63 亿元,环比增长 68.12%;三友化工2022年上半年归母净利润为 7.30 亿元,环比增长 44.82%;天原股份2022 年上半年归母净利润为 4.17 亿元,环比增长 26.40%。其中,北元集团、天原股份、华塑股份、亿利洁能四家企业的归母净利润实现了环比、同比双增长。

3.后市展望:供需趋紧,烧碱景气周期有望拉长

3.1.能耗双控下,新增产能受限

近年来,烧碱行业整体产能释放较缓。以液碱为例,截至2022年9月22 日,液碱产能由 2020 年的 4481.9 万吨/年增长至2021 年的4609.6万吨/年,年复合增长率为 1.41%;液碱有效产能由2020 年的4207.9 万吨/年增长至 2022 年的 4367.7 万吨/年,年复合增长率为1.88%。

2020 年提出碳中和目标以来,国家针对烧碱行业出台了一些列的相关政策。2019 年发布的《产业结构调整指导目录》将烧碱列为限制类产业。2021 年 11 月,发改委发布了《高耗能行业重点领域能效标杆水平和基准水平》,其中详细规定了离子膜法液碱能效标杆水平、基准水平,并提出拟建和在建项目应力争全面达到标杆水平,存量项目应合理设置政策实施过渡期。2022 年 2 月发改委公布了《高耗能行业重点领域节能降碳改造升级实施指南》。该文件一方面指出,截至 2020 年底我国烧碱行业能效优于标杆水平的产能约占 15%,能效低于基准水平的产能约占25%;另一方面提出,截至 2025 年烧碱行业能效标杆水平以上产能比例达到40%,能效基准水平以下产能基本清零。

“双碳”和“能耗双控”的背景下,烧碱行业面临着产业结构的改革。一方面,政策提高了烧碱行业的准入门槛,增加了淘汰机制,行业集中度有望提升。另一方面,未来低效产能淘汰,新增产能受限,行业供给趋紧。根据百川盈孚数据,2021 年全国烧碱原计划新增产能111 万吨,实际新增为 35 万吨,实现率不足三分之一。

3.2.下游整体向好,需求拉动作用提升

氧化铝为烧碱下游最大消费领域,占比接近三分之一。烧碱下游应用众多,包括氧化铝、化工行业、轻工行业、印染、造纸、粘胶短纤等。其中氧化铝为占比最大的消费领域。2021 年烧碱下游消费结构中,氧化铝消费占比为 29.32%,共消耗烧碱 1052.19 万吨。

下游氧化铝产能加速释放,带动烧碱需求增长。近期,受益于氧化铝产能加速释放,烧碱需求有望大幅增长。根据百川盈孚数据,2020-2022年国内氧化铝产能分别为 8784 万吨、8924 万吨、9670 万吨,年复合增长率为 4.9%,显著高于目前烧碱的产能增速。尤其2022 年年初以来,氧化铝产能同比增长 8.36%,达到近 5 年新高。

2022 年氧化铝新增产能较多,行业快速扩张。根据目前已披露的各企业投产计划,2022 年共有 8 家企业计划扩产,均为较大规模的投产计划。2022 年预计全年新增产能 1190 万吨,占2021 年总产能的13.2%。行业扩张速度较快,对烧碱需求将快速提升。

氧化铝产量 2021 年增长幅度较大。2017 至2020 年,氧化铝产量在6820至 7130 万吨区间内窄幅波动。2018 年产量为4 年中最高,达7126.13万吨,此后 2 年,产量持续下滑,下滑幅度依次为3.15%、1.15%。2021年氧化铝产量达 7328.60 万吨,同比增长 7.41%,创近5 年新高。以2017年产量为基准,氧化铝产量年复合增长率为 1.27%,低于产能增长速率。

氧化铝主要应用于电解铝制造,消费结构稳定。氧化铝下游应用领域仅有电解铝与非冶金铝。2021 年电解铝消费占比95%,非冶金铝消费占比5%,氧化铝几乎全部应用于电解铝的生产。2018 至2021 年,电解铝消费量从 6726.31 万吨上涨至 6957.52 万吨,年复合增长率为1.13%。电解铝消费占比始终保持在 95%,说明氧化铝的消费结构保持稳定。

电解铝、氧化解铝价差保持高位,氧化铝产能投放有望加速。2020年以来,电解铝价格持续处于高位,而氧化铝价格增长幅度相对较小,两者价差保持高位,有望刺激氧化铝产能投放有望加速。

建筑业为电解铝主要消费领域。电解铝下游应用领域多样,包括建筑地产、交通运输、电力、消费品、机械等。2021 年在电解铝表观消费中,建筑业为最大的消费领域,占比为 27%;其次为交通运输,占比24%;两者合计占比过半。电力、消费品、机械领域占比均为12%,影响相对较小。

房地产或触底反弹,对电解铝需求回温。2021 年,全国房地产开发投资完成额为 14.76 万亿元,同比增长 4.40%;房地产新开工面积为19.89亿平方米,同比下降 11.40%,新开工面积已连续两年发生负增长;施工面积为 97.54 亿平方米,同比增长 5.20%;竣工面积为10.14 亿平方米,同比增长 11.20%。对比 2020 年,房地产施工、竣工面积均已由负增长转变为正向增长,房地产行业回温。预计随着我国疫情形势好转,地产政策推进,地产或触底回升,对铝材的需求量或将继续上涨。

2021 年我国汽车产销增量转正,产销两旺,拉动电解铝的需求。交通运输行业为电解铝另一消费占比较高的领域。2021 年,我国汽车产量达2608.20 万辆,同比增长 3.40%;销量达2627.50 万辆,同比增长3.81%,结束连续 3 年的下行。中汽协数据显示,今年上半年我国汽车市场产销量分别达到 1248.20 万辆和 1205.70 万辆,同比微降2.4%和6.5%。随着后期经济恢复,我国汽车有望景气度触底回升。

新能源电车前景可期,推动电解铝需求。2021 年新能源汽车产销量高速增长,月产销量同比增长保持在 110%以上。全年产量合计353.26万辆,较 2020 年产量 131 万辆提升 169.67%,销量合计350.72 万辆,较2020年销量 132.29 万辆提升 165.10%。今年以来新能源车继续保持高速发展,上半年累计产销量达到 266.1 万辆和 260.0 万辆,同比增速均超过115%。行业发展迅速,新能源汽车用铝量有望大幅增加。

3.3.库存较三年高位下降较大

库存有所上升,但较三年高位有较大下降。截至2022 年6月30日,国内液碱库存报 18.27 万吨,较近三年库存高位下降31.1%。2021年下半年以来,国内液碱库存一直处于 20 万吨以下的低位。截至2022 年6月30日,片碱工厂库存为 1.19 万吨,较 2020 年同期下降73.6%,处于历史较低水平。

4.重点公司分析

4.1.氯碱化工

焦烧碱、氯产品,迎来业绩反转。公司深耕氯碱化工多年,主营业务为制造和销售烧碱、氯及氯制品,以及聚氯乙烯塑料树脂与制品。现有产品产能:烧碱 72 万吨/年、二氯乙烷 72 万吨/年、液氯60 万吨/年、特种聚氯乙烯树脂 9 万吨/年、氯乙烯 20 万吨/年。目前公司产业链已从传统氯碱产品延伸至下游聚氯乙烯树脂、MDI 等。2022 年上半年,公司实现营收67.81 亿元,同比增长 22.38%;归母净利润8.86 亿元,同比增长33.08%。

烧碱、氯产品业务收入比例及毛利润占比高,为公司主要业绩来源。业务收入方面,2021 年,烧碱、氯产品、聚氯乙烯营业收入占比分别22.27%、49.02%、6.69%,烧碱、氯产品为公司创造主要营收。毛利润方面,烧碱、氯产品、聚氯乙烯占比分别为 27.60%、64.14%、7.18%,公司超90%的毛利润来自于主营业务烧碱和氯产品。

4.2.镇洋发展

专注氯碱产品,积极拓展新业务。公司主营产品包括烧碱、液氯、氯化石蜡、次氯酸钠、ECH 等氯碱类产品,以及甲基异丁基酮等MIBK类产品、高纯氢气等其他产品,业务逐步延伸至有机化工和新材料化工。目前公司产品产能为烧碱 102.57 万吨/年、液氯109.94 万吨/年、氯化石蜡95.71万吨/年、MIBK 98.5 万吨/年、ECH 25.75 万吨/年。公司正在建设30万吨/年乙烯基新材料项目,预计 2023 年建设完工。2022 年上半年,公司实现营收 13.671 亿元,同比增长 70.46%;归母净利润2.46 亿元,同比增长49.3%。

氯碱产品业务收入比例及毛利润占比高,为公司主要业绩来源。业务收入方面,2021 年公司氯碱产品收入占总营业收入的比例为79.08%,为公司创造主要营收。毛利润方面,2021 年公司氯碱产品毛利润占总毛利润的比例为 83.73%,公司毛利润来自于主营业务氯碱产品。

4.3.北元集团

聚焦氯碱化工,致力于一体化经营。公司主要从事聚氯乙烯、烧碱等产品的生产和销售。公司产品产能为聚氯乙烯110 万吨/年、离子膜烧碱80万吨/年、新型干法工业废渣水泥 220 万吨/年、以及电石50 万吨/年。公司致力于建设以 PVC 为核心“煤-电-电石-氯碱化工-工业废渣综合利用生产水泥”的一体化循环经济产业链。2022 年上半年公司实现营业收入67.81亿元,同比增长 12.42%;归母净利润 11.97 亿元,同比增长2.49%。

氯碱产品业务收入比例及毛利润占比高,为公司主要业绩来源。业务收入方面,2021 年公司聚氯乙烯、烧碱营收占比分别为79.19%、12.47%,合计达 91.66%,为公司创造主要营收。毛利润方面,2021 年,公司聚氯乙烯、烧碱毛利润占比分别为 55.87%、29.26%,合计超过80%以上,为公司毛利润主要来源。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

mikidu:

![[哭泣]](http://js.xueqiu.com/ugc/images/face/emoji_09_cry.png)

镇洋发展(SH603213)不好看

镇洋发展(SH603213):

镇洋发展:浙江镇洋发展股份有限公司第一届董事会第二十四次会议决议公告 网页链接

镇洋发展(SH603213):

镇洋发展:独立董事关于第一届董事会第二十四次会议相关事项的独立意见 网页链接

镇洋发展(SH603213):

镇洋发展:独立董事关于第一届董事会第二十四次会议相关事项的事前认可意见 网页链接

镇洋发展(SH603213):

镇洋发展:浙江镇洋发展股份有限公司第一届监事会第十二次会议决议公告 网页链接

镇洋发展(SH603213):

镇洋发展:浙江镇洋发展股份有限公司关于公司与浙江省交通投资集团财务有限责任公司签订《金融服务协议》暨关联交易的公告 网页链接

镇洋发展(SH603213):

镇洋发展:中泰证券股份有限公司、浙商证券股份有限公司关于浙江镇洋发展股份有限公司与浙江交通投资集团财务有限责任公司签署《金融服务协议》暨关联交易的核查意见 网页链接

镇洋发展(SH603213):

镇洋发展:浙江镇洋发展股份有限公司关于对浙江省交通投资集团财务有限责任公司风险评估的报告 网页链接

镇洋发展(SH603213):

镇洋发展:浙江镇洋发展股份有限公司在浙江省交通投资集团财务有限责任公司开展存款等金融业务的应急风险处置预案 网页链接

镇洋发展(SH603213):

镇洋发展:浙江镇洋发展股份有限公司关于召开2022年第二次临时股东大会的公告 网页链接

证券之星财经:

截至2022年9月29日收盘,镇洋发展(603213)报收于12.93元,下跌2.78%,换手率3.16%,成交量2.06万手,成交额2700.76万元。

资金流向数据方面,9月29日主力资金净流出196.15万元,游资资金净流出325.5万元,散户资金净流入521.65万元。

近5日资金流向一览见下表:

该股主要指标及行业内排名如下:

镇洋发展(603213)主营业务:氯碱相关产品的研发、生产与销售,采用国家产业政策鼓励的零极距离子膜法盐水电解工艺生产烧碱,联产出氯气、氢气,并以此为基础发展自身的碱、氯、氢三大产品链 镇洋发展2022中报显示,公司主营收入13.67亿元,同比上升70.46%;归母净利润2.46亿元,同比上升49.32%;扣非净利润2.44亿元,同比上升65.67%;其中2022年第二季度,公司单季度主营收入7.48亿元,同比上升62.13%;单季度归母净利润1.42亿元,同比上升31.38%;单季度扣非净利润1.44亿元,负债率26.47%,投资收益-77.11万元,财务费用165.35万元,毛利率29.01%。

该股最近90天内共有1家机构给出评级,买入评级1家。根据近五年财报数据,证券之星估值分析工具显示,镇洋发展(603213)行业内竞争力的护城河一般,盈利能力优秀,营收成长性较差。财务健康。该股好公司指标3.5星,好价格指标3.5星,综合指标3.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

注:主力资金为特大单成交,游资为大单成交,散户为中小单成交

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

xqtgr:

镇洋发展(SH603213)庄家还在么?

熊韭韭:

镇洋发展(SH603213) 川山志这个垃圾今天还让大家加仓

天地逆旅:

镇洋发展(SH603213)业绩增,股价跌,说明有人想砸了买。

用户2966800281:

镇洋发展这票爆雷了?

八o方来财:

片仔癀(SH600436)去年四季度有吃饭行情,比如九安医疗、镇洋发展、三羊马、陕西金叶、京城股份、西仪股份、湖北广电、龙津药业、精华制药等等,你认为今年四季度是吃饭行情还是吃面行情???贵州茅台(SH600519) 宁德时代(SZ300750)

用户9736433839:

今天运机集团(SZ001288) 和 镇洋发展(SH603213) 看来都加不了仓了

股票

MORE>- 最近发表

- 标签列表

-

-

SH900913 SZ002238 SH603059 SZ301078 SZ002471 SH600416 SH600996 SZ002419 SZ000021 SZ000815 SH688236 SZ002274 SH600118 SZ000936 SH603898 SH601798 SZ000005 SH600958 SZ300562 SZ300485 SZ301333 SZ002837 SH688580 SZ002608 SH600386 SH688553 SZ002138 SH605377 SZ002940 SH603661 SH600130 SZ002665 SH600527 SZ002749 SH600903 SZ001872 SH688658 SZ003020 SH601788 SH603721 SZ301007 SH600933 SH688456 SZ300323 SH600241 SH601158 SZ300126 SH603009 SZ002032 SZ300154