2022-09-07今日SZ002158股票最新净值和交易情况

算命摊:

万和电气(SZ002543)你到底是不是龙头啊,汉钟精机涨的不错啊

股道-扫地僧:

大港股份 宇环数控 冲板,蓝黛科技 文一科技 冲板,汉钟精机,联泓新科 新莱应材 英杰电气 继续大涨 这些前面提醒反弹关注机会的前期强势股趋势股反弹力度都很强,反弹持续性也有,上车机会是比较多的,有跟上的老铁恭喜了

东方自由霍车头:

汉钟精机可惜了,昨天看了半天没买回来

小庆1977:

汉钟精机(SZ002158)虽然也挣钱了,但清仓后目送他远去的身影很惆怅。

Verasherlocked:

汉钟精机(SZ002158)这个票炒啥的涨这么多。。

Alpacino22:

![[尴尬]](http://js.xueqiu.com/ugc/images/face/emoji_78_awkward.png)

汉钟精机(SZ002158)三天20%真猛

财联社:

【光伏概念股继续活跃 TOPCON电池方向领涨】财联社9月7日电,嘉欣丝绸涨停,帝尔激光、万业企业、沐邦高科、汉钟精机、钧达股份、金晶科技涨超5%。

证券之星财经:

截至2022年9月6日收盘,汉钟精机(002158)报收于27.28元,上涨10.0%,涨停,换手率2.08%,成交量11.08万手,成交额2.91亿元。

资金流向数据方面,9月6日主力资金净流入4885.34万元,游资资金净流出1943.93万元,散户资金净流出2941.41万元。

近5日资金流向一览见下表:

汉钟精机融资融券信息显示,融资方面,当日融资买入2779.1万元,融资偿还2271.21万元,融资净买入507.89万元。融券方面,融券卖出2.95万股,融券偿还3.76万股,融券余量17.63万股,融券余额480.92万元。融资融券余额2.52亿元。近5日融资融券数据一览见下表:

该股主要指标及行业内排名如下:

该股最近90天内共有6家机构给出评级,买入评级6家;过去90天内机构目标均价为30.6。

注:主力资金为特大单成交,游资为大单成交,散户为中小单成交

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

7X24快讯:

【光伏概念股继续活跃 TOPCON电池方向领涨】嘉欣丝绸涨停,帝尔激光、万业企业、沐邦高科、汉钟精机、钧达股份、金晶科技涨超5%。

奶奶常说:

![[吃瓜]](http://js.xueqiu.com/ugc/images/face/emoji_73_gossip.png)

汉钟精机(SZ002158)你看

全民量化投资:

销量爆发式增长,这些远销欧洲的产品火了!2022年行业增速有望超50%,A股公司已有产品落地

邀请您关注我的投资组合 智能量化实盘复刻(ZH1315364)

低碳目标与能源安全推动下,欧洲热泵需求迎来高增。

欧洲能源紧张,节能类、取暖类电器的需求刺激明显。

从中国家用电器协会获悉,今年以来,中国向欧洲出口的电暖器、电热毯等取暖类电器数量激增,与此同时,使用了绿色能源的空气源热泵呈现爆发式增长。

2022年以来,因为俄乌冲突影响持续发酵,欧洲能源紧张给很多欧洲国家的工业和民生带来比较大的困扰,多个欧洲国家在加快推动能源结构转型的同时,也在发起全民节能运动以应对能源短缺。

欧盟统计局数据,2022年截至7月,欧盟能源价格通胀年增长率达38.3%,其中天然气和电力价格通胀年增长率分别达52.2%和31.1%。

欧洲市场热泵需求大

空气源热泵用于热水器、地暖的制热,高效节能,且主要利用空气压缩来固定热能。低碳目标与能源安全推动下,欧洲热泵需求迎来高增。欧洲长期是我国热泵出口第一大市场,2017年到2021年我国热泵出口额欧洲占比由56%快速提升至 71%。在低碳目标与能源安全推动下,欧洲热泵需求迎来高增。

产业在线分析认为,由于目前全球对空气源热泵产品的需求在不断增长,预计空气源热泵出口2022全年至少保持50%以上的增长速度。

兴业证券表示,短期来看,欧洲能源供给高度依赖俄罗斯的油气出口,俄乌冲突后欧洲地区能源价格飙升、能源供给严峻,欧洲各国纷纷加码热泵支持政策, 进一步刺激热泵消费。

信达证券测算,未来欧洲市场户用热泵市场空间将达3773万台,叠加更新和商业、工业用热泵需求,预计未来欧洲市场热泵的长期市场需求量将超过4000万台,对应市场规模将超过4000亿欧元。

5只概念股市盈率不足30倍

证券时报·数据宝统计,A股市场上布局空气源热泵及配套业务的公司超过10家。德业股份、长虹美菱(000521)、汉钟精机(002158)、三花智控(002050)、祥明智能等5股上半年净利润增速超10%。从估值水平来看,截至9月6日收盘,海信家电(000921)、金房节能、鲍斯股份(300441)、汉钟精机、万和电气(002543)等5股滚动市盈率不足30倍。

海信家电在意大利、波兰、西班牙、德国、法国多地同步上市Hi-Therma全系列家用空气源热泵。

金房节能供热区域有空气热能泵的产品应用,同时公司目前正着力于空气源、污水源热泵及储能相关产品研究。

三花智控旗下变频控制器、各类控制阀及微通道换热器等产品在空气源热泵上均已有应用。

拓邦股份重要产品线之一就是空气能热泵,产品已实现批量生产。

新时达生产的AS570系列变频器是针对空气源热泵开发的系列变频器,目前已批量供货。

汉钟精机目前有低环温空气源热泵、高温热泵、蒸汽热泵的产品,可应用于煤改电及烘干市场使用。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

本文首发于微信公众号:数据宝。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:王治强 HF013)

本文转自和讯网

沪深300(SH000300) 标普500指数(.INX)

请帮您喜欢的帖子点赞,这样做可以帮助雪球把优质的文章推荐给需要的人!

关注我们的账号,接收每日财经资讯。

墨逍:

【销量爆发式增长,这些远销欧洲的产品火了!2022年行业增速有望超50%,A股公司已有产品落地】从中国家用电器协会获悉,今年以来,中国向欧洲出口的电暖器、电热毯等取暖类电器数量激增,与此同时,使用了绿色能源的空气源热泵呈现爆发式增长。A股市场上布局空气源热泵及配套业务的公司超过10家。德业股份、长虹美菱、汉钟精机、三花智控、祥明智能等5股上半年净利润增速超10%。从估值水平来看,截至9月6日收盘,海信家电、金房节能、鲍斯股份、汉钟精机、万和电气等5股滚动市盈率不足30倍。网页链接

汉钟精机(SZ002158):

同花顺(300033)数据显示,2022年9月6日,汉钟精机(002158)获外资卖出7268.0股。截至目前,陆股通持有汉钟精机2769.29万股,占流通股5.19%,累计持股成本18.26元,持股盈利49.36%。 汉钟精机最近5个交易日上涨5.49%,陆股通累计净... 网页链接

用户1465597552:

4,回踩支撑的反弹,如,金晶科技,卫信康,宝明科技,汉钟精机...

认真赚钱炒股:

如果这是新一轮趋势的开始,那应该关注今天涨停的选手。汉钟精机 爱旭股份

巴黎铁塔1:

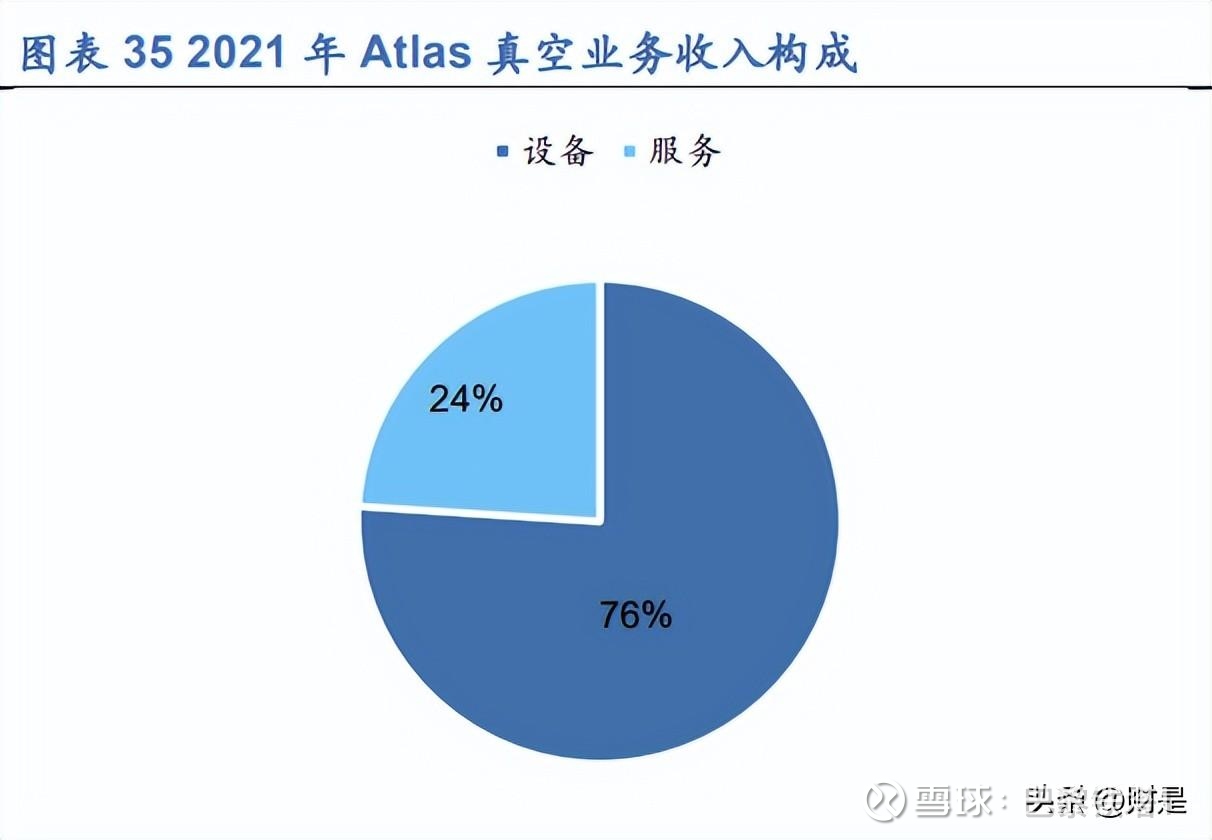

公司当前已成为制冷、空压、真空三大细分行业龙头,下游应用场景从商用中央空调延伸至光伏、半导体行业等火热赛道。

汉钟精机(SZ002158)汉钟精机成立于1998年,以螺杆压缩机起家,2007年登陆中小板,依托螺杆式压缩机应用技术优势,

其中,压缩机组是公司核心业务,该业务营收占比近6成,利润比重约5成

汉钟精机拥有两大产品组合:压缩机组(包括制冷压缩机和空压机)和真空产品(主要用于光伏和半导体设备)。,而真空产品业务收入占比约3成,利润比重约4成。

在压缩机组业务中,传统业务制冷压缩机是公司主导产品,

从细分业务来看,主要应用于中央空调,其次是冷链物流行业,主要客户有美的、海尔、约克、开利、天加等。

中央空调市场监测数据显示,2021年中央空调市场将增长20.37%,中央空调行业将有所回暖。

汉钟精机的商用制冷压缩机在国内处于领先地位。2021年汉钟精机半封闭螺杆式压缩机增长超过30%,有望深度受益于冷链市场的发展。

真空产品方面,

相较于发展稳健的压缩机组业务(2010-2021年营收CAGR为9.05%),

真空泵可用于光伏、锂电、半导体、医药化工等行业,其中光伏行业(拉晶及电池片制程)比重最大。

作为一个朝阳产业,

在光伏方面,

随着新增光伏装机容量持续增加+N型电池技术迭代,光伏真空泵市场需求爆发。深耕光伏产业多年,已获得晶盛机电、隆基股份、中环股份、捷佳伟创、江苏微导等大客户认可,当前市占率达70%。

半导体领域是汉钟精机真空泵的另一个发力市场。

目前半导体真空泵市场主要被阿特拉斯等国外厂商占据,中国厂商市场份额不足5%。

近两年国内晶圆厂资本开支和扩产力度维持高位,半导体设备材料需求有望持续受益于晶圆扩产幅度和国产化率提升。据悉,汉钟精机已给台湾联电、日月光、力成、华虹宏力、中芯国际等多家半导体公司供货。

受益于光伏及半导体持续高景气,近年来汉钟精机真空产品业务持续高增。

财报显示,2021年,公司真空泵业务实现营收10.43亿元,同比增长59.71%,占收入比重34.98%,2016-2021年CAGR达50.9%;毛利率维持在40%以上,显著高于其他产品。

在压缩机及真空产品业务双轮驱动之下,2021年汉钟精机实现营收同比增长31.2%至29.81亿元,5年复合增长率25.07%;实现归母净利润同比增长34.11%至4.87亿元,5年复合增长率24.02%。

到了2022年一季度,光伏、半导体等热门题材概念在经历深度调整之后,随着二季度供需两端回暖,行业景气度逐步回升,汉钟精机二季度业绩开始回暖向上,净利润迎来加速修复。

2022年上半年,汉钟精机业绩延续上涨态势,实现营收13.69亿元,同比增长3.08%;其中,二季度营收为7.74亿元,同比增长3.35%,环比增长30%。净利润方面,2022年上半年,汉钟精机归母净利润2.46亿元,同比增长24.17%。其中,二季度归母净利润为1.55亿元,同比增长25.2%,环比增长70%。

与此同时,进入5月在光伏、半导体等高景气度行业共同催动之下,头顶诸多“热门概念”光环的汉钟精机迎来戴维斯双击时刻,在当下也创出了年内新高。

1 制冷压缩机龙头企业,真空业务加速增长

1.1 制冷压缩机龙头企业

汉钟精机创立于 1994 年,于 2007 年在深圳证券交易所上市。公司主要产品包括 R 系列制冷压缩机、A 系列空气压缩机组和机体、L 系列冷冻冷藏压缩机组及 P 系列真 空产品。公司以螺杆技术为基础,不断开拓离心、磁悬浮离心、涡旋外延技术,在制冷 产品、空压机产品、真空泵产品等领域已拥有较强的技术实力,为美的、海尔、盾安等 多个知名厂家提供制冷压缩机产品,同时为隆基股份、晶盛、捷佳等知名厂家提供真空 泵产品。

分/子公司协同发展。随着公司的发展规模不断扩大,济南、广州、南京、重庆分 公司相继设立,子公司浙江汉声、上海柯茂、香港汉钟、越南汉钟、韩国汉钟、浙江柯 茂、楚雄汉钟、越南北宁汉钟等陆续创立,经营范围拓展至越南、韩国等地,子公司深 化产品细分领域,在经营范围和业务内容上与公司发展形成协同效应。

股权结构稳定。公司控股股东为境外法人巴拿马海尔梅斯公司,持股比例 32.70%; 境外法人 CAPITAL HARVEST TECHNOLOGY LIMITED 为公司第二大股东,持股比例 28.64%,二者不存在关联关系。公司实际控制人为廖哲男先生,其持股汉钟投资控股 23.09%股权,汉钟投资控股 100%持股巴拿马海尔梅斯公司。

1.2 产线丰富,真空业务加速增长

公司产品线不断丰富。公司产品主要分为压缩机(组)产品 和真空泵产品两类。 公司生产的压缩机产品包括制冷压缩机产品和空气压缩机产品两大类,其中制冷压缩机 产品包含商用中央空调压缩机、冷冻冷藏压缩机和热泵压缩机。2021 年公司压缩机产 品营收 16.97 亿元,同比增长 17.45%,为公司第一大业务。公司生产的真空泵产品主 要用于光伏、半导体、锂电池、医药化工等行业,2021 年真空泵营收 10.43 亿元,同 比增长 59.71%。

真空业务取得较快成长。随着真空业务放量,公司第一大主营业务压缩机产品的营 收占比从 2018 年的 75.13%下降到 2021 年的 56.93%,真空产品营收占比从 2018 年 的 15.74%上升到 2021 年的 34.98%。公司在保持传统压缩机业务稳步发展的同时,进 一步发力拓展真空产品在光伏行业和半导体行业的应用。

1.3 营收持续增长,持续投入研发

2016-2021 年,公司营收和归母净利润 CAGR 分别为 25.08%/23.59%。2022 年 第一季度公司营业收入 5.95 亿元,同比增长 2.67%,归母净利润 0.91 亿元,同比增长 22.67%。2021 年国内外疫情反复,国际局势不稳定性增加,公司通过稳健发展各项业 务,积极推进产品创新,取得了较好的经营业绩,收入和利润都有稳定的增长。 2018 年以来,公司逐步扩大制冷产品在节能领域的应用,加强真空泵产品在光伏 和半导体产业的应用,力推空压产品在医药化工及激光切割等行业的应用,公司毛利率 保持在 30%以上,净利率也呈持续上升趋势,从 2018 年的 11.70%上升到 2021 年的 16.34%。

期间费用率稳定,持续投入研发。公司期间费用率近年来整体较为稳定,2022 年 第一季度公司期间费用率 10.12%。公司持续进行研发投入,2021 年公司研发费用 1.85 亿元,研发费用率 6.21%,截至 2021 年底,公司已拥有 77 项专利,其中发明专 利 7 项、实用新型专利 59 项、外观设计专利 11 项。

2 真空泵:乘光伏之风,开半导体之先

真空泵是真空获得设备中的主要种类,用于获得、改善和(或)维持真空环境。真 空技术主要是建立低于大气压力的物理环境,以及在此中进行工艺制作、 物理测量和 科学试验等所需的技术获得的真空度可以分为四档。

按照工作原理的不同,真空泵分为气体传输泵和气体粘合或捕集泵两大类,其中气 体传输泵的市场规模占比约为 65%。公司的主要产品干式真空泵罗茨泵和螺杆泵是气 体传输-变容真空泵的一种。

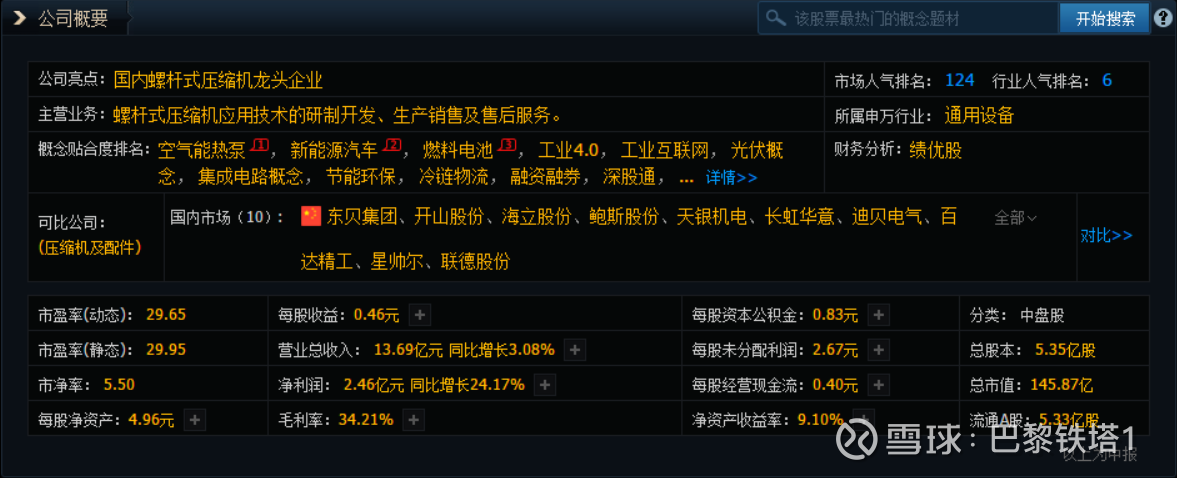

全球真空市场规模为 45.4 亿欧元,我国干式螺杆真空泵渗透率提升。根据 ISVT 数据,2019 年全球真空市场规模为 45.4 亿欧元。真空泵被广泛应用于制药、化工、食品、电子等下游行业,2019 年半导体领域是规模最大的下游市场,占比 37%,规模约 17.3 亿欧元。我国 2020 年真空泵产量达 526.64 万台,2020 年以来真空泵行业结构转 型趋势明显,干式螺杆真空泵的出现替代了大部分油螺杆真空泵,在制药、医疗器械、 半导体行业均有应用。

2.1 光伏真空泵市场:下游扩产带动行业空间提升

真空泵为光伏设备的关键部件之一。光伏电池主要分为四大流程:硅料制程、硅片 制程、电池片制程和组件制程。真空泵主要应用于硅片拉晶,电池片高方阻扩散(低压 扩散炉)和 PVD、PECVD 镀膜工艺,组件层压环节等。设备中的真空稳定性是工艺稳 定的关键技术之一,以电池片镀膜为例,真空镀膜技术的优点有:薄膜厚度可进行控制, 以制备具有各种不同功能的功能性薄膜;环境清洁,薄膜不易受到污染,因此可获得致 密性好、纯度高和涂层均匀的薄膜。

光伏装机持续高增长。根据 CPIA 数据,2021 年全球光伏新增装机 170 GW,创 历史新高。其中,我国光伏新增装机 54.88GW,同比增长 13.9%;欧盟新增装机 25.9GW,同比增长近 34%;美国预计新增装机近 26.8GW,预期同比增长约 39.6%; 印度新增装机 11.89GW,同比增长 218%左右。2022 年,在光伏发电成本持续下降推 动下,全球光伏新增装机仍将快速增长,保守情况下预计 2025 年全球/我国新增装机量 为 270/90GW。

2022/2023 年硅片环节真空泵市场将达 13.3/14.2 亿元,其中新增装机市场 10.5 /10.4 亿元,维修市场 2.8/3.8 亿元,随着存量真空泵的规模扩大,维修和替换需求将 贡献更多市场增量。2021 年,我国大陆硅片产能约 407.2GW,同比增加 69.7%;产值约 226.6GW,同比增加 40.4%,占全球硅片产值的 97.3%,在全球硅片市场中处于领先地位, 且仍处在积极扩产期。我们对硅片环节干式真空泵做以下假设测算规模: (1)参考 CPIA 的数据,假设 2022/2023 年硅片新增产能 150.7/149.2GW; (2)每 GW 干式真空泵需求量 100 台;(3)因硅片环节维修周期较长,对存量干式真空泵的 1/3 估算每年 2 万元/台的维 修费用。

2022/2023 年电池片环节真空泵市场将达 13.8/12.5 亿元,其中新增装机市场 8.7/5.3 亿元,维修市场 5.1/7.2 亿元,类似的,维修和替换需求将贡献更多市场增量。 我们对电池片环节干式真空泵做以下假设测算规模: (1)参考 CPIA 对光伏新增装机量及电池片产能的预测,假设 2022/2023 年电池 片新增产能 174/117.5GW; (2)假设 2022/2023 年 HJT/TOPCon/PERC 产能占比分别为 5%/9%/83%, 8%/15%/73%; (3)HJT/TOPCon 相较 PERC 每 GW 对干式真空泵需求量较少,单台价值量更 高; (4)按 PERC 对真空泵的价值量需求估算 2021 年的存量干式真空泵体量,按存 量真空泵每年 2 万元/台的维修费用计算维修市场需求。

2.2 半导体真空泵市场:国产替代空间下的未来可期

随着全球半导体市场的稳步增长,干式真空泵在半导体领域的应用市场空间不断增 长。干式真空泵是半导体各制程中必备的通用设备,应用于单晶拉晶、Load-Lock、刻 蚀、CVD、原子层沉积(ALD)、封装、测试等清洁或严苛制程。根据 IC Insights 数据, 2021 年全球晶圆产能 2.43 亿片(折算成 8 英寸),增长 8.5%,预计 2022 年将增长 8.7%,达 2.64 亿片,新增晶圆开工量创历史新高,产能利用率有望维持在 93%的高水 平。

2022 年全球半导体用干式真空泵市场将达 196.4 亿元,同比增长 9.3%。我们参考 IC insights 及中科仪招股书的数据,进行以下假设: (1)参考 IC insights 对全球晶圆产能数据,换算假设 2022 年晶圆月产能 976.3 万片(12 英寸当量); (2)12 英寸晶圆每 3.5 万片/月产能需要约 2,000 台真空泵,其中,中真空干式真 空泵 1,000-1,200 台; (3)存量干式真空泵每年更换 20%; (4)干式真空泵每年维修市场规模占设备市场规模 1/3。 经测算,2022 年全球半导体用干式真空泵设备/维修市场分别为 147.3/49.1 亿元, 同比增长均为 9.3%。设备需求中,新增/存量替换需求分别为 44.7/102.6 亿元,存量替 换为大部分的市场需求来源。

2026 年我国 IC 市 场 / 生 产 规 模 分 别 为 2740/582 亿 美 元 , 2021-2026 年 CAGR8%/13.3%。根据 IC insights 数据,我国大陆从 2005 年以来都是集成电路的第 一大消费国,2021 年我国大陆集成电路市场规模 1865 亿美元,占全球市场的 36.5%, 但生产市场 312 亿美元,占全球/我国大陆需求市场的 6.1%/16.7%,台积电、SK 海力 士、三星、英特尔、联电和其他在中国拥有晶圆厂的公司提供了我国市场的大部分产品。随着我国半导体产业的发展,我国大陆 IC 生产份额持续提升,市场份额已从 2011 年 的 12.7%提升 4%,并预计 2026 年将提升至 21.2%。

中国晶圆厂持续扩产。根据国际半导体产业协会(SEMI),中国大陆将在 8 英寸晶 圆产能处于领先,到 2022 年将占全球 8 英寸产能的 21%;2022 年 12 英寸晶圆厂重 点项目年新增产能超 20 万片/月,集微咨询预计中国大陆 2022 年-2026 年将新增 25 座 12 英寸晶圆厂,总月产能将超过 276.3 万片,提高 165.1%。我们按上文假设进行简单 测算,我国大陆仅 12 英寸晶圆扩产将在 2022 年带来 11.4 亿元的新增干式真空泵市场, 并在 5 年内共计带来 91.4 亿元的新增市场。

半导体设备市场增长及国产替代带来真空泵广阔空间。SEMI 预估 2022 年全球前 端晶圆厂设备支出总额将较去年增长 18%,达 1,070 亿美元。2021 年中国大陆市场的 半导体设备销售额达 296.2 亿美元,同比增长 58%,占全球市场的 28.9%,为全球最 大的半导体设备市场。但我国半导体设备国产化率相对较低,广阔的设备国产化替代空 间同样将带来真空泵市场的增量市场。

2.3 真空行业集中度较高,收购成就行业龙头

三大公司占据全球市场份额 88%。目前真空泵主要市场由欧洲、日本企业主导, 分别是 Edward(被 Atlas 收购,英国)、Ebara(荏原,日本)、Pfeiffer Vacuum(普发, 德国)、Kashiyama(坚山工业,日本),国内相关领域企业则包括中科仪、汉钟精机等。 2019 年全球真空市场规模为 45.4 亿欧元,Atlas 真空部门、Ebara 精密电子事业和 Pfeiffer Vacuum 营业收入分别为 235.7 亿瑞士克朗、6.33 亿欧元、1,357 亿日元,我 们按 2019 年 12 月 31 日汇率测算三家公司分别占 2019 年全球真空市场总规模比例分 别为 49.3%、24.5%、13.9%,三大公司占据全球市场份额 88%,行业集中度较高。

收购成就真空领域龙头。Atlas 成立于 1873 年,总部位于瑞典斯德哥尔摩,成立 初期的主要业务为铁路建设运营所用材料的制造、购买及销售。20 世纪 50 年代之后 Atlas 开始进行大量收购,继 2014 年收购 Edwards,Atlas 于 2016 年收购了另一家真 空技术领域的领导者德国 leybold(莱宝),至 2022 年 7 月 4 日,Atlas 共收购真空领 域相关企业 20 家,涉及高真空泵、低温泵、低温冷水机组、旋片泵真空泵等多类细分 产品,成为真空行业具有绝对领导地位的龙头企业。目前 Atlas 主营业务涉及压缩机、 工业技术、动力技术、真空技术四个领域,真空产品包括油润滑真空泵、干式真空泵、 液环泵和机械增压泵。

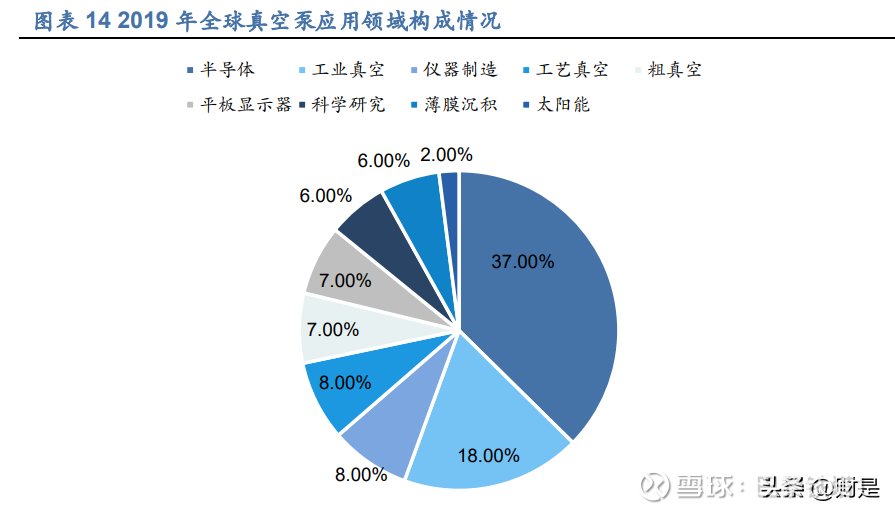

真空业务仍增长,维保带来业绩增厚。2021 年 Atlas 整体营业收入 4.97 亿瑞士克 朗,其中真空业务营业收入为 2.92 亿瑞士克朗,同比增加 18.37%,2017-2021 年公司 真空业务收入 CAGR 为 10.63%。公司真空技术领域的主要业务包括提供真空设备和相 关服务,2021 年公司真空服务在真空业务领域营收占比达到 24%,建立市场份额后, 持续的维保服务将为真空业务带来业绩增厚。

2.4 扩产、产品研发、维修体系完善三方向拓展真空泵市场

公司真空业务近年来持续高增。2021 年真空业务营收 10.43 亿元,同比增长 59.71%,毛利率 43.14%,较上年提高 1.53%。公司真空产品可用于光伏、锂电、半 导体、医药化工等行业,在光伏行业的应用占比较多。 光伏:公司真空产品在太阳能光伏产业已深耕多年,主要应用于拉晶及电池片制程,下半年开始批量进入电池片环节,主要应用于 PERC 工艺环节,在 TOPCon 工艺的出 货量有所增加,在 HJT 工艺技术环节处于配合客户测试阶段。 半导体:公司半导体真空泵主要为螺杆式,已有能满足半导体最先进工艺的全系列 中真空干式真空泵产品,并拥有 SEMI 安全基准验证证书。公司与国内部分机台商、晶 圆厂都已有合作,并有一定的小批量出货。

公司真空业务通过扩产、产品研发、维修体系完善三个方向拓展。 产能释放:公司台湾台中厂三期 2022 年一季度开始逐步投入使用,上海厂三期预 计 2023 年一季度开始逐步投入使用,公司进一步扩产为光伏产品市占率提高及半导体 产品拓展提供保障。 真空产品开发及性能改善:公司持续开发罗茨泵、旋片泵、微油螺杆泵等产品,拓 展光伏、化工、医药、食品包装、厂务真空等市场范围。 维修体系完善:结合制冷产品及空压产品的维修体系,完善真空泵业务的分级维修 体系,形成公司全产品覆盖全市场的快速维修服务业务,继续提高维修保养业务收入在 整体营业收入的占比。

3 压缩机业务稳扎稳打,多维稳定增长

公司的压缩机业务围绕螺杆、离心、涡旋等技术,按用途可分为中央空调压缩机、 冷冻冷藏压缩机、热泵压缩机和空气压缩机四类。2021 年公司压缩机收入 16.97 亿元, 9 年 CAGR10.09%。2019 年前公司将空压产品和制冷产品分开披露,分产品看, 2013-2019 年制冷产品营收 CAGR 为 9.50%,空压产品营收 CAGR6.62%。毛利率方 面 2013-2019 年公司制冷产品毛利率稳定在 40%左右,空压产品毛利率略降至 15.66%,2021 年压缩机产品综合毛利率为 30.14%。

3.1 中央空调压缩机:顺周期的稳步增长

公司研制的空调用压缩机主要为螺杆式压缩机,应用于制冷工业中的大型商用中央 空调设备。2021 年受益于工业投资力度增强,工业项目激增,中央空调行业整体增长 较快,2021 年销售额达到了 1093 亿元,同比增长 20.4%,创历史新高。

随着“碳达峰”“碳中和”战略的推进,绿色高效节能作为中国中央空调产业发展 的主流方向之一,公司持续研发高效、变频压缩机,以及包括 RT 系列、RTM 系列、RTA 系列在内的离心压缩机,以顺应市场对绿色高效节能产品的需求。随着国家节能 减排政策的不断深入,公司空调产品有望保持稳定增长趋势。

3.2 冷冻冷藏压缩机:冷链市场发展下的快速增长

随着城镇化进程加快以及电商冷链物流系统的发展,我国冷链需求快速增加, 2021 年我国冷链物流市场总规模为 4,184 亿元,同比增长 9.19%。冷链物流行业市场 规模持续增加促进了对冷库需求的增加,2021 年全国新增冷库容 1,125 万吨,冷库总 量达到 8,205 万吨,同比增长 15.89%,预计 2022 年中国冷库总量达到 9,726 万吨。

2021 年随着冷库市场与食品加工市场的持续扩容,公司半封闭螺杆压缩机有 30% 以上的增长。针对不同客户需求,持续推出多种型号的低温冷冻冷藏压缩机,凭借既有 产品的良好口碑及不断更新的节能产品。

3.3 热泵压缩机:持续受益政策的清洁能源产品

热泵技术在废热回收利用过程中具有经济、绿色、环保等特点,可以用于集中供暖、 工农业生产等领域。近年来,“煤改电”政策和空气源热泵补贴政策相继推出,清洁能 源产业优势凸显,推动了热泵采暖零售市场的发展。2021 年我国热泵行业市场规模 248.2 亿元,同比增长 22.9%,其中空气源热泵产品销售占比 90%以上。

为响应国家“节能减排”政策,公司持续推出热泵压缩机产品,丰富产业链,截至 2019 年已相继推出 RC2-G 系列、RC2-T 系列、LT-S-H 系列产品,可应用于印染行业、 稠油加热、巴氏杀菌、电镀工业、食品加工等行业的生产工艺;2021 年公司超低温空 气源热泵在西北高寒及高海拔地区(如青海/新疆/西藏)树立了样板工程,并推出超高 温蒸汽热泵机组,可进行源热回收以降低碳排放。未来随着补贴政策的不断推出,公司 热泵产品将有广阔成长空间。

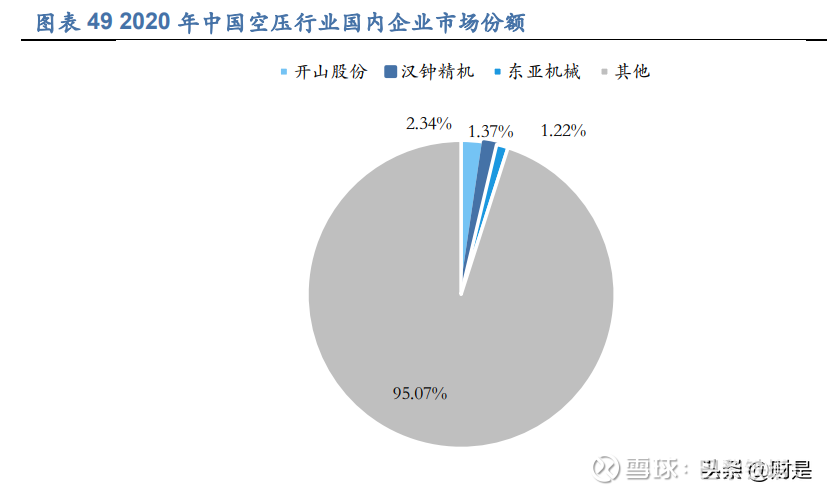

3.4 空气压缩机:无油空压机与变频技术带来增量空间

空气压缩机是将原动的机械能转换成气体压力能,为气动设备提供动力源的装置, 广泛应用于国民经济各个领域。2016-2020 年国内空气压缩机行业销售额 CAGR 为 4.37%,2020 年市场销售额达到 583.36 亿元。目前中国空气压缩机行业市场集中度较 低,且外资企业占据主导地位,2020 年国内空气压缩机市场销售收入 CR3 为 7.88%, 国产替代空间较大。

目前我国广泛应用的空气压缩机主要为螺杆式和活塞式,公司的空气压缩机产品以 螺杆式为主。随着工业的繁荣发展,螺杆式空压机在国内大中功率市场迅速占据较大份 额,销量从 2016 的 47.9 万台增长到 2019 年的 50.2 万台。公司是国内少有的具备较 强研发设计和加工制造水平的空压机供应商之一,2020 年,公司空气压缩机业务市场 份额在国内企业中位列第二,销售额占比为 1.37%。

螺杆式空气压缩机可分为喷油和无油两种,随着工业技术进步对无油的环境要求日 益严格,无油空压机市场潜力巨大,同时为顺应节能技术发展趋势,变频技术也将逐渐 应用在螺杆式空气压缩机上。2019 年,公司顺利完成永磁变频双段空压机的研发并稳 定运行,且研发出不同压力的两级压缩永磁变频机组,达到节能环保的效果。2020 年 公司突破只有喷油机组单一产品的状况,推出无油气浮鼓风机和无油螺杆空压机组,可 以满足污水处理等不同市场的空压机需求。此外,公司利用自身生产设备优势,逐步推 出高压力产品、高电压产品,以满足不同场景下的应用需求。

4 投资分析

基本假设:

一、压缩机

公司压缩机增长主要来源于冷链发展下的冷冻冷藏压缩机增长,热泵压缩机有望在 补贴政策下发力增长,总体我们假设压缩机业务 2022-2024 年实现收入 17.66 亿元、 19.63 亿元、22.01 亿元;随着新品的不断研发和无油空压机的占比提升,毛利率总体 稳中有升,我们假设毛利率 30.34%、30.54%、30.74%。

二、真空产品

公司真空泵在光伏拉晶环节市场份额较高,逐步提升电池片环节市占率,并在半导 体领域进行拓展,随着公司产能释放,将有望带来产销两旺的成长趋势,我们假设 2022-2024 年收入 13.35 亿元、16.68 亿元、20.52 亿元,毛利率稳中有升为 43.14%、 43.14%、43.15%。

三、零件及维修

随着真空泵业务的增长,公司的维保业务将随之有高速的增长,假设 2022-2024 年收入 2.11 亿元、2.85 亿元、3.99 亿元,毛利率保持稳定,41.00%、41.57%、 41.13%。

四、其他产品

我们保守预计其他产品维持在 2021 年的水平不变。1 制冷压缩机龙头企业,真空业务加速增长

1.1 制冷压缩机龙头企业

汉钟精机创立于 1994 年,于 2007 年在深圳证券交易所上市。公司主要产品包括 R 系列制冷压缩机、A 系列空气压缩机组和机体、L 系列冷冻冷藏压缩机组及 P 系列真 空产品。公司以螺杆技术为基础,不断开拓离心、磁悬浮离心、涡旋外延技术,在制冷 产品、空压机产品、真空泵产品等领域已拥有较强的技术实力,为美的、海尔、盾安等 多个知名厂家提供制冷压缩机产品,同时为隆基股份、晶盛、捷佳等知名厂家提供真空 泵产品。

分/子公司协同发展。随着公司的发展规模不断扩大,济南、广州、南京、重庆分 公司相继设立,子公司浙江汉声、上海柯茂、香港汉钟、越南汉钟、韩国汉钟、浙江柯 茂、楚雄汉钟、越南北宁汉钟等陆续创立,经营范围拓展至越南、韩国等地,子公司深 化产品细分领域,在经营范围和业务内容上与公司发展形成协同效应。

股权结构稳定。公司控股股东为境外法人巴拿马海尔梅斯公司,持股比例 32.70%; 境外法人 CAPITAL HARVEST TECHNOLOGY LIMITED 为公司第二大股东,持股比例 28.64%,二者不存在关联关系。公司实际控制人为廖哲男先生,其持股汉钟投资控股 23.09%股权,汉钟投资控股 100%持股巴拿马海尔梅斯公司。

1.2 产线丰富,真空业务加速增长

公司产品线不断丰富。公司产品主要分为压缩机(组)产品 和真空泵产品两类。 公司生产的压缩机产品包括制冷压缩机产品和空气压缩机产品两大类,其中制冷压缩机 产品包含商用中央空调压缩机、冷冻冷藏压缩机和热泵压缩机。2021 年公司压缩机产 品营收 16.97 亿元,同比增长 17.45%,为公司第一大业务。公司生产的真空泵产品主 要用于光伏、半导体、锂电池、医药化工等行业,2021 年真空泵营收 10.43 亿元,同 比增长 59.71%。

真空业务取得较快成长。随着真空业务放量,公司第一大主营业务压缩机产品的营 收占比从 2018 年的 75.13%下降到 2021 年的 56.93%,真空产品营收占比从 2018 年 的 15.74%上升到 2021 年的 34.98%。公司在保持传统压缩机业务稳步发展的同时,进 一步发力拓展真空产品在光伏行业和半导体行业的应用。

1.3 营收持续增长,持续投入研发

2016-2021 年,公司营收和归母净利润 CAGR 分别为 25.08%/23.59%。2022 年 第一季度公司营业收入 5.95 亿元,同比增长 2.67%,归母净利润 0.91 亿元,同比增长 22.67%。2021 年国内外疫情反复,国际局势不稳定性增加,公司通过稳健发展各项业 务,积极推进产品创新,取得了较好的经营业绩,收入和利润都有稳定的增长。 2018 年以来,公司逐步扩大制冷产品在节能领域的应用,加强真空泵产品在光伏 和半导体产业的应用,力推空压产品在医药化工及激光切割等行业的应用,公司毛利率 保持在 30%以上,净利率也呈持续上升趋势,从 2018 年的 11.70%上升到 2021 年的 16.34%。

期间费用率稳定,持续投入研发。公司期间费用率近年来整体较为稳定,2022 年 第一季度公司期间费用率 10.12%。公司持续进行研发投入,2021 年公司研发费用 1.85 亿元,研发费用率 6.21%,截至 2021 年底,公司已拥有 77 项专利,其中发明专 利 7 项、实用新型专利 59 项、外观设计专利 11 项。

2 真空泵:乘光伏之风,开半导体之先

真空泵是真空获得设备中的主要种类,用于获得、改善和(或)维持真空环境。真 空技术主要是建立低于大气压力的物理环境,以及在此中进行工艺制作、 物理测量和 科学试验等所需的技术获得的真空度可以分为四档。

按照工作原理的不同,真空泵分为气体传输泵和气体粘合或捕集泵两大类,其中气 体传输泵的市场规模占比约为 65%。公司的主要产品干式真空泵罗茨泵和螺杆泵是气 体传输-变容真空泵的一种。

全球真空市场规模为 45.4 亿欧元,我国干式螺杆真空泵渗透率提升。根据 ISVT 数据,2019 年全球真空市场规模为 45.4 亿欧元。真空泵被广泛应用于制药、化工、食品、电子等下游行业,2019 年半导体领域是规模最大的下游市场,占比 37%,规模约 17.3 亿欧元。我国 2020 年真空泵产量达 526.64 万台,2020 年以来真空泵行业结构转 型趋势明显,干式螺杆真空泵的出现替代了大部分油螺杆真空泵,在制药、医疗器械、 半导体行业均有应用。

2.1 光伏真空泵市场:下游扩产带动行业空间提升

真空泵为光伏设备的关键部件之一。光伏电池主要分为四大流程:硅料制程、硅片 制程、电池片制程和组件制程。真空泵主要应用于硅片拉晶,电池片高方阻扩散(低压 扩散炉)和 PVD、PECVD 镀膜工艺,组件层压环节等。设备中的真空稳定性是工艺稳 定的关键技术之一,以电池片镀膜为例,真空镀膜技术的优点有:薄膜厚度可进行控制, 以制备具有各种不同功能的功能性薄膜;环境清洁,薄膜不易受到污染,因此可获得致 密性好、纯度高和涂层均匀的薄膜。

光伏装机持续高增长。根据 CPIA 数据,2021 年全球光伏新增装机 170 GW,创 历史新高。其中,我国光伏新增装机 54.88GW,同比增长 13.9%;欧盟新增装机 25.9GW,同比增长近 34%;美国预计新增装机近 26.8GW,预期同比增长约 39.6%; 印度新增装机 11.89GW,同比增长 218%左右。2022 年,在光伏发电成本持续下降推 动下,全球光伏新增装机仍将快速增长,保守情况下预计 2025 年全球/我国新增装机量 为 270/90GW。

2022/2023 年硅片环节真空泵市场将达 13.3/14.2 亿元,其中新增装机市场 10.5 /10.4 亿元,维修市场 2.8/3.8 亿元,随着存量真空泵的规模扩大,维修和替换需求将 贡献更多市场增量。2021 年,我国大陆硅片产能约 407.2GW,同比增加 69.7%;产值约 226.6GW,同比增加 40.4%,占全球硅片产值的 97.3%,在全球硅片市场中处于领先地位, 且仍处在积极扩产期。我们对硅片环节干式真空泵做以下假设测算规模: (1)参考 CPIA 的数据,假设 2022/2023 年硅片新增产能 150.7/149.2GW; (2)每 GW 干式真空泵需求量 100 台;(3)因硅片环节维修周期较长,对存量干式真空泵的 1/3 估算每年 2 万元/台的维 修费用。

2022/2023 年电池片环节真空泵市场将达 13.8/12.5 亿元,其中新增装机市场 8.7/5.3 亿元,维修市场 5.1/7.2 亿元,类似的,维修和替换需求将贡献更多市场增量。 我们对电池片环节干式真空泵做以下假设测算规模: (1)参考 CPIA 对光伏新增装机量及电池片产能的预测,假设 2022/2023 年电池 片新增产能 174/117.5GW; (2)假设 2022/2023 年 HJT/TOPCon/PERC 产能占比分别为 5%/9%/83%, 8%/15%/73%; (3)HJT/TOPCon 相较 PERC 每 GW 对干式真空泵需求量较少,单台价值量更 高; (4)按 PERC 对真空泵的价值量需求估算 2021 年的存量干式真空泵体量,按存 量真空泵每年 2 万元/台的维修费用计算维修市场需求。

2.2 半导体真空泵市场:国产替代空间下的未来可期

随着全球半导体市场的稳步增长,干式真空泵在半导体领域的应用市场空间不断增 长。干式真空泵是半导体各制程中必备的通用设备,应用于单晶拉晶、Load-Lock、刻 蚀、CVD、原子层沉积(ALD)、封装、测试等清洁或严苛制程。根据 IC Insights 数据, 2021 年全球晶圆产能 2.43 亿片(折算成 8 英寸),增长 8.5%,预计 2022 年将增长 8.7%,达 2.64 亿片,新增晶圆开工量创历史新高,产能利用率有望维持在 93%的高水 平。

2022 年全球半导体用干式真空泵市场将达 196.4 亿元,同比增长 9.3%。我们参考 IC insights 及中科仪招股书的数据,进行以下假设: (1)参考 IC insights 对全球晶圆产能数据,换算假设 2022 年晶圆月产能 976.3 万片(12 英寸当量); (2)12 英寸晶圆每 3.5 万片/月产能需要约 2,000 台真空泵,其中,中真空干式真 空泵 1,000-1,200 台; (3)存量干式真空泵每年更换 20%; (4)干式真空泵每年维修市场规模占设备市场规模 1/3。 经测算,2022 年全球半导体用干式真空泵设备/维修市场分别为 147.3/49.1 亿元, 同比增长均为 9.3%。设备需求中,新增/存量替换需求分别为 44.7/102.6 亿元,存量替 换为大部分的市场需求来源。

2026 年我国 IC 市 场 / 生 产 规 模 分 别 为 2740/582 亿 美 元 , 2021-2026 年 CAGR8%/13.3%。根据 IC insights 数据,我国大陆从 2005 年以来都是集成电路的第 一大消费国,2021 年我国大陆集成电路市场规模 1865 亿美元,占全球市场的 36.5%, 但生产市场 312 亿美元,占全球/我国大陆需求市场的 6.1%/16.7%,台积电、SK 海力 士、三星、英特尔、联电和其他在中国拥有晶圆厂的公司提供了我国市场的大部分产品。随着我国半导体产业的发展,我国大陆 IC 生产份额持续提升,市场份额已从 2011 年 的 12.7%提升 4%,并预计 2026 年将提升至 21.2%。

中国晶圆厂持续扩产。根据国际半导体产业协会(SEMI),中国大陆将在 8 英寸晶 圆产能处于领先,到 2022 年将占全球 8 英寸产能的 21%;2022 年 12 英寸晶圆厂重 点项目年新增产能超 20 万片/月,集微咨询预计中国大陆 2022 年-2026 年将新增 25 座 12 英寸晶圆厂,总月产能将超过 276.3 万片,提高 165.1%。我们按上文假设进行简单 测算,我国大陆仅 12 英寸晶圆扩产将在 2022 年带来 11.4 亿元的新增干式真空泵市场, 并在 5 年内共计带来 91.4 亿元的新增市场。

半导体设备市场增长及国产替代带来真空泵广阔空间。SEMI 预估 2022 年全球前 端晶圆厂设备支出总额将较去年增长 18%,达 1,070 亿美元。2021 年中国大陆市场的 半导体设备销售额达 296.2 亿美元,同比增长 58%,占全球市场的 28.9%,为全球最 大的半导体设备市场。但我国半导体设备国产化率相对较低,广阔的设备国产化替代空 间同样将带来真空泵市场的增量市场。

2.3 真空行业集中度较高,收购成就行业龙头

三大公司占据全球市场份额 88%。目前真空泵主要市场由欧洲、日本企业主导, 分别是 Edward(被 Atlas 收购,英国)、Ebara(荏原,日本)、Pfeiffer Vacuum(普发, 德国)、Kashiyama(坚山工业,日本),国内相关领域企业则包括中科仪、汉钟精机等。 2019 年全球真空市场规模为 45.4 亿欧元,Atlas 真空部门、Ebara 精密电子事业和 Pfeiffer Vacuum 营业收入分别为 235.7 亿瑞士克朗、6.33 亿欧元、1,357 亿日元,我 们按 2019 年 12 月 31 日汇率测算三家公司分别占 2019 年全球真空市场总规模比例分 别为 49.3%、24.5%、13.9%,三大公司占据全球市场份额 88%,行业集中度较高。

收购成就真空领域龙头。Atlas 成立于 1873 年,总部位于瑞典斯德哥尔摩,成立 初期的主要业务为铁路建设运营所用材料的制造、购买及销售。20 世纪 50 年代之后 Atlas 开始进行大量收购,继 2014 年收购 Edwards,Atlas 于 2016 年收购了另一家真 空技术领域的领导者德国 leybold(莱宝),至 2022 年 7 月 4 日,Atlas 共收购真空领 域相关企业 20 家,涉及高真空泵、低温泵、低温冷水机组、旋片泵真空泵等多类细分 产品,成为真空行业具有绝对领导地位的龙头企业。目前 Atlas 主营业务涉及压缩机、 工业技术、动力技术、真空技术四个领域,真空产品包括油润滑真空泵、干式真空泵、 液环泵和机械增压泵。

真空业务仍增长,维保带来业绩增厚。2021 年 Atlas 整体营业收入 4.97 亿瑞士克 朗,其中真空业务营业收入为 2.92 亿瑞士克朗,同比增加 18.37%,2017-2021 年公司 真空业务收入 CAGR 为 10.63%。公司真空技术领域的主要业务包括提供真空设备和相 关服务,2021 年公司真空服务在真空业务领域营收占比达到 24%,建立市场份额后, 持续的维保服务将为真空业务带来业绩增厚。

2.4 扩产、产品研发、维修体系完善三方向拓展真空泵市场

公司真空业务近年来持续高增。2021 年真空业务营收 10.43 亿元,同比增长 59.71%,毛利率 43.14%,较上年提高 1.53%。公司真空产品可用于光伏、锂电、半 导体、医药化工等行业,在光伏行业的应用占比较多。 光伏:公司真空产品在太阳能光伏产业已深耕多年,主要应用于拉晶及电池片制程,下半年开始批量进入电池片环节,主要应用于 PERC 工艺环节,在 TOPCon 工艺的出 货量有所增加,在 HJT 工艺技术环节处于配合客户测试阶段。 半导体:公司半导体真空泵主要为螺杆式,已有能满足半导体最先进工艺的全系列 中真空干式真空泵产品,并拥有 SEMI 安全基准验证证书。公司与国内部分机台商、晶 圆厂都已有合作,并有一定的小批量出货。

公司真空业务通过扩产、产品研发、维修体系完善三个方向拓展。 产能释放:公司台湾台中厂三期 2022 年一季度开始逐步投入使用,上海厂三期预 计 2023 年一季度开始逐步投入使用,公司进一步扩产为光伏产品市占率提高及半导体 产品拓展提供保障。 真空产品开发及性能改善:公司持续开发罗茨泵、旋片泵、微油螺杆泵等产品,拓 展光伏、化工、医药、食品包装、厂务真空等市场范围。 维修体系完善:结合制冷产品及空压产品的维修体系,完善真空泵业务的分级维修 体系,形成公司全产品覆盖全市场的快速维修服务业务,继续提高维修保养业务收入在 整体营业收入的占比。

3 压缩机业务稳扎稳打,多维稳定增长

公司的压缩机业务围绕螺杆、离心、涡旋等技术,按用途可分为中央空调压缩机、 冷冻冷藏压缩机、热泵压缩机和空气压缩机四类。2021 年公司压缩机收入 16.97 亿元, 9 年 CAGR10.09%。2019 年前公司将空压产品和制冷产品分开披露,分产品看, 2013-2019 年制冷产品营收 CAGR 为 9.50%,空压产品营收 CAGR6.62%。毛利率方 面 2013-2019 年公司制冷产品毛利率稳定在 40%左右,空压产品毛利率略降至 15.66%,2021 年压缩机产品综合毛利率为 30.14%。

3.1 中央空调压缩机:顺周期的稳步增长

公司研制的空调用压缩机主要为螺杆式压缩机,应用于制冷工业中的大型商用中央 空调设备。2021 年受益于工业投资力度增强,工业项目激增,中央空调行业整体增长 较快,2021 年销售额达到了 1093 亿元,同比增长 20.4%,创历史新高。

随着“碳达峰”“碳中和”战略的推进,绿色高效节能作为中国中央空调产业发展 的主流方向之一,公司持续研发高效、变频压缩机,以及包括 RT 系列、RTM 系列、RTA 系列在内的离心压缩机,以顺应市场对绿色高效节能产品的需求。随着国家节能 减排政策的不断深入,公司空调产品有望保持稳定增长趋势。

3.2 冷冻冷藏压缩机:冷链市场发展下的快速增长

随着城镇化进程加快以及电商冷链物流系统的发展,我国冷链需求快速增加, 2021 年我国冷链物流市场总规模为 4,184 亿元,同比增长 9.19%。冷链物流行业市场 规模持续增加促进了对冷库需求的增加,2021 年全国新增冷库容 1,125 万吨,冷库总 量达到 8,205 万吨,同比增长 15.89%,预计 2022 年中国冷库总量达到 9,726 万吨。

2021 年随着冷库市场与食品加工市场的持续扩容,公司半封闭螺杆压缩机有 30% 以上的增长。针对不同客户需求,持续推出多种型号的低温冷冻冷藏压缩机,凭借既有 产品的良好口碑及不断更新的节能产品。

3.3 热泵压缩机:持续受益政策的清洁能源产品

热泵技术在废热回收利用过程中具有经济、绿色、环保等特点,可以用于集中供暖、 工农业生产等领域。近年来,“煤改电”政策和空气源热泵补贴政策相继推出,清洁能 源产业优势凸显,推动了热泵采暖零售市场的发展。2021 年我国热泵行业市场规模 248.2 亿元,同比增长 22.9%,其中空气源热泵产品销售占比 90%以上。

为响应国家“节能减排”政策,公司持续推出热泵压缩机产品,丰富产业链,截至 2019 年已相继推出 RC2-G 系列、RC2-T 系列、LT-S-H 系列产品,可应用于印染行业、 稠油加热、巴氏杀菌、电镀工业、食品加工等行业的生产工艺;2021 年公司超低温空 气源热泵在西北高寒及高海拔地区(如青海/新疆/西藏)树立了样板工程,并推出超高 温蒸汽热泵机组,可进行源热回收以降低碳排放。未来随着补贴政策的不断推出,公司 热泵产品将有广阔成长空间。

3.4 空气压缩机:无油空压机与变频技术带来增量空间

空气压缩机是将原动的机械能转换成气体压力能,为气动设备提供动力源的装置, 广泛应用于国民经济各个领域。2016-2020 年国内空气压缩机行业销售额 CAGR 为 4.37%,2020 年市场销售额达到 583.36 亿元。目前中国空气压缩机行业市场集中度较 低,且外资企业占据主导地位,2020 年国内空气压缩机市场销售收入 CR3 为 7.88%, 国产替代空间较大。

目前我国广泛应用的空气压缩机主要为螺杆式和活塞式,公司的空气压缩机产品以 螺杆式为主。随着工业的繁荣发展,螺杆式空压机在国内大中功率市场迅速占据较大份 额,销量从 2016 的 47.9 万台增长到 2019 年的 50.2 万台。公司是国内少有的具备较 强研发设计和加工制造水平的空压机供应商之一,2020 年,公司空气压缩机业务市场 份额在国内企业中位列第二,销售额占比为 1.37%。

螺杆式空气压缩机可分为喷油和无油两种,随着工业技术进步对无油的环境要求日 益严格,无油空压机市场潜力巨大,同时为顺应节能技术发展趋势,变频技术也将逐渐 应用在螺杆式空气压缩机上。2019 年,公司顺利完成永磁变频双段空压机的研发并稳 定运行,且研发出不同压力的两级压缩永磁变频机组,达到节能环保的效果。2020 年 公司突破只有喷油机组单一产品的状况,推出无油气浮鼓风机和无油螺杆空压机组,可 以满足污水处理等不同市场的空压机需求。此外,公司利用自身生产设备优势,逐步推 出高压力产品、高电压产品,以满足不同场景下的应用需求。

4 投资分析

基本假设:

一、压缩机

公司压缩机增长主要来源于冷链发展下的冷冻冷藏压缩机增长,热泵压缩机有望在 补贴政策下发力增长,总体我们假设压缩机业务 2022-2024 年实现收入 17.66 亿元、 19.63 亿元、22.01 亿元;随着新品的不断研发和无油空压机的占比提升,毛利率总体 稳中有升,我们假设毛利率 30.34%、30.54%、30.74%。

二、真空产品

公司真空泵在光伏拉晶环节市场份额较高,逐步提升电池片环节市占率,并在半导 体领域进行拓展,随着公司产能释放,将有望带来产销两旺的成长趋势,我们假设 2022-2024 年收入 13.35 亿元、16.68 亿元、20.52 亿元,毛利率稳中有升为 43.14%、 43.14%、43.15%。

三、零件及维修

随着真空泵业务的增长,公司的维保业务将随之有高速的增长,假设 2022-2024 年收入 2.11 亿元、2.85 亿元、3.99 亿元,毛利率保持稳定,41.00%、41.57%、 41.13%。

四、其他产品

我们保守预计其他产品维持在 2021 年的水平不变。

忐忑趋势:

汉钟精机(SZ002158)观察学习,刚上多方区时,要追也挺怕的。

牛放牛成放牛娃:

汉钟精机(SZ002158)大利好,明天大概率涨停

股票

MORE>- 最近发表

- 标签列表

-

-

SZ003000 SH603700 SH600353 SH600060 SH688271 SH688331 SZ300008 SZ300301 SZ301139 SH601900 SH603948 SH601011 SZ000510 SZ002435 SH900925 SZ300435 SZ002103 SZ300343 SZ002130 SH688223 SH603345 SZ002681 SZ300822 SZ002206 SZ300415 SZ300376 SZ300992 SH600517 SH600017 SH600787 SH605088 SZ300474 SZ002588 SZ003035 SZ002342 SZ300190 SZ002870 SZ300814 SH601998 SH601086 SZ300684 SH601877 SZ300642 SZ002394 SZ300227 SZ002918 SZ300927 SZ300655 SH600269 SZ200012