2022-09-11今日SZ002852股票最新净值和交易情况

old_k_say:

![[牛]](http://js.xueqiu.com/ugc/images/face/emoji_07_wonderful.png)

道道全(SZ002852)搓揉搓揉变变变

old_k_say:

道道全(SZ002852) 主力操盘手法高明,还犹豫啥呢,-3都吸了不少货了

阅读不能代替思考:

不看不知道,一看吓一跳,道道全竟然走出翻倍走势。

老范价值投资:

1. 菜籽油细分领域龙头企业

1.1. 赛道龙头,长期专注菜籽油细分领域

国内菜籽油代表性品牌企业。

公司是集食用植物油及其相关副产品生产、科研、贸易、仓储、物流于一体的综合性油脂加工企业,同时也是国内食用植物油菜籽油品类的代表性品牌企业。

公司“道道全”品牌,已经取得一定市场认可度和品牌美誉度,成为国内食用植物油主要消费品牌之一。

长期专注菜籽油细分领域。

公司前身湖南兴祥油脂有限公司成立于1999年7月,经历次增、减资及名称变更后,2006年 11月,进行国企改制。

2014年4月,整体变更为股份有限公司,同时,公司名称变更为“道道全粮油股份有限公司”。

2017年3月,在深交所主板上市,是国内第一家以菜籽油加工为主的上市公司。

股权结构较为稳定,控股股东及实控人为刘建军先生。

公司股权结构较为稳定,刘建军先生为公司控股股东及实际控制人,任公司董事长兼总经理,直接持股22.56%,通过湖南兴创投资管理有限公司(简称“兴创投资”)间接控股公司16.24%股份。兴创投资为公司持股5%以上法人股东,刘建军先生任执行董事兼总经理,持有兴创投资90%的份额。

公司核心管理团队人员均从事食用植物油加工行业近20年,在行业业务至关重要的业务运营和管理领域拥有丰富的经验。

公司主要从事食用植物油行业产业链中游的加工环节。

1)食用植物油产业链与常见食品或农产品加工产业链结构相似,主要包括油料作物种植、压榨、精炼、包装和渠道销售等环节,油料作物经过初榨产出原油和粕类(副产品);原油精炼后,即为精制油(食用油)。

2)公司是一家集食用植物油及其相关副产品生产、科研、贸易、仓储、物流于一体的综合性油脂加工企业,主要从事行业中游的加工环节。

产品结构较为稳定,以包装油为主。

2018年至今,公司包装油营收占比最高,保持在70%以上;其次是粕类,营收占比在 13%以上,粕类是常见的饲用原料,下游为养殖饲料厂;散装油营收占比较小。

立足华中,逐步向外辐射。

1)公司在湖南起家,常年深耕华中市场,华中地区营收占比最高,常年保持在 40%以上。

2)销售区域逐渐向西南、华东、华南、西北地区发展。

2022年上半年,华东地区营收占比25.9%,西南地区营收占比26.0%,其他地区营收占比5.8%。

1.2. 营收快速增长,利润端明显承压

营业收入快速增长。

受益于公司终端市场发展、业务规模增长,营业收入从2018年36.0亿元增长至2021年54.5 亿元,2018-2021年年均复合增速达14.8%。

受原材料价格快速上涨等因素影响,利润端明显承压。近年来原材料价格快速上涨,公司的生产经营成本增长明显,虽然公司调整了部分产品销售价格,但难以覆盖成本上涨,毛利率持续下降,从2018年12.5%下降至2021年1.6%,叠加其他因素(2019年因战略布局加大了品牌宣传投入;2020年因利用衍生金融工具对冲原材料价格和现货价值波动风险,当期产生较大损益;2021年因终端去库存、生猪价格下行,短期内给食用植物油的终端需求带来一定冲击,消费者消费意愿有所下降),利润端近年来表现不佳,从2018年 2.2 亿元下滑至2021 年-1.9 亿元,净利率从2018年 6.1%下降至2021年-3.5%。

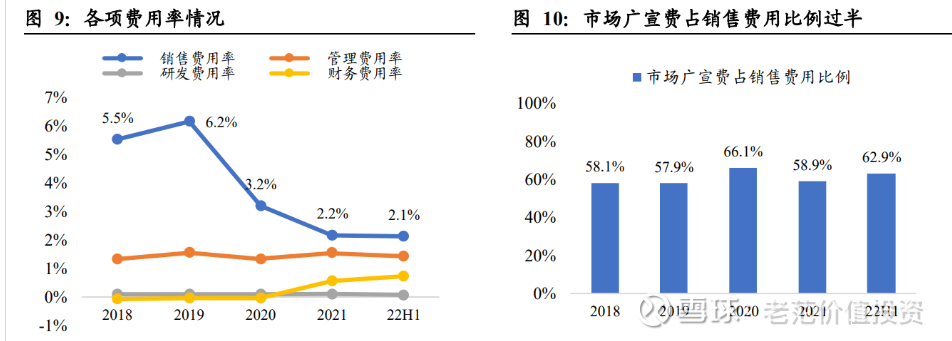

销售费用率总体呈下降趋势,管理费用率和研发费用率保持相对稳定。

1)各项费用中,销售费用率最高,其中主要是市场广宣费,占销售费用比例过半,但销售费用率总体呈下降趋势,从2018年 5.5%下降至2022年上半年的 2.1%,主要原因是公司大幅削减市场广宣费,从2019年高点的 1.5 亿元削减至2021年的 0.7 亿元。

2)管理费用近年来快速增长,2018-2021年年均复合增速为 20.6%,主要是职工薪酬支出上涨,但管理费用率相对稳定,保持在 1.4%左右。

3)研发费用率较低,一直维持在 0.1%左右。

4)财务费用率在2021年快速增长,财务费用从2020年-159万元大幅增长至2021年 3046 万元,主要是短期负债利息增加。

2. 行业稳步增长,原材料价格回落使得业绩拐点来临

2.1. 全球植物油市场稳步增长

全球植物油市场稳步增长。

全球植物油产量和消费量稳步增长,产量从2011年1.4亿吨上升至2021年2.1亿吨,2011-2021年年均复合增速为4.0%;消费量从2011年1.4亿吨上升至2021年2.0亿吨,2011-2021年年均复合增速为3.9%。

棕榈油、大豆油、菜籽油产量占比位居前三。

2021/22年全球主要食用植物油产量结构中,全球棕榈油产量 7559 万吨,占比 35.8%,位居第一;全球大豆油产量 5937 万吨,占比 28.1%,仅次于棕榈油;全球菜籽油产量 2828 万吨,占比13.4%,排名第三。

2.2. 我国食用植物油行业平稳增长,“一超多强”格局稳定

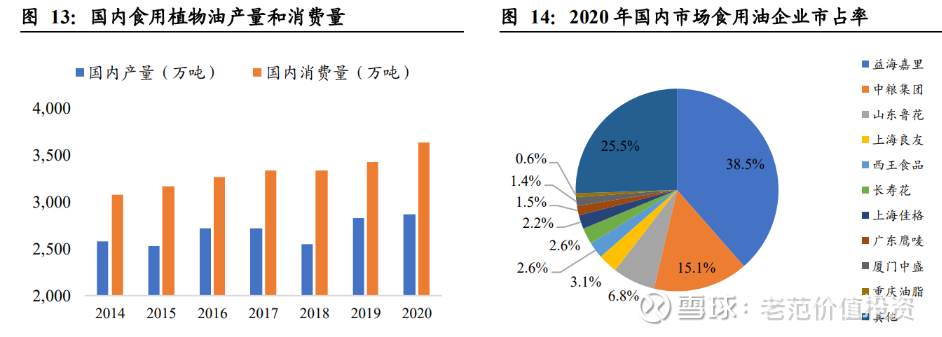

我国食用植物油行业进入平稳增长期。

我国食用植物油行业与全球市场特征较为类似,总体市场进入平稳增长期。

我国食用植物油市场产量从2014年 2580 万吨上升至2020年 2864 万吨,2014-2020年年均复合增速为 1.8%;消费量从2014年 3077 万吨上升至2020年 3635 万吨,2014-2020年年均复合增速为 2.8%,总体市场进入平稳增长期。

行业“一超多强”格局稳定。

我国食用油行业集中度较高,整体呈现“一超多强”特征,市场格局稳定。食用油企业市占率前三家分别为益海嘉里、中国粮油、山东鲁花(旗下代表性品牌分别为“金龙鱼”、“福临门”、“鲁花”),2020年市占率分别为38.5%、15.1%、6.8%,CR3 为 60.4%,其中益海嘉里凭借“金龙鱼”占有近四成的食用油市场份额,行业龙头地位稳固。

2.3. 我国菜籽油细分领域市场规模持续增长,集中度低

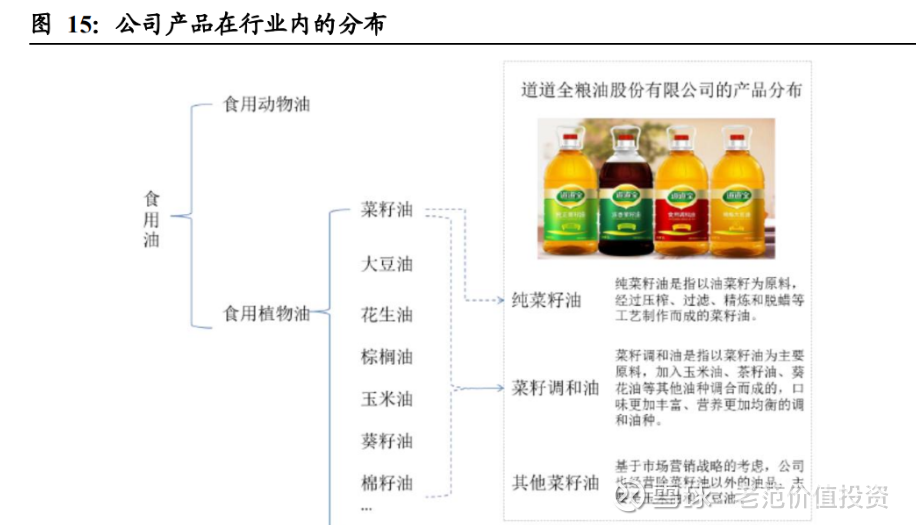

公司产品包括菜籽油、大豆油、玉米油、葵花油及其调和油等植物油品种,以包装菜籽油类产品为主,细分市场为食用植物油中的菜籽油类产品加工企业。

产量总体保持相对稳定。

2013-2020年,国内菜籽油产量总体保持相对稳定。2020年国内菜籽油产量为 554 万吨,较上年有所下降。

消费量总体呈上升趋势。

2013-2020年,国内食用菜籽油消费量区间从每年 500-600 万吨增长至每年 700-900 万吨,总体呈上升趋势。2020年,国内菜籽油消费量为 750 万吨,较2013年增长 43.0%。

以市场消费金额口径推算,近年来市场规模持续增长。

推算国内菜籽油市场规模,若以市场消费金额口径,2020年,国内食用菜籽油消费量为 750 万吨,当年国内四级菜籽油市场价每日均价为每吨 8684 元,推算出当年国内菜籽油市场规模约为 651 亿元,同比增长 6.0%,较2013年增长 24.7%。2018-2020年,市场规模持续增长,年均复合增长率达 7.6%。

行业分散,集中度低,公司市占率约为 7.3%。

公司产品包括菜籽油、大豆油、玉米油、葵花油及其调和油等植物油品种,2014-2016年,公司菜籽油相关产品销售收入占营收比重均值为 89.5%。

公司2020年营业收入为 52.9 亿元,假设菜籽油产品相关销售收入占营收比重为 89.5%,即 47.3 亿元,结合前述菜籽油市场规模推算结果,则当年公司市场份额约为 7.3%。

公司是国内菜籽油细分领域的龙头企业,市场份额尚且较低,说明菜籽油行业分散,集中度低。

2.4. 原材料价格调整回落,行业业绩拐点来临

本轮全球食用油价格上行周期自2020年初开启,至2022年 6 月初达到高点。

2020年以来,全球食用油价格持续上涨,三大主要食用油价格全线上涨,国内棕榈油现货平均价从每吨 4655 元大幅上涨至高点每吨 16372 元,国内豆油现货平均价从每吨 5132 元大幅上涨至高点每吨 13049 元,国内菜油现货平均价从每吨 7150 元大幅上涨至高点每吨 15134 元。

多重因素叠加推动本轮全球食用油涨价。

1)2021年夏季的极端异常干旱导致加拿大菜籽罕见大减产。2021年 9 月开始的拉尼娜现象,导致棕榈油及南美大豆减产。

2)2022年 2 月,俄乌冲突爆发,带动食用油原材料在内的全球农产品价格大涨。

3)2022年 4 月,印尼颁布禁止食用油和食用油原料出口的禁令,在全球食品油市场引起巨震,国际油脂品种价格大幅攀升。

4)疫情影响了全球食用油供应链,运输受阻,影响油料进出口节奏,也间接导致马来西亚劳工短缺。食用油加工行业上市公司原材料成本占比高,本轮全球食用油价格上涨对其业绩造成较大压力。

油料及植物油都是高度国际化的大宗商品,价格受全球供需及贸易流等决定,所有企业都是价格的接受者,油料及毛油价格跟随市场波动。食用油加工企业的上游对接大宗农产品原料,食用油加工行业上市公司原材料成本占比保持在 90%左右,道道全2019-2021年原材料成本占营业成本比重平均为 90.9%,金龙鱼为 88.8%。

本轮全球食用油价格上行周期持续时间长、幅度大,下游销售端菜籽油零售价市场价格涨幅远不及油菜籽现货价格,对食用油加工行业上市公司业绩造成较大压力,毛利率一路下行。

根据公开资料,金龙鱼2020年底和2021年 3-4 月在零售端调整了不同油种价格,整体涨价幅度约为 10%至 15%,而2021年 4 月末豆油现货平均价较2020年初上涨了 34%,远高于零售端涨价幅度。

印尼解除出口禁令并积极进行出口,国际食用油原材料价格自 6 月初开始快速调整回落。

印尼是世界上最大的棕榈油生产国和出口国,全球市场上有超过一半的棕榈油供应来自印尼。2022年 5 月,印尼宣布解除棕榈油出口禁令。

2022年 7 月,印尼取消棕榈油出口专项税,上调棕榈油出口配额,允许在印尼国内销售棕榈油的企业 出口其国内销量的 7 倍(此前棕榈油出口配额比例为 1:5),以缓解库存压力。

至2022年 7 月 4 日,印尼商务部已签发总计 240 万吨棕榈油产品的出口许可证。国际食用 油原材料价格自 6 月初开始快速调整回落。

预计食用油加工企业将迎来业绩拐点。随着印尼解除出口禁令并积极进行出口,6 月份以来,上游大宗油料价格开启下跌,预计中下游粮油加工企业盈利能力将得到显著改善。

3. 抓住消费需求变化趋势,区域性品牌进军全国

3.1. 抓住消费需求变化趋势,主打小包装食用植物油

国内食用植物油可分为散装油和包装油,其中包装油又可分为小包装油和中包装油,小包装油主要面向家庭消费,基本在 5L 及以下;中包装油主要面向餐饮酒店行业,大多在10-20L。

3.1.1. 食用植物油消费模式从散装油向包装油转变

消费者对食用油安全的重视程度提升。近年来,随着我国经济发展,人民生活水平不断提高,消费者越来越重视食品消费的安全问题。尤其是地沟油进入餐饮行业的问题被经常曝光之后,消费者对于食用油的安全性重视空前提升,促使包装油替代散装油。随着社会的发展,普遍使用散装油的餐饮行业在“禁散令”的影响下,逐渐转向使用包装油。

城镇化改变了部分消费者的食用油消费习惯。

随着我国人口城镇化进程的不断推进,越来越多的消费者从农村进入城市,从乡镇进入一二线城市发展。这部分消费者原来使用自榨散装油的消费习惯逐渐被从终端消费渠道采购包装油的消费习惯代替,推动了包装食用植物油需求的增长。

3.1.2. 食用植物油市场向“小包装化”趋势发展

家庭户小型化使得家庭食用油消耗量下降。受生育率下降、“单人户”数量增长、人口流动日趋频繁、年轻人婚后独立居住等因素的影响,中国家庭户规模呈持续下降态势。回顾历次全国人口普查数据,从1982年三人普的 4.41 人、1990年四人普的 3.96 人、2000年五人普的 3.44 人、2010年六人普的 3.10 人到2020年七人普的 2.62 人,中国家庭户平均规模已降至 3 人以下。一人户、二人户占比增加,一人户占比从2002年 7.7%增长至2019年 18.5%,二人户占比从2002年 18.4%增长至2019年 29.6%。家庭规模日趋小型化,家庭食用油消耗量下降,消费者更倾向购买小包装食用油。

食用油细分市场不断发展,食用油消费需求分散化。

随着社会经济的发展,人们对食用油的消费需求越来越多元化,食用油细分市场不断发展,在传统常见食用油之外,还出现了油茶籽油、米糠油、亚麻籽油、红花籽油等细分领域油种,消费需求分散化,小包装食用油能更好满足消费者的分散化、多样化需求。此外,小包装食用油还具有更安全、更轻便、包装更精致等优点,受到越来越多消费者欢迎。

小包装食用油中,传统 5L 消费量占比下降。小包装食用油各规格中,相较2015年,2020年传统5L的消费量占比下降至39.7%,500-1000ml的消费量占比提升至21.8%。

3.1.3. 主打小包装食用植物油,提升盈利中枢

以包装油产品为经营核心。公司的市场定位十分明确,自成立以来一直以菜籽油系列包装油产品为经营核心,2018年至今,包装油产品营业收入占比保持在 75%左右。2022年上半年,公司包装油营收占比 75.2%,散装油营收占比 9.8%。公司的散装油主要是公司采购之后直接销售给食品加工企业或其他油脂企业的贸易油。

紧贴消费需求趋势,主打小包装食用植物油。

公司抓住食用植物油市场“小包装化”趋势,主打小包装食用植物油。公司包装油产品大多数为小包装油,2014-2016年,公司小包装油销售额占食用油的比重平均为 84.4%,远高于行业百分之三十左右的整体水平。

小包装油有利于提升盈利中枢。包装油单价高于散装油,毛利率显著高于散装油,2019-2020 年,公司包装油毛利率分别为 11.1%、8.7%,远高于散装油。随着包装油逐渐替代散装油,食用油行业的整体盈利水平将不断提升。同时,小包装的毛利率远高于中包装(2015 年公司小包装油毛利率为 19.7%,中包装油毛利率为 4.1%。),公司主打小包装食用植物油有利于提升盈利中枢。

3.2. 经销商队伍持续壮大,销售网络进军全国

销售模式以经销商模式为主。公司包装油销售模式分为经销商模式和直销模式。

1)现阶段,公司销售模式以经销商模式为主,主要通过各区域经销商在各地方商超、小区门店、粮油店等终端向消费者销售。

2)直销模式包括直营商超模式和电商模式。公司正加大直销力度,通过食品营销公司和电子商务公司,在大型连锁 KA 卖场、线上平台进行产品销售。

随着电商的快速发展,加上疫情影响线下购物,公司线上直销从无到有,快速发展,营收占比逐渐提升,2022年上半年占比达 5.7%;直营商超的营收占比从2019年的 3.0%提升至2022年上半年的 5.2%;但经销仍是公司最主要的销售模式,2022年上半年营收占比达89.2%。

销售网络建设正处高速增长阶段,经销商队伍持续壮大。

公司的销售主要通过分布在各省、市、县的区域经销商实现。

1)2019年之前,公司经销商数量较为稳定,2019年以来,公司销售网络建设进入高速增长新阶段,经销商队伍持续扩大,2019-2021年年均复合增速达 10.2%。2022年上半年,区域经销商已达 1308 家,较上年末增长 12.5%,呈加速扩张趋势。

2)2022年上半年,公司区域经销商达 1308 家,按照平均每个区域经销商 600 个合作销售网点测算,公司拥有约 78 万个直通消费者餐桌的销售网点。

公司虽然和销售网点不发生直接业务往来,但是通过经销商将产品迅速发送到销售网点,并负责指导销售网点规范陈列、合理布局。

销售网络进军全国。

公司目前市场发展战略规划是深耕华中、西南市场,发展华东、华南、西北市场,开发华北、东北市场。

2022年上半年,华中、华东、西南、其他地区经销商分别达 464 家、218 家、474 家、152 家,较2019年分别增长 17.5%、65.2%、32.0%、111.1%,公司在各个市场均呈现不同程度的增长,在华东和其他地区的销售网络建设速度明显更快,正沿长江流域辐射,乃至进军全国。

3.3. 与媒体深度合作,从区域性品牌向全国性品牌发展

3.3.1. 行业进入品牌竞争阶段,但菜籽油领域尚未有全国性领导品牌

食用植物油行业进入品牌竞争阶段。

近年,食用油行业频出食品安全质量问题,地沟油等严重威胁消费者的身体健康,出现质量问题的油品以杂牌油、自榨油和小油厂的散油以及贴牌厂商为主,越来越多的消费者认识到品牌的重要性,更加倾向于选择有保障的品牌食用油,品牌美誉度将逐渐成为消费者选择食用油的主要考量因素,具有品牌美誉度的食用油企业市场份额将逐步提高。

菜籽油领域尚未有全国性领导品牌。

我国目前小包装食用油市场中,大豆油类、花生油类、玉米油类食用植物油都有明确的市场领导品牌,比如“金龙鱼”、“鲁花”、“西王”,但是在菜籽油领域尚未有全国性领导品牌。随着菜籽油行业的不断发展,迫切需要菜籽油领域的领导品牌引领行业的发展。

3.3.2. 与媒体深度合作,“道道全”品牌正从区域性品牌向全国性品牌发展

与媒体深度合作,力推“道道全”品牌。

1)公司把握市场先机,抓住包装菜籽油细分市场没有全国性知名品牌的市场空缺,力推“道道全”品牌的包装菜籽油系列产品。

2)公司重视“道道全”品牌营销战略,与央视、湖南卫视等优质媒体合作进行品牌联合推广,进行了大量的广告和宣传投入,市场广宣费支出较高,2018-2020年,每年支出均过亿元。

3)近年来在综艺广告上大力投入,从《头号惊喜》、《歌手》到《欢乐中国人》、《恋梦空间》,再到冠名《开门大吉》、赞助《向往的生活》、《中餐厅》等,努力提升品牌价值。

品牌价值提升,正在从区域性品牌向全国性品牌发展。

目前公司的“道道全”品牌是国内食用植物油菜籽油类代表性品牌,已具有一定市场认可度和品牌美誉度,特别是在长江流域已经具有很高的声誉,正在从区域性品牌向全国性品牌转变。“道道全”品牌的巨大影响力已经成为企业核心竞争力之一。

3.3.3. 完善品牌布局,推出高端食用油品牌

公司坚持品牌化经营思路,除了“道道全”品牌,还拥有“菜子王”、“海神”、“东方山”食用油知名品牌,“道道全”是全国菜籽油销量领先品牌,“菜子王”是全国浓香风味菜籽油代表品牌,“海神”是区域餐饮食用油专业品牌;2022年 5 月,正式推出高端食用油品牌东方山茶油,进军高端食用油市场。

3.4. 背靠菜籽油主产区和主消费区,区位优势突出

长江流域是油菜籽主产区、主加工区和主要消费区。

1)自古以来,油菜广泛的种植于长江流域,是长江地区主要的油料作物。长江流域既是油菜籽的主产区,也是菜籽油的主要加工区,长江沿岸各省油菜籽产量占全国总产量的85%以上。2020年油菜籽产量排名前三省份分别为四川、湖北、湖南,产量占比分别为22.6%、17.2%、16.3%。

2)菜籽油的消费群体也主要分布在长江流域,长江流域既是菜籽油的主要消费区域,同时又是中国经济增长较为快速的地区。

背靠菜籽油主产区和主消费区,有利于保持供应稳定和产品销售。

公司背靠长江流域油菜籽主产区、主加工区和主要消费区,有利于供应链稳定,方便产品销售。利用区位资源优势,沿长江流域进行产业布局。近年来,公司在巩固长江中游地区市场优势的同时,将销售范围逐步向长江上游和下游拓展。

公司目前市场发展策略是深耕华中、西南市场,发展华东、华南、西北市场,开发华北、东北市场,销售区域总体呈现以华中、西南为核心、沿长江流域辐射的态势。

2017年,岳阳临港食用植物油加工综合项目投产;2018年 9 月,投资并控股绵阳菜籽王,为公司带来四川本地优质菜籽资源优势;2021年,靖江食用油加工综合项目一期投产,将利用长江流域的区位资源优势,辐射华东市场。同时,沿长江流域的产业布局可以有效地利用长江水系的货运优势降低运输成本。

3.5. 川菜市场空间广阔,有望带动菜籽油消费增加

菜籽油被誉为“川菜之魂”。

1)四川、贵州、云南、湖南等地,烹调食物喜用菜籽油,菜品浓郁芳香,口感爽滑。

2)菜籽油被广泛应用于川菜制作,菜籽油被誉为“川菜之魂”,大多数川菜的烹制都离不开菜籽油。川菜的灵魂红油,也必须用菜籽油来烹制。川菜深受消费者喜爱,市场空间广阔。川菜历史悠久,“一菜一格,百菜百味”,有着浓郁的地方风味,深受消费者喜爱,是最流行的菜系之一。

1)《2021年美团餐饮行业报告》显示,从门店数量上看,2020年主要特色菜细分门店数占比中,川菜、火锅以 28.8%的占比高居榜首,且远高于第二位 8.7%的占比;从菜品看,川菜菜品在整个外卖中的占比达到 3.7%,较2018年增长了 85%;在消费者推荐菜 Top 100 中,有近 20%为川菜。

2)艾媒咨询调研数据显示,在肉禽预制菜的八大菜系产品中,川菜最受欢迎,占比 67.4%,偏向咸辣口味;其次是湘菜,口味偏向辣味。

川菜受欢迎有望带动菜籽油消费增加。在后疫情时代,随着餐饮行业的逐渐恢复,川菜市场规模有望获得快速增长,将带动作为其烹调必需品的菜籽油消费需求增长。

4. 全国产能布局基本完成,产能预计实现翻倍增长

主要生产基地产能趋于饱和。

公司主要生产基地岳阳子公司和重庆子公司生产线产能利用率已基本饱和。

华东主要生产基地南京子公司,因生产设备老旧,产能产量无法满足公司在该区域的市场发展需求,已于2021年 8 月实施停产。

2018年至今,公司产销率保持高位,接近 100%。全国产能布局基本完成,产品市场逐步向西北、华北、华南乃至全国市场扩张。随着在靖江、岳阳、茂名等多个项目建成投产,公司产能布局日益完善。

2021年 7 月,公司与兴平市政府签订协议,拟在兴平市投资建设 100 万吨/年食用油加工项目,标志着公司完成了西北地区的产能布局。至此,公司全国产能布局基本完成。

预计至 2022 年底,各项产能实现翻倍增长,业绩有望提速。

随着在靖江、岳阳、茂名的建设项目陆续投产,新增产能有望逐渐释放,预计至2022年底,公司初榨、精炼、罐装产能将分别达到 100.5 万吨、114.5 万吨、110.4 万吨,较2020年底分别增长 191.3%、116.0%、166.7%,各项产能实现翻倍增长,产能受限问题将得到解决,公司产品的产量、销量也将有相应增长,为未来提速发展提供充分的产能保障。在完善公司产品与产能布局的同时,也将进一步提升公司对原材料供应的掌控能力,对公司未来的经营业绩产生积极的影响。

5. 粮食安全战略实施,政策鼓励菜籽油行业发展

国内粮食安全战略实施,我国食用植物油自给能力提升需求较大。

1)党的十八大以来,着眼实现“两个一百年”奋斗目标和中华民族伟大复兴的中国梦,提出 了“以我为主、立足国内、确保产能、适度进口、科技支撑”的新形势下国家粮食安全战略,并提出我国粮食供求将长期处于紧平衡态势。

2)2008年以来,我国的食用植物油的原材料依赖于国际市场的进口。随着近年来国际贸易摩擦不断,以及国内粮食安全战略的实施,我国食用植物油的自给需求大幅提升。

菜籽对外依存度相对较低,提升自给能力的最大潜力品种是油菜。

1)国内植物油消费结构中,大豆油、菜籽油、棕榈油消费量占比排名前三,2020年占比分别为43%、20%、16%。三大主要油料中,棕榈全部依赖进口,2021年大豆的对外依存度高达85.5%,菜籽的对外依存度为22%,相对较低。

2)与大豆同为油料作物,但油菜不与粮争地。在长江流域,油菜主要种植在本就不适种植小麦的冬闲田之上。

3)油菜是抗盐碱作物,对环境的适应性很强,盐碱地扩种油菜的潜力巨大。

4)油品间具有很强的替代性,且油菜籽的出油率高于大豆,未来我国解决食用植物油供给安全的最大潜力品种是油菜。

尽管油菜对我国粮食安全意义重大,但是由于之前国内油菜籽价格持续下跌,油菜种植户种植意愿降低,油菜种植产业的发展遭遇了瓶颈期,播种面积自2014年以来,整体呈现下降态势,2019年开始有所回升。

2020年,我国油菜籽播种面积为 676.5 万公顷(约 1 亿亩)。油菜籽产量方面,在2016年下降到近年来最低点后,开始逐渐回升。2020年,我国油菜籽产量为 1405 万吨,同比增长 5.8%,油菜籽产量达到近十年来高点。

政策鼓励扩种油菜,菜籽油行业有望快速增产。

2021年,农业农村部印发《“十四五”全国种植业发展规划》,提出到2025年,油料作物播种面积要从 1.97 亿亩发展到 2.2 亿亩以上,其中油菜面积从 1 亿亩发展到 1.2 亿亩左右;油菜籽产量从 1400 万吨发展到 1800 万吨。

6. 盈利预测与估值

随着原材料价格调整回落,食用油加工行业迎来业绩拐点。

公司抓住消费需求变化,主打小包装食用植物油,销售网络进军全国,正从区域性品牌向全国性品牌转变,叠加年底产能预计翻倍,菜籽油有望放量,加上行业政策端利好支持,公司作为菜籽油细分领域龙头企业,有望享受行业利润改善,实现公司快速发展。

我们预计公司2022-2024年营业收入可达 70.0/91.9/106.3 亿元,归母净利润可达 0.6/2.1/3.2 亿 元,对应 EPS 可达 0.18/0.58/0.89 元。

我们选取粮油行业龙头企业金龙鱼,植物油营收占比超过三成的加加食品,川式复调领导者天味食品,作为可比公司。

可比公司2023年动态 PE 的平均值为33x,作为公司估值的参照,给予公司2023年33x PE,对应目标价19.23元。

7. 风险提示

1)原材料价格大幅上涨风险。2)渠道拓张不及预期风险。3)疫情反复风险。4)食品安全风险。5)套期保值风险。

道道全(SZ002852):

道道全:关于公司第三届董事会第十九次会议决议的公告 网页链接

道道全(SZ002852):

道道全:关于全资子公司向郑州商品交易所申请指定菜籽油、菜粕交割仓库的公告 网页链接

道道全(SZ002852):

智通财经APP讯,道道全(002852.SZ)发布公告,为满足公司生产经营发展需求,提高公司资产的使用效率,公司全资子公司道道全粮油(茂名)有限公司拟向郑州商品交易所申请指定菜籽油交割厂库、菜粕交割厂库;公司全资子公司道道全粮油靖江有限... 网页链接

贝多亨:

道道全(SZ002852)有小卡拉米资金在做,一直做。应该保持耐心的

火鸟台风:

![[吐血]](http://js.xueqiu.com/ugc/images/face/emoji_23_blood.png)

道道全(SZ002852)卖飞了

股票

MORE>- 最近发表

- 标签列表

-

-

SH605228 SZ002841 [db:tags] SH600859 SZ300151 SH688557 SH601989 SH605183 SZ300681 SZ300194 SZ002908 SZ301046 SZ301049 SZ300950 SH688299 SZ002268 SH688588 SH600330 SH600927 SH688302 SZ000889 SH688555 SZ300039 SH603939 SZ002919 SZ300351 SZ000517 SH605208 SZ300344 SH600328 SH603601 SH600893 SZ000657 SZ300569 SH601988 SZ300047 SH600702 SH600861 SZ300015 SH603515 SZ300856 SZ000795 SH900921 SZ300052 SZ301000 SH600237 SZ000012 SH600435 SZ002040 SH600686