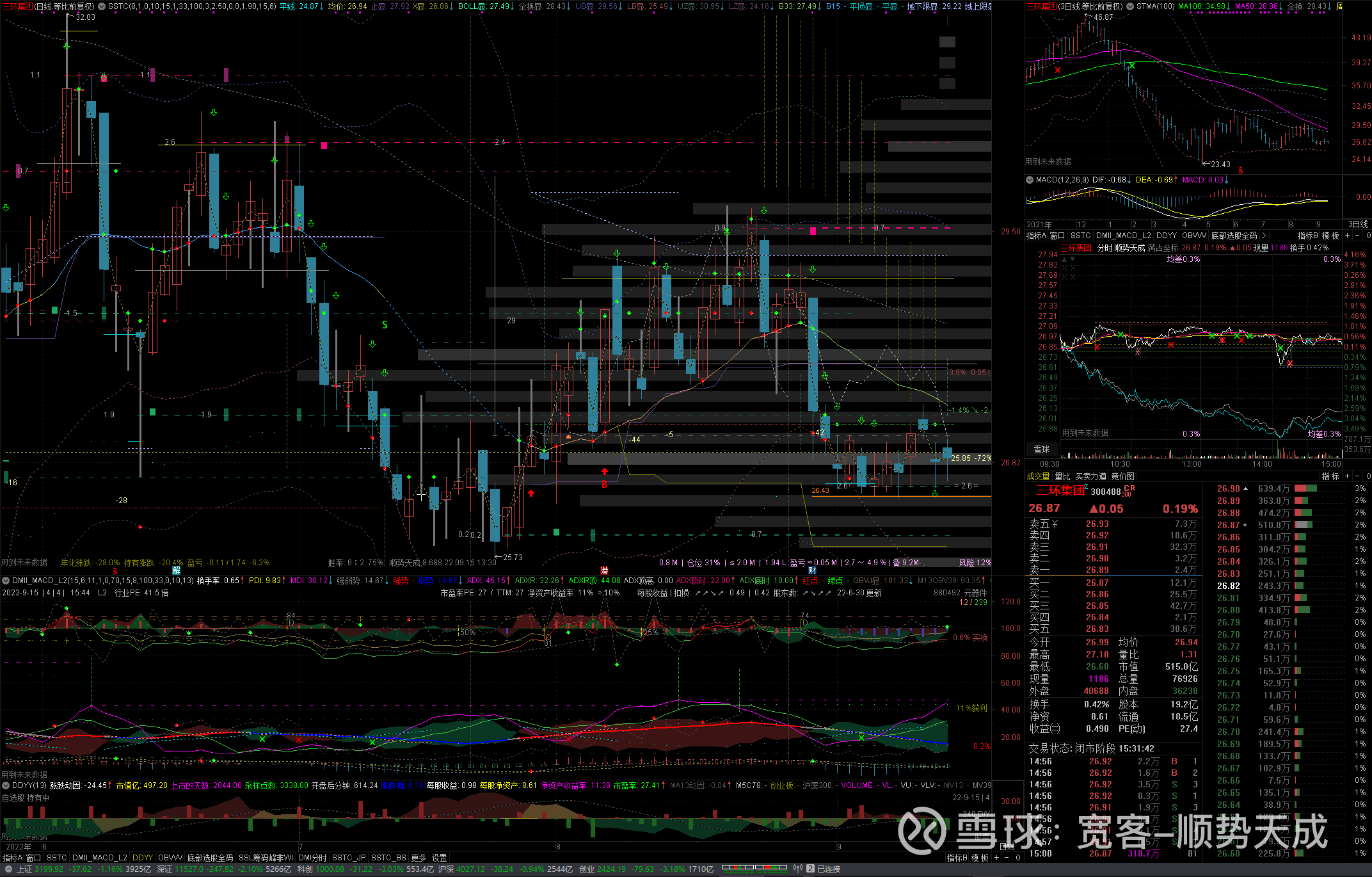

2022-11-15今日SZ300408股票最新净值和交易情况

格力垫起三千六:

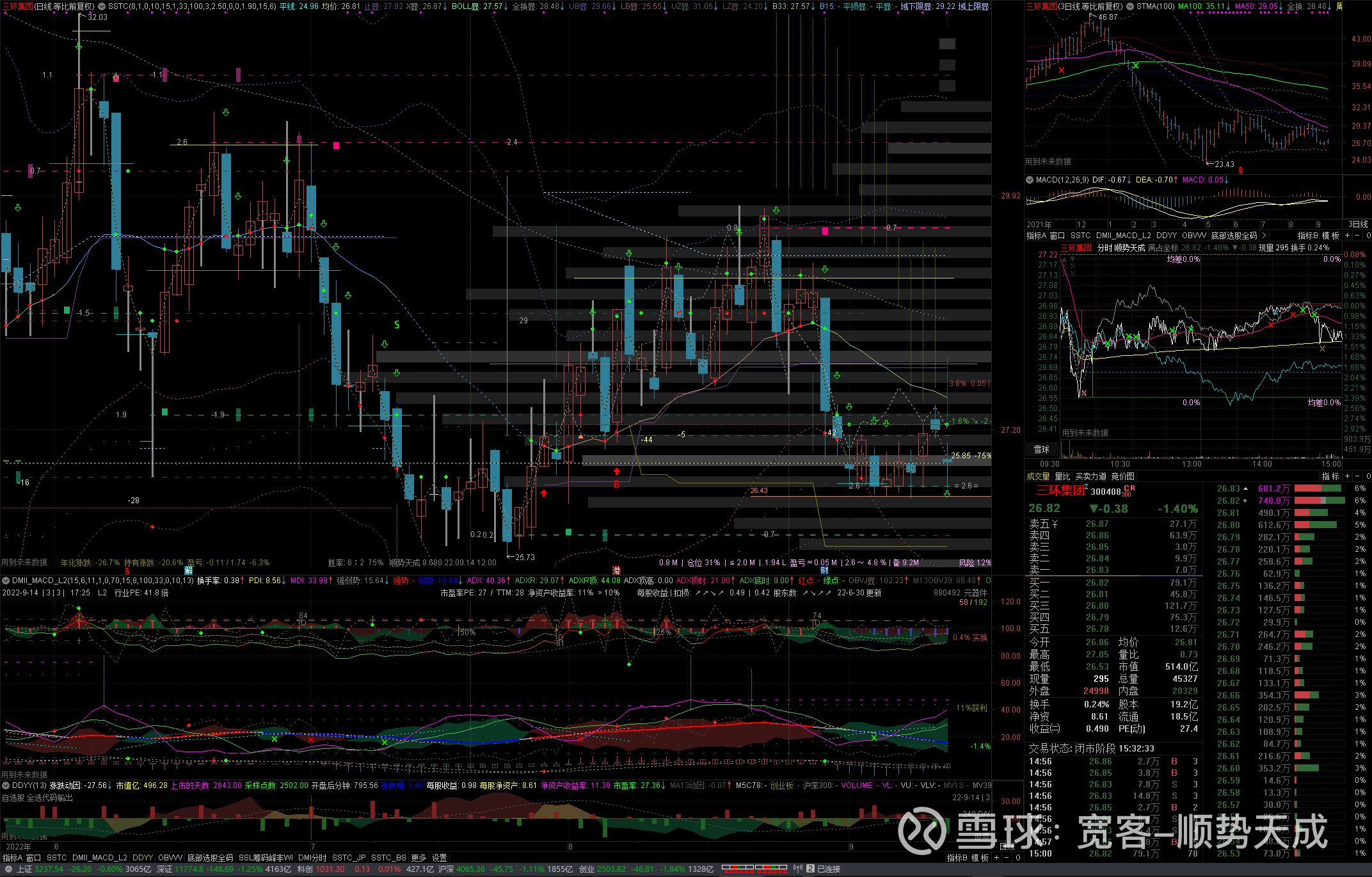

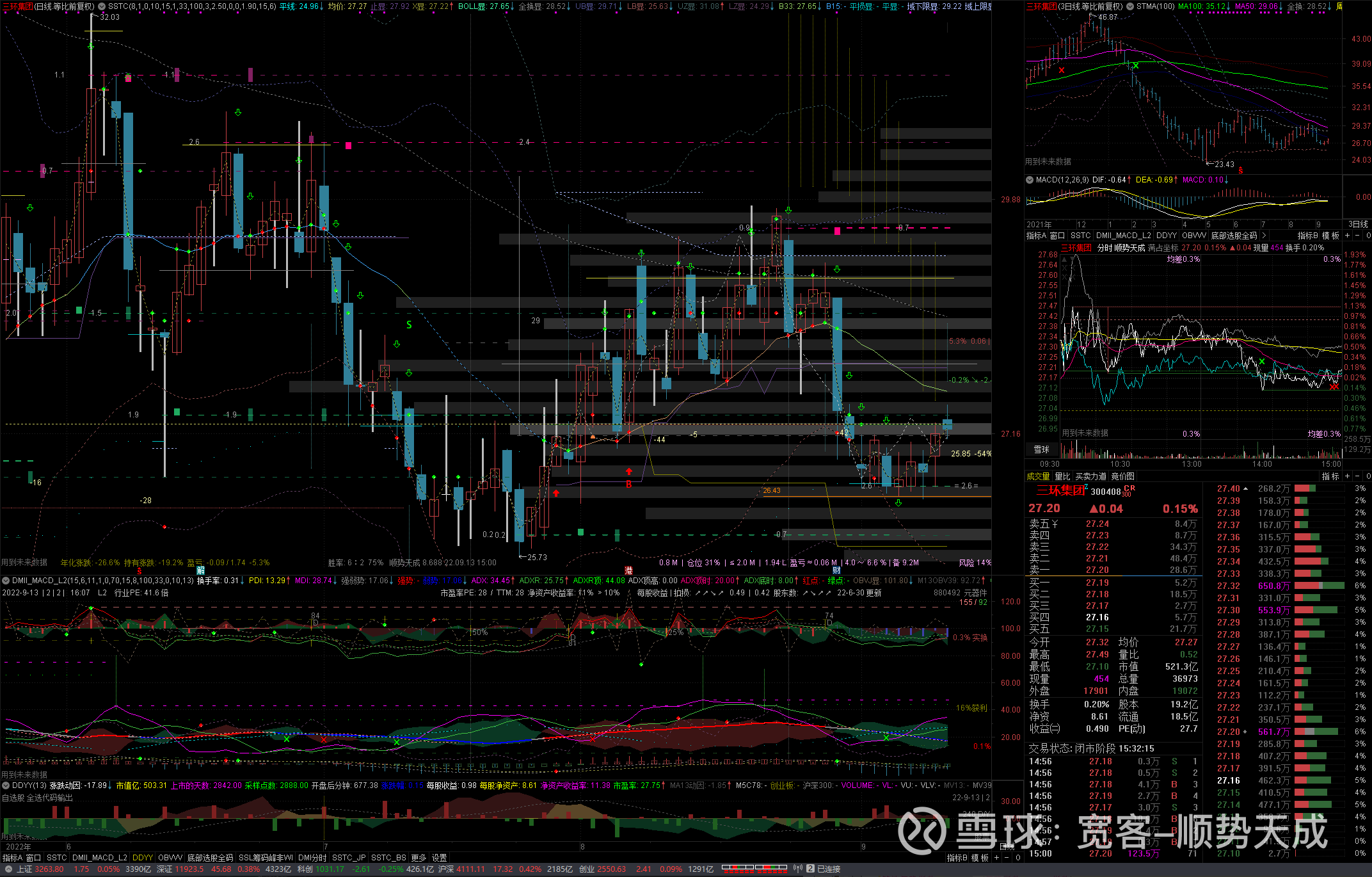

三环集团(SZ300408)明天会不会补跌?

宽客-顺势天成:

三环集团(SZ300408)

信天公:

球球真的不行,禁东禁西。

股市就是各种信息的影响集合。一旦有了新的平台,大家会毫不犹豫做出选择。届时想IPO,也没戏。

能屈能伸。急于求成,反致危局。

三环集团(SZ300408)

胜宏科技(SZ300476) 宇信科技(SZ300674)

和讯财经:

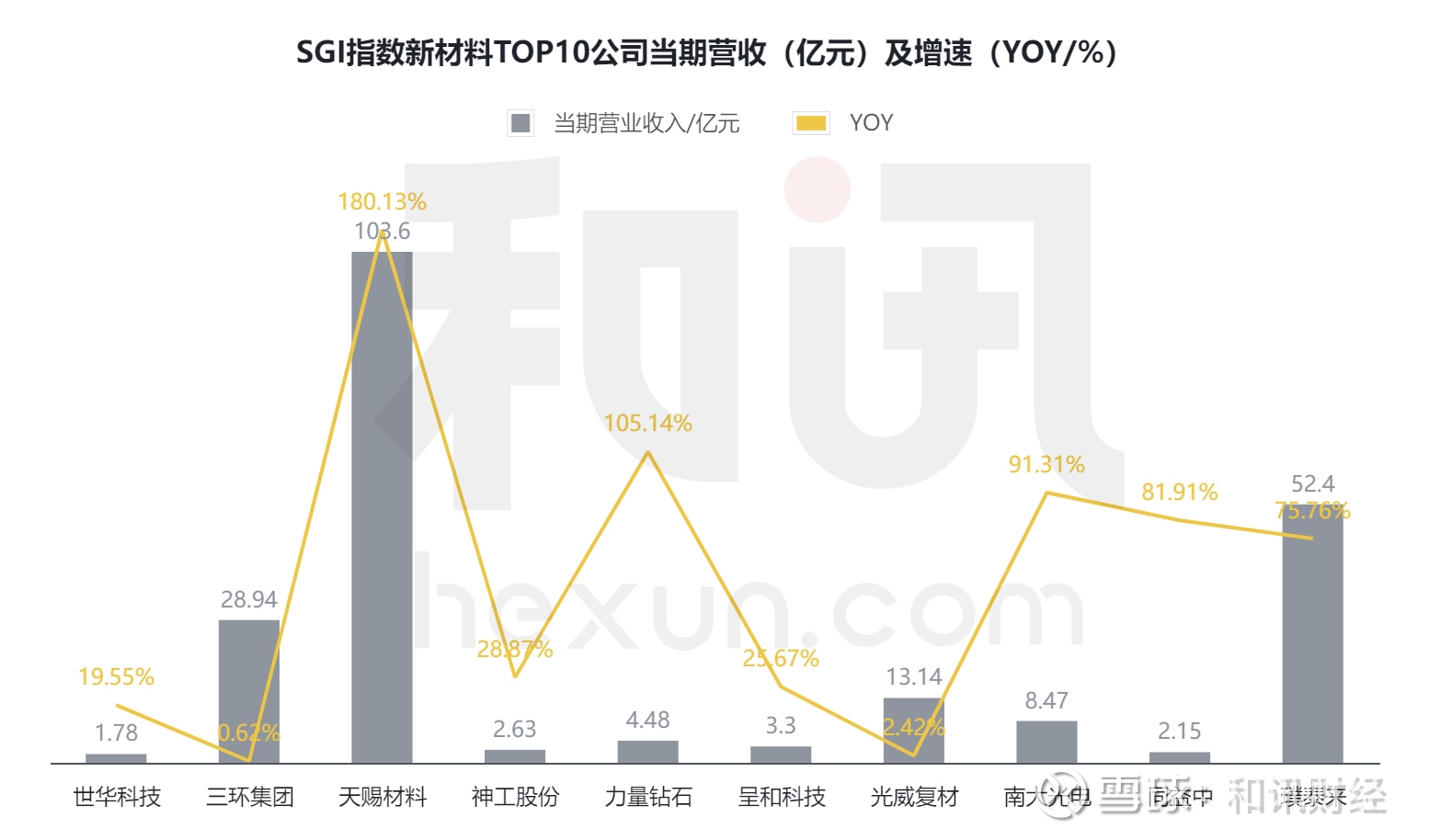

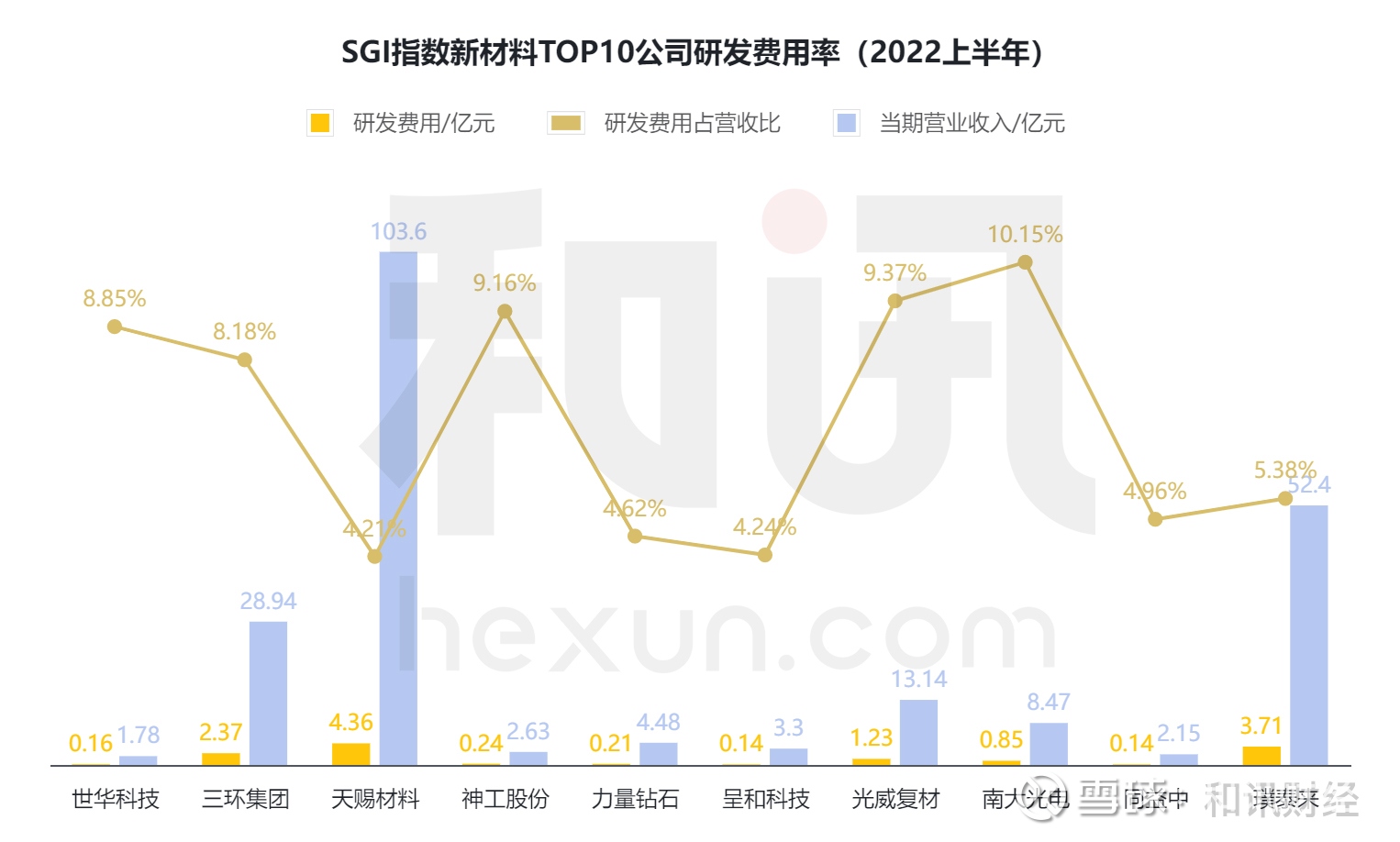

9月15日,和讯SGI指数2022上半年新材料榜单TOP 10公司排名公布,世华科技荣登第一。

本期SGI新材料榜单TOP10公司

不乏军工、半导体以及新能源、锂电池等概念公司,也有消费电子、非金属材料等领域公司,

除了天赐材料、璞泰来(603659)、三环集团之外,其它公司市值均在500亿以下得小盘股,其中又有五分之二的公司市值在100亿以下,世华科技就是当中之一。

长期跟踪下来,世华科技从没有进入SGI指数新材料榜单到进入榜尾,再到登上榜首,背后有公司的努力,也是目前大环境的成就。

世华科技处于石油行业的下游,又是消费电子、新能源等的上游产业,

公司产品包括电子复合功能材料、精密制程应用材料、光电显示模组材料。。2022年2-8月间,共有78家机构调研公司,主要集中在3、4月份。

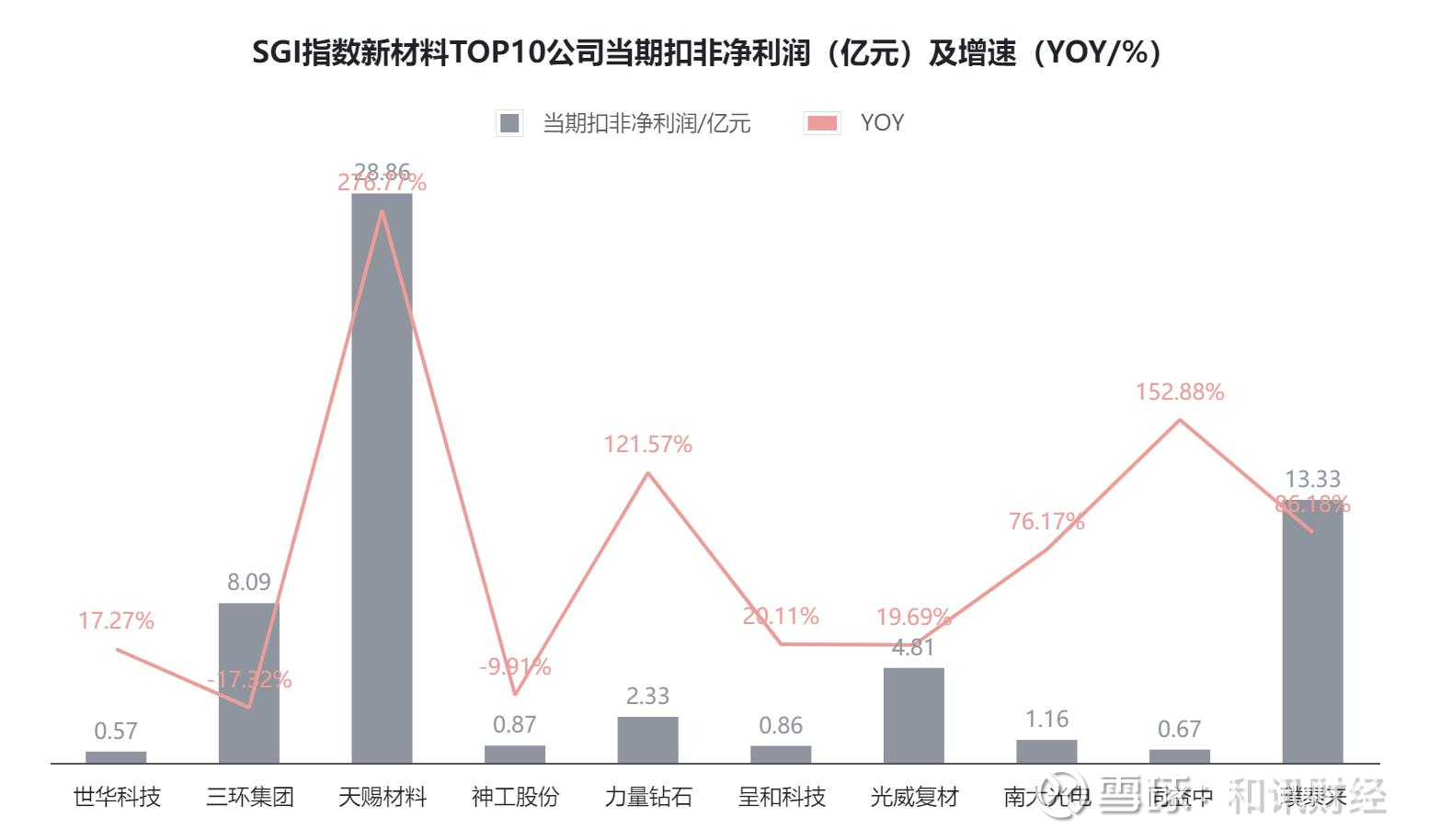

天赐材料作为六氟磷酸锂龙头公司,在新能源汽车高景气下,六氟磷酸锂价格上涨迅猛,2022年上半年公司营收104亿元,同比大增180%,扣非净利润28.86亿元,同比大增276.77%。天赐材料也是榜单上唯一收入破百亿的公司,可见公司实力有目共睹。

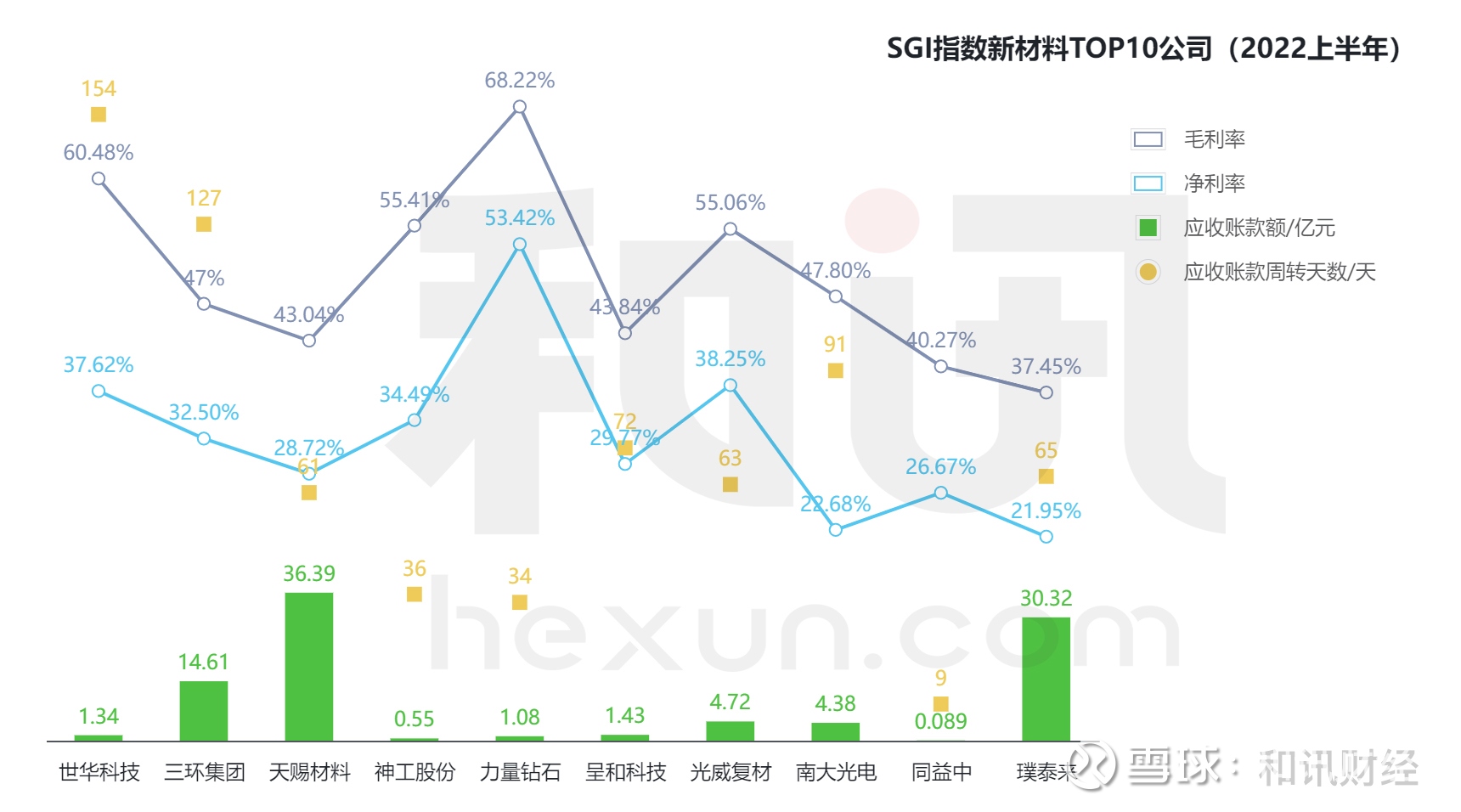

上半年业绩实现高增长的公司还有力量钻石、南大光电(300346)、同益中、璞泰来等,其中力量钻石的毛利率、净利率是榜单上公司里最高的。

力量钻石

是培育钻石里的龙头厂商,公司在培育钻石产业链上完整布局,是其长期占据主导地位。近年来在工业金刚石价格上涨,行业供需缺口形成,力量钻石的品牌以及其它附加值随之抬升,公司在二级市场上也广受主题基金追捧。

而与此同时,市场对力量钻石或因行业扩产产能过剩下培育钻石价格迎来向下拐点的疑虑,无不影响着资本对其的重新考量。具体可详阅《SGI公司|揭秘力量钻石的“炼金术”,培育钻石迎来拐点?从“点石成金”到“泛滥成灾”?》。

截至2022年6月末,公司应收账款额仅为1.08亿元。

资产较重的公司如三环集团,应收账款周转则相对较慢。

应收账款周转方面,大部分公司周转天数在100天以下,又因为主营业务相差较大而整体表现出较大差异。

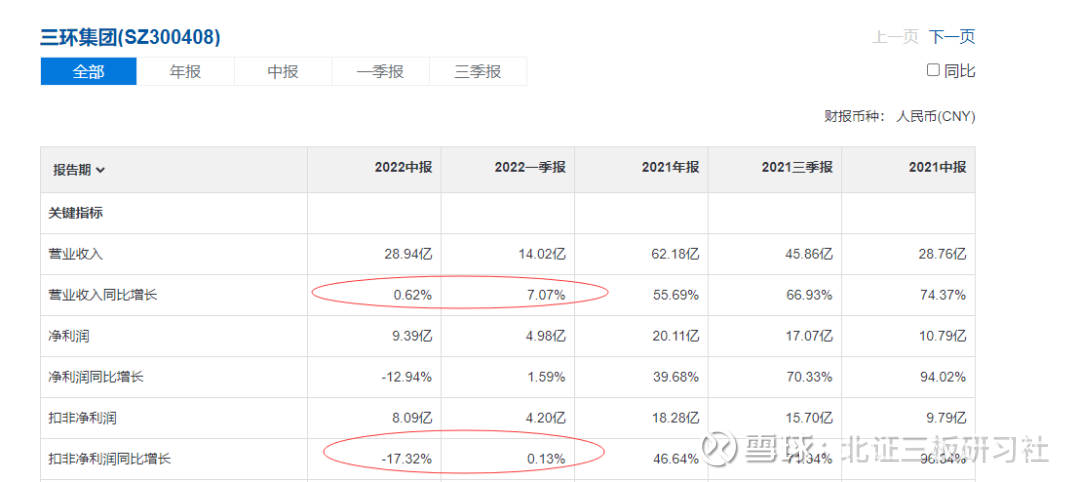

三环集团、神工股份是榜单上公司中扣非净利润负增长的唯二公司

,虽然两家公司都与半导体行业有着或远或近的关系,行业红利也雨露均沾,但这业绩的差异还是蛮大的。

主要是,三环集团从事高纯、超细和高性能陶瓷粉体,产品主要应用于消费电子、物联网、5G等领域,其业绩是由下游需求向上游传动。而三环集团又恰处于国产替代上。

而神工股份的大直径硅材料产品主要出口外销,其原料的采购亦是来自国外,汇兑损益波动对公司的影响相对较大。

技术方面,包括三环集团在内的大陆厂商,因为承接的是日韩等淘汰的产能,如钛酸钡粉体

,日本厂商为100纳米,大陆厂商的粉料粒径大概在300-500纳米。对比之下,差距不小。

神工股份的产品是未达到芯片用单晶硅材料要求的产品,

一定程度上对公司新客户拓展方面形成阻力,难有芯片领域的大客户。但是从公司毛利率、净利率表现来看,神工股份成长性是有的,公司盈利能力也不错。研发费用方面也舍得投入,当期研发费用率为9%。

新材料TOP10公司中,当期研发费用占比5%以上的公司从低到高依次是璞泰来、三环集团、世华科技、神工股份、光威复材(300699)、南大光电。

综上,受益半导体、新能源等高景气行业发展,伴随着消费缓慢复苏,

期待上述公司下半年的表现。

【如果您还想了解更多财经资讯,点击下载和讯财经APP,1500万理财高手都在用】

电子ETF:

【#FormatImgID_9#A股电子核心资产

电子ETF(SH515260)

电子ETF(515260)已纳入融资融券标的

![[鼓鼓掌]](http://js.xueqiu.com/ugc/images/face/emoji_03_applaud.png)

电子ETF9.14最新单日融资买入额10.24万元,最新融资余额达599万元

![[牛]](http://js.xueqiu.com/ugc/images/face/emoji_07_wonderful.png)

电子ETF9.14最新基金规模达5.01亿元

【电子ETF(515260):重仓“果链+

持仓A股50只电子龙头股,

电子ETF(515260)跟踪中证电子50指数,反映板块整体行情,避免个股黑天鹅风险,

#FormatImgID_15#特别温馨提示#FormatImgID_16#

无场内证券账户的投资者可在网上代销平台7*24申赎或,该基金同样跟踪复制中证电子50指数,最低10元即可买入,便捷高效。卓胜微(SZ300782)三环集团(SZ300408)

信天公:

降息降准真忙。

货币政策是短期快速调节工具,汇率也可以缓冲一下困难。

提高产业竞争的研发制造等实力,不是短期能实现的。要转型提升,很多都不能一蹴而就的,而且要经历一个痛苦的平台甚至磨砺,其或长或短。

不经历风雨,怎么见彩虹?

外围环境不利,破7。

高质量数据,是准确决策的基本。各种利益的系序列平衡,命运,国运

三环集团(SZ300408)

胜宏科技(SZ300476)

宇信科技(SZ300674)

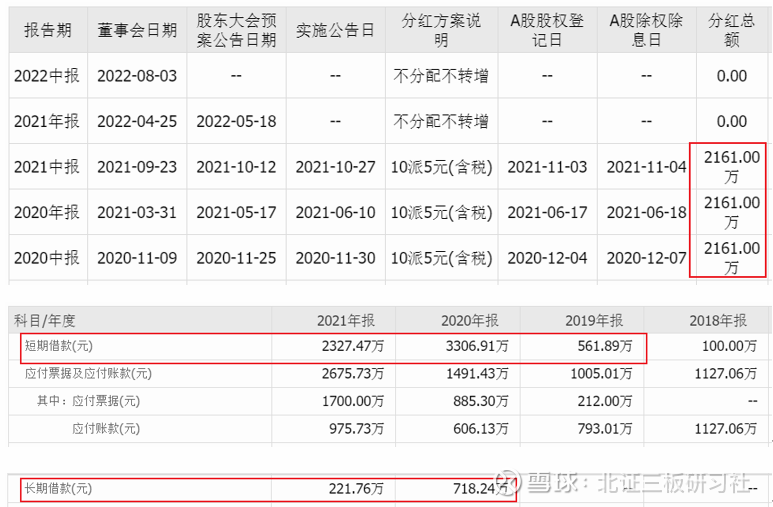

北证三板研习社:

2022年9月13日天马新材天马新材(NQ838971)发布公告,计划将于9月16日启动打新,发行价格21.38元每股,对应摊薄后市盈率24.99倍。公司此次公开发行的战略配售机构有易方达、汇添富和富国基金等知名投资机构,可见市场对公司比较看好。

天马新材成立于2000年9月,总部位于河南省郑州市。公司是一家主要从事精细氧化铝粉体研发生产的国家级专精特新“小巨人”企业,产品终端应用覆盖了集成电路、消费电子、电力工程、电子通讯、新能源汽车、平板显示、光伏发电等多个领域。

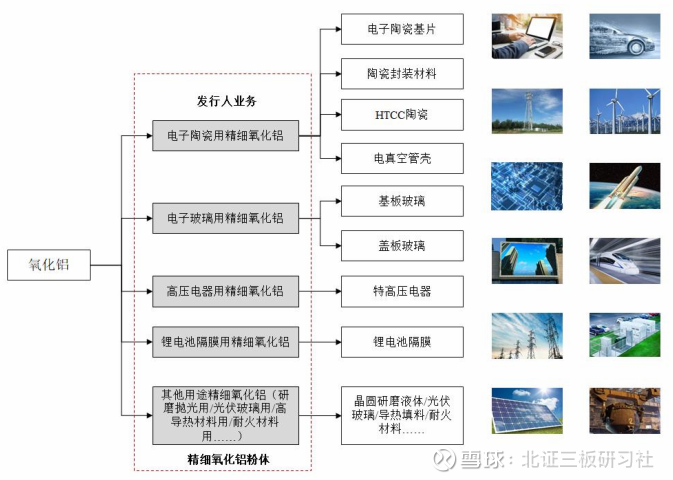

精细氧化铝粉体是生产电子陶瓷器件、电子玻璃、锂电池隔膜、高压电器、晶圆研磨抛光材料等产品的重要基础材料,具备绝缘、耐高温、高导热及化学性能稳定等特点。

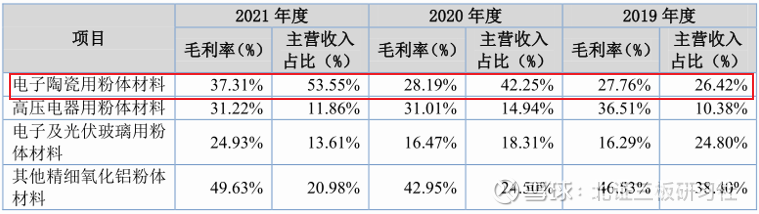

从公司产品的营收构成来看,电子陶瓷用粉体材料为公司主要的收入来源,近年营收占比逐年上升,高压电器用粉体材料占比相对稳定,其余产品占比则呈下滑趋势。

电子陶瓷用粉体材料主要用于生产各种电子陶瓷基片、电真空管壳、HTCC陶瓷、耐磨耐高温瓷件等材料,广泛用于各种陶瓷制品;电子及光伏玻璃用粉体材料是生产电子玻璃、光伏玻璃的主要原材料;高压电器用粉体材料用于生产高压、特高压电器用绝缘件的专用填料;其它精细氧化铝粉体材料包括锂电池薄膜用、晶圆研磨抛光用、高导热材料用以及耐火材料用,以研磨抛光用和锂电池隔膜用粉体材料为主,两者合计占比达14.51%。

毛利率方面,公司主要产品电子陶瓷用粉体材料毛利率近年提升明显,一方面在上游原材料涨价的情况下,公司与客户协商调整了价格,受到的影响较小,另一方面产量的提升使得规模效应显现,加之公司提前购买了较多的低价原材料,价格提升而成本降低综合导致。

电子及光伏玻璃用粉体材料毛利率的提升除上述原因外,也与公司逐渐减少低毛利率的光伏玻璃用粉体材料生产有关,直到2021年6月停止了该产品的销售。

高压电器用粉体材料毛利率的下降系因公司为维系客户下调了产品售价,其他精细氧化铝粉体材料中对毛利贡献较高的主要为研磨抛光用和锂电池隔膜用粉体材料。可见公司的电子陶瓷用产品对下游具备一定的议价能力,且有着较好的存货管理能力。

公司下游客户有电子陶瓷行业的三环集团三环集团(SZ300408)、浙江新纳,电子玻璃行业的彩虹集团、中国建材集团、南玻集团,锂电池隔膜行业的沧州明珠、中材科技、金力股份以及高压电器行业的泰开集团、西电集团、平高电气等行业头部企业。

前五大客户销售占比为57.37%,其中三环集团为公司第一大客户,销售占比32.2%,是全球氧化铝陶瓷基片第一大供应商,2020年全球市场占有率达到40%-50%。公司是工信部认定的该领域的“制造业单项冠军示范企业”,长期大量向三环集团供应精细氧化铝粉体,合作关系稳定。

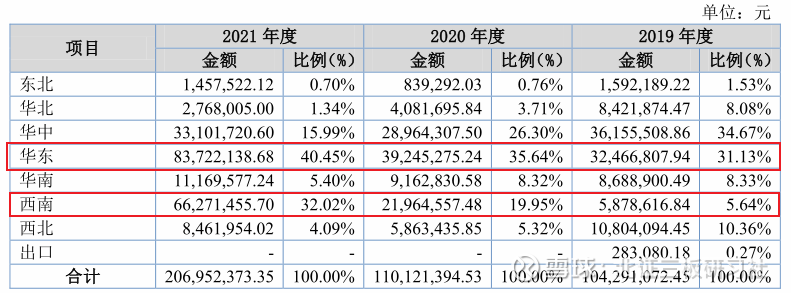

公司业务主要集中在华东、西南地区,销售占比分别为40.45%、32.02%,泰开集团、彩虹集团、浙江新纳、无锡成旸等重要客户多集中在华东地区,西南地区为三环集团产地,可见公司销售逐渐向大客户集中。

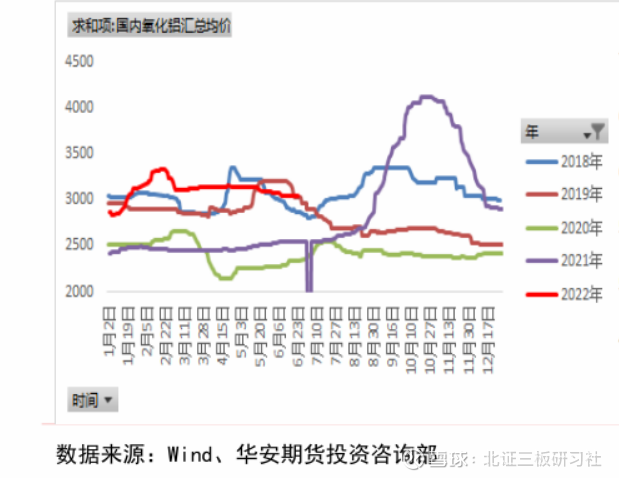

公司产品的主要原材料为工业氧化铝和白刚玉,工业氧化铝是一种粗制加工的氧化铝工业原料,白刚玉由工业氧化铝制成,为高压电器用粉体材料的原材料,两者合计占采购成本的67.46%。工业氧化铝属于大宗产品,近年来价格波动较大,存在一定的盈利波动风险。

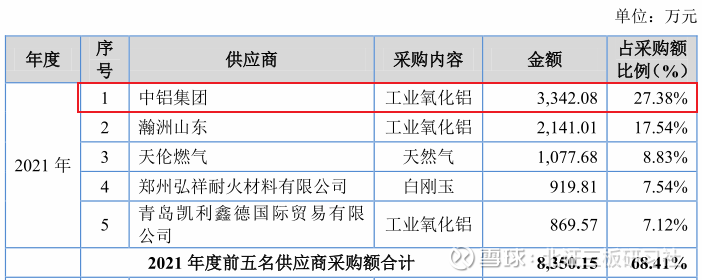

公司前五大供应商采购占比为68.41%,相对集中。第一大供应商为中铝集团,公司主要向其采购工业氧化铝。公司应付款项金额逐年增加且金额较大,可见公司对上游也同样具备一定的议价能力。

根据国际铝业协会(IAI)统计,2021年我国精细氧化铝产量为375.5万吨,2011-2021年复合增长率为15.68%,占全球产量的46.26%,已成为世界精细氧化铝产量最大的国家。

未来行业发展逻辑体现在两个方面,一个是国内集成电路制造、新能源汽车等行业持续放量,下游需求旺盛;一个是国内精细氧化铝行业在中高端市场逐步实现进口替代,未来国产替代空间较大。

公司产品主要应用在电子陶瓷和电子玻璃上。电子陶瓷在电子设备中作为安装、固定、支撑、保护、绝缘、隔离及连接各种无线电元件及器件的材料,被广泛应用于电子工业、通信通讯、汽车工业、新能源、航空航天等领域。

根据中商情报网数据显示,2021年中国电子陶瓷行业市场规模为876.5亿元,2016-2021年复合增长率为14.27%。头豹研究院预计中国电子陶瓷行业市场规模将继续保持高速增长态势,2023年有望超过1145亿元,年复合增长率为14.29%。

我国电子玻璃行业市场规模先是受下游需求下滑和疫情影响出现下降,后因外贸订单增加需求又有所上升,整体呈波动变化趋势。平板显示在电脑和手机等传统市场增速放缓,但随着车载显示、智能穿戴设备等应用范围的扩大,行业或将迎来新的发展机遇,未来有望保持增长态势。

由于国外精细氧化铝行业起步较早,技术发展相对成熟,如安迈铝业、阿泰欧法铝业、纳博特、住友化学株式会社、昭和电工株式会社等,凭借几十年形成的技术积累享有先发优势。国内专注生产精细氧化铝的公司较少,大多为多元化经营企业,公司主要竞争对手有壹石通(688733)、国瓷材料(300285)、联瑞新材(688300)和博迁新材(605376)。

公司与以上企业相比规模较小,但在电子陶瓷、电子玻璃等细分领域处于国内领先地位。电子陶瓷领域除了行业龙头三环集团外,公司已通过行业排名第三的九豪精密的产品验证,并完成小批量交付;电子玻璃领域,公司产品覆盖彩虹集团、中国建材等在国内进行进口替代的头部企业。

2019-2021年公司研发费用率分别为4.36%、4.22%和3.44%,低于同行5.61%的平均水平。截至目前公司获得发明专利7项,壹石通发明专利64项,国瓷材料发明专利223项,联瑞新材发明专利67项,博迁新材发明专利89项。可见公司不管是在研发投入,还是在研发实力上均弱于同行。

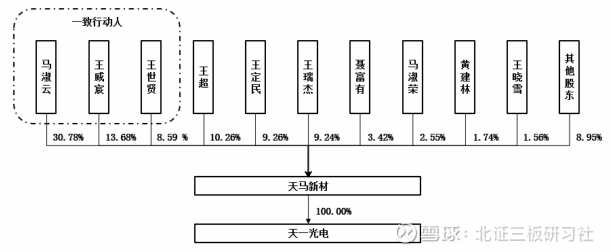

公司实际控制人为马淑云、王世贤夫妇,二人合计控制公司53.05%的股权,王威宸系马淑云、王世贤夫妇之子,为一致行动人。其中马淑云为公司董事长,冶金物理化学专业,本科学历。王世贤为公司董事,工业工程领域工程专业,硕士研究生学历,高级工程师职称。其余持股比例超过5%的股东均为王世贤亲属,典型的家族企业。

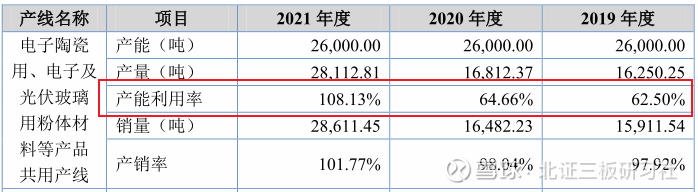

公司员工人数从2019年的138人增至2021年的166人,增长相对缓慢。其中研发人员占比为10.24%,生产人员占比为63.25%。公司2019-2021年产能利用率分别为62.5%、64.66%和108.13%,且近三年都没有新增产能,可见公司前期业务发展缓慢,直到去年受益于下游电子陶瓷行业需求增长产能才得以充分释放。

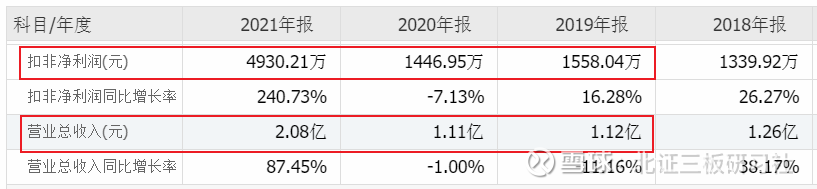

2019-2021年公司营收分别为1.12亿、1.11亿和2.08亿,扣非净利润分别为1558万、1446万和4930万,公司业绩在2021年迎来拐点。公司营收的增长主要源于下游电子陶瓷、电子玻璃等领域需求的快速增长,使得公司销售规模大幅提升。

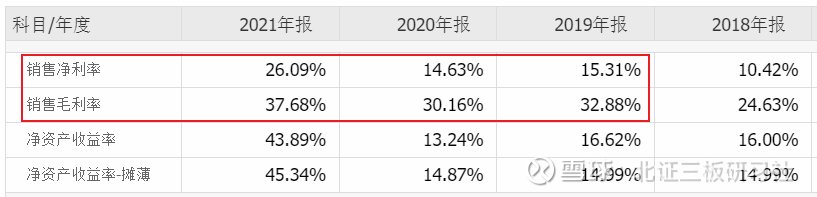

其次,也与公司的存货管理能力提升和规模效应发挥作用有关,这使得公司毛利率和净利率有了明显改善,而且长期来看这种提升随着下游需求的稳定增长是可以持续的。

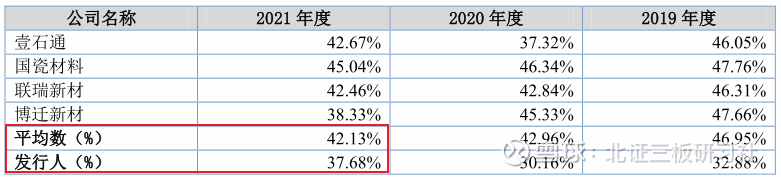

与同行相比,公司毛利率相对较低,主要因为可比公司除了从事精细氧化铝业务外,还经营其它业务,如国瓷材料更侧重锂电池隔膜涂覆用高纯超细氧化铝,联瑞新材更侧重球形氧化铝,所以在毛利率上可比性并不高。

公司应收账款营收占比较低,账龄以1年以内为主,客户质量优质,坏账风险低。近年随着经营情况的改善,公司现金流改善明显,所以公司近两年开始频繁进行现金分红。

但同时公司又在进行高额借贷,有钱分红还要借钱经营,而且还募资补充流动资金,显然公司管理层这算盘打的很精:现金分红进个人腰包,贷款利息则由公司偿还,如果还不起就从股民口袋掏钱还。

公司此次募资主要用于扩充电子陶瓷和高导热填充粉体材料产能,电子陶瓷用粉体材料因下游需求旺盛供应已不足,急需产能扩张;高导热填充粉体材料为公司顺应国内新能源汽车、新能源发电、集成电路等行业对导热界面材料重大需求新增产品,目前已掌握球形氧化铝自制工艺并实现批量供货。

公司的产能扩张项目建设周期均为12个月,计划项目建成后分别新增电子陶瓷粉体材料20,000吨产能和球形氧化铝5,000吨产能。2021年公司电子陶瓷用粉体材料产量为17675吨,球形氧化铝产能为86吨,产能利用率为108.13%。根据公司现有产品1.17万/吨的均价测算,预计项目满产满销后每年新增营收2.93亿元。假设公司在项目建成后第4年实现满产满销,预计2027年实现扣非后净利润为1.18亿,年均复合增速为15.78%。

考虑目前电子陶瓷各个领域逐步实现国产替代,旺盛的进口替代需求将提高对原材料精细氧化铝的采购量,且下游大客户三环集团预计2024年7月将建成并新增陶瓷基片产能6亿片,该产品产能扩张具备合理性。球形氧化铝领域,公司已与广东乐图、天津莱尔德等从事导热材料生产的企业建立合作关系,产品品质已获得认可,项目建成后即可大面积推广。

总结:公司深耕精细氧化铝粉体20余年,致力于填补国内空白,已积累了一批行业细分领域的优质客户,并助力下游企业逐步实现进口替代。加之电子陶瓷行业在集成电路、新能源等产业的带动下持续稳增长,公司未来具备较好的成长性。但公司目前规模相对较小,存在大客户依赖问题,管理层也显得有些鸡贼,格局不够大。

此外,公司下游大客户三环集团2022中报业绩大幅放缓,主要原因是用于消费电子领域的电子陶瓷器件终端需求不振。天马新材短期业绩也存在大幅下滑的风险。

估值方面,同行可比公司壹石通市盈率(TTM)为103.7倍,市净率为11.13倍;国瓷材料市盈率(TTM)为41.28倍,市净率为5.88倍;联瑞新材市盈率(TTM)为41.37倍,市净率为6.51倍;博迁新材市盈率(TTM)为61.68倍,市净率为8.65倍。对比公司此次发行市盈率为24.99倍,公司估值远低于同行A股上市公司。

特别说明:

文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。@安福双@今日话题

宽客-顺势天成:

三环集团(SZ300408)

三环集团(SZ300408):

三环集团:中国银河证券股份有限公司关于潮州三环(集团)股份有限公司2022年半年度跟踪报告 网页链接

宽客-顺势天成:

三环集团(SZ300408)

股票

MORE>- 最近发表

- 标签列表

-

-

SH688403 SZ002722 SH688589 SZ300834 SH601658 SH601601 SZ002727 SZ002469 SZ000690 SZ300938 SH603701 SH605008 SZ000811 SZ000505 SH600477 SZ001211 SZ300617 SH600584 SZ002916 SH600546 SH688677 SZ300708 SH603315 SZ300476 SH605199 SH600053 SH603709 SZ002734 SZ000678 SZ002848 SH688787 SH601098 SZ300438 SH600489 SH603790 SZ002769 SZ300634 SZ002380 SH601319 SZ300250 SH600340 SZ002577 SH603308 SH688319 SH688169 SH603136 SZ300299 SH603032 SZ300324 SH601126