2022-09-14今日SH600487股票最新净值和交易情况

价值目录valuelist:

1、全球海风需求爆发,国内部分项目已实现平价

1.1、国内海风“十四五”长周期景气

1Q22招标量创历史单季度新高,预计全年海风招标量可达17GW+。据金风科技统计,1H22海风共招标9.14GW,其中1Q22海风招标5.4GW,创历史单季度新高。我们预计2022年全年海风招标量可达17GW+。预计2022-2025年国内海风总新增装机达50GW。2022年是海风迈入长周期景气第一年,受益于国家政策激励与产业链协同降本,预计2022-2025年海风新增装机为7/12/14/17GW,年复合增速达34%。

各省“十四五”海风规划达52GW。目前已有八个海风省出台“十四五”海风规划,合计达52GW,其中广东、江苏、山东海风装机量规划领先。上海规划“十四五”期间新增1.8GW风电装机,未出台明确海风规划。广东、山东、浙江省出台海风补贴。2022年起海风取消国补,由省补替代。目前已有广东、山东、浙江三省出台海风补贴。

1.2、海外海风需求多点开花

截至2021年,欧洲、中国分别为全球第一、第二大海风市场。2021年,全球新增海风装机达21.1GW,其中中国/英国/越南分别占比达80%/11%/4%;截至2021年,全球累计海风装机达57.2GW,其中欧洲/中国占比分别达49%/48%。欧洲海风已步入平价时代。据《中国战略新兴产业》统计,目前欧洲已经步入平价时代,平均每度电低于0.5元,英国海上风电的招标电价已经下降至每度电0.35元,德国也实现了零补贴,目前计划在2023-2025年投运的欧洲项目多数电价在每度电0.4元以下。据WindEurope预测,2022-2025年欧洲海风年复合增速达16%。

2026-2030年欧洲装机进入高速增长期。据欧洲各国政府海风规划以及第三方机构预测数,2026、2030、2050年欧洲累计新增装机规模将达57GW、158GW、450GW。因此,2021-2026、2026-2030、2030-2050欧洲平均年海风新增装机为5.8GW、25.3GW、14.6GW。美国重启海风计划,预计未来年新增海风装机在2-6GW。2022年年初,美国能源部发布《海上风能战略》,其中指出,到2030、2050年美国海上风电累计装机规模规划达30GW、110GW。据GWEC预测,美国预计2027年新增海风装机可达11.7GW。因此,2021-2027、2027-2030、2030-2050美国平均年海风新增装机为1.9GW、6.2GW、4.0GW。

电价补贴政策促越南海风项目发展。越南2021年新增装机提升主要为补贴退坡下的抢装造成的。据越南政府规定,在2021年11月前投入运营的风电项目,海上固定电价为9.8美分/千瓦时;自2021年11月至2022年12月投入运行的风电项目,电价降至8.47美分/千瓦时;2023年投入运营的项目,电价为8.21美分/千瓦时。虽然自2022年起,海风出现一定补贴退坡,但海风固定上网电价仍高于越南一般工商业电价。在电价政策补贴支持下,越南海风项目可实现持稳发展。预计未来越南海风市场保持高增速。据越南《电力发展规划》草案,乐观预期下2030/2045年海风累计装机分别可达7-8GW/70-80GW。截至2021年,越南海风累计装机不到1GW。因此2021-2030、2030-2045越南平均年新增海风装机至少为0.7GW、4.2GW。

1.3、国内部分海风项目已实现平价

海风建设成本降幅明显:据CWEA统计,2020年国内海风建设成本平均为17.8元/W。据我们统计,目前山东海风建设成本在7-11元/W,福建在12元/W,广东在12-14元/W,浙江在9-12元/W。其中福建三峡平潭外海项目与长乐外海海上风电A区项目共用220KV海上升压站,且不需要招投标220KV海缆及敷设,整体系统成本偏低。据我们了解,目前福建建设成本预计在14-14.5元/W。海风项目的所在地、规模与离岸距离均会影响其年利用小时数。我们根据各海风项目环评书中披露的年利用小时数为依据,简单平均后可得,广东/浙江/山东/江苏/福建海风项目平均年利用小时数分别为3210/3127/3311/2923/3257小时。平价海风项目IRR可达6%:据测算,目前在建的平价海风项目,IRR基本可达6%。

2、海缆开启新一轮招标周期,长期保持寡头竞争格局

2.1、海缆开启新一轮招标周期

截至8月末,今年已有6GW海缆项目完成招标。此外,已有2GW海风项目完成部分海缆项目招标:亨通光电预中标龙源电力江苏海上龙源风力发电有限公司国能龙源射阳100万千瓦海上风电项目35KV海缆及附件设备采购,东方电缆中标三峡阳江青州六两回330KV海缆及三回路敷设施工。

海风项目从招标到定标大约需要3个月,而完成风电机组招标的项目,在1-3月之内大多会进行海缆招标。我们预计7月底前进行风机招标的海风项目均会在今年完成海缆招标,因此预计仍有3.8GW项目会进行海缆招标。同时三峡阳江青州五、七2GW项目,市场有较强的一致预期,预计在今年会完成海缆招标。因此,我们预计今年仍有5.8GW项目会进行海缆招标。预计全年海缆招标量将达13.8GW。

2022-2025年为新一轮海缆招标周期,2024年预计为海缆交付高峰。由于国家能源局于2019年发文表示,未在2021年底并网的海风项目将无法享受国家补贴电价,2019-2021年开启了第一轮海缆招标周期。在“十四五”海风规划下,2022-2025年开启新一轮海缆招标周期。海缆交付方式为分批交付,施工流程通常为:送出缆交付敷设→首批风机吊装/首批场内缆敷设→剩余批次风机吊装/剩余批次场内缆敷设。考虑海风装机与海缆交付有半年到一年多的时间周期,我们预计2025年为海风装机高峰年,2024年为海缆交付高峰年。

2.2、海缆三大趋势:长度变长、电压等级提升、柔性直流应用占比提升

此处海上风电场的海底电缆的一端连接风电机组,另一端连接陆地升压站或集控中心,中间可能还要连接海上升压站或换流站。目前,我国海上风电场升高电压通常采用二级升压方案,即风电机组输出电压经箱变升压至35kV后,分别通过35kV海底电缆汇流至220kV升压站,最终通过220kV线路接入电网。因此,海上风电常用的海底电缆主要是35kV集电海缆和220kV送出海缆两种。海缆趋势1:海风项目平均离岸距离增加22%,海缆变长。据我们统计,截至2021年,已投运的75个海风项目(22.4GW)平均加权容量离岸距离为32KM。保守预计今年海缆将招标29个项目,规模在13.8GW,平均加权容量离岸距离为37.65KM,平均离岸距离增加17.64%。

海缆趋势2:电压等级提升。大型化趋势下,为减少回路、降低线路复杂度,减少投资成本,海缆电压等级将提升。预计未来场内海缆的电压将从35KV提升至66KV,送出电缆将从220KV提升至500KV。目前有6.8GW海上风电项目拟采用500KV海缆。海风趋势3:远海风电趋势下,柔性直流海缆应用占比提升。柔性直流海缆主要用于长距离电力输送以及新能源接入和并网,相比交流输电,柔性直流输电具有损耗小、电压稳定、传输功率大等特点。目前三峡青洲五、七海上风电项目拟采用±500kV柔直海缆。2025年海缆+敷设市场规模达304亿元,2022-2025年年复合增速达43%,单GW价值量维持在15-19亿元区间。在离岸距离增加与500KV海缆占比增加双重影响下,海缆环节单GW价值量稳中回升。

2.3、高电压等级海缆保持寡头竞争格局

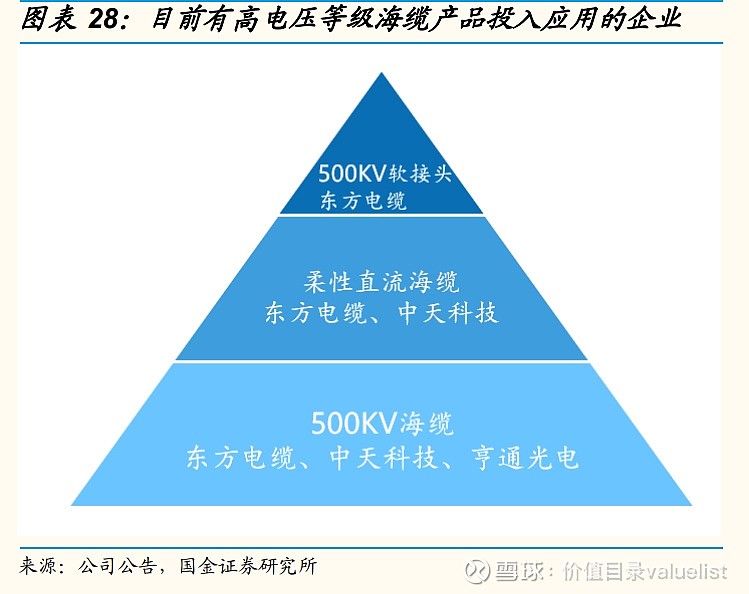

海缆进入壁垒较高。海缆进入门槛较高,主要受制于:1)地理位臵:受运输需要,海缆需要在专用码头通过专门的船舶进行运输及后续安装敷设;2)技术门槛:海缆技术要求高,特别是220KV及以上的高压海缆技术复杂,研发生产周期较长,需要技术积累及有经验的生产运营团队;3)业绩门槛:海缆招标中往往需要历史工程业绩。高电压等级海缆仍呈寡头竞争格局。据我们统计,2020年海缆招标规模中三家合计市占率达91%,其中东方电缆达36%,为行业第一。目前500KV海缆技术难度较高,仅有东方电缆、中天科技、亨通光电有产品投入应用,未来该环节格局将维持寡头竞争。

二线企业挤入220KV及以下海缆市场。受益于2021年海风抢装潮,头部企业产能不足,二线企业获得220KV海缆订单。截至目前,据我们统计,2022年海缆招标中,二线厂商占比约达20%。其中宝胜股份、汉缆股份均有中标220KV送出海缆。预计海缆行业稳态毛利率为35%-40%。预计随二线企业进入220KV海缆市场,产品毛利率将下降至30%-35%。又由于500KV海缆仍具有较大技术壁垒,毛利率预计稳定在40%+。因此未来随着500KV海缆占比提升,预计海缆行业稳态毛利率为35%-40%。

2.3、海缆中标将综合考量价格、质量等多方面因素

价格并非是海缆中标绝对性因素。据公开信息统计,今年共有5个海缆项目最终中标方并非最低报价方。其中明阳青州四项目,中标方报价与最低报价金额相差最大,达1.71亿元。由此可知,价格并非是海缆中标绝对性因素,业主会综合考量价格、质量、区位布局等多方因素。区位优势是海缆企业主要竞争优势之一。由于海缆龙头企业成本、技术差别不大,区位优势成为其主要竞争优势之一。目前东方电缆已在浙江、广东阳江、福建布局或规划布局,中天科技在江苏、广东汕尾、山东布局或规划布局,亨通光电在江苏、广东布局或规划布局。目前国内海风省中,海南、广西、辽宁、上海尚未有海缆龙头企业布局。

2.4、预计2024年国内海缆龙头加速获得欧洲订单

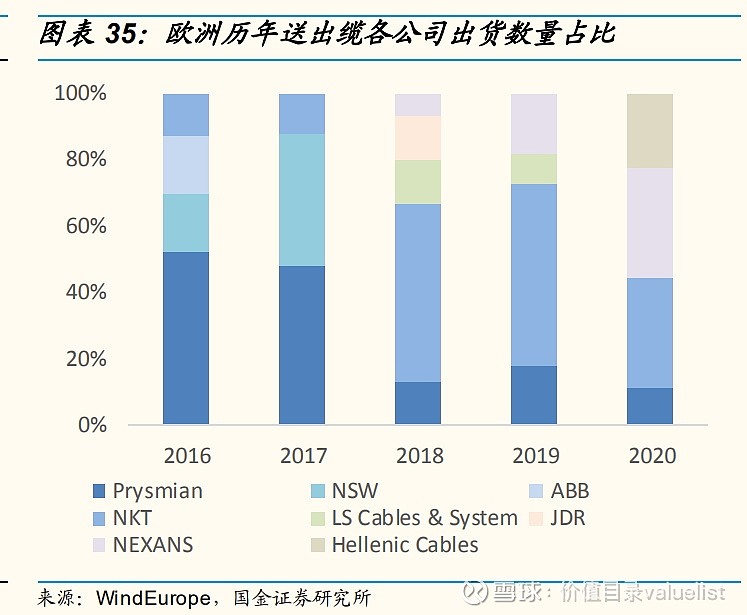

欧洲海缆龙头市场格局稳定。欧洲海缆市场参与玩家主要有几大龙头,分别是普睿司曼(Prysmian)、耐克森(Nexans)、安凯特(NKT)、JDR等,市场格局稳定。相较国内,欧洲海缆技术要求较高。据WindEurope统计,截至2020年,欧洲已投建海风项目平均离岸距离为52KM,对直流海缆需求多于国内。同时,欧洲海缆出于低成本考虑,倾向于用铝芯,但铝芯材料在加工工艺上难于铜芯。

预计2024年起,国内海缆龙头新增欧洲订单将快速放量。1)从需求端出发,欧洲海风需求预计2025年起将出现明显提升,对应海缆订单预计从2024年起将快速增加。考虑欧洲本土海缆企业目前处于产能紧平衡状态,且产能扩张周期在4-5年,预计2024年将有一部分海缆订单外溢到其他国家,给国内海缆龙头出海机会;2)从技术角度上看,国内海缆龙头在技术上已和海外龙头处于同等水平,目前国内龙头出海欧洲欠缺的是欧洲下游业主的信赖度。国内海缆企业主要可从两方面增加欧洲业主信赖度:a)有海缆产品投入欧洲市场应用,并经历一定产品验证和应用周期(一般在2-3年);2)去欧洲本土建子公司,提高综合服务能力。

国内海缆企业出口东南亚市场具有竞争优势。以越南为首的东南亚市场是海风新兴增量市场,考虑该区域没有本土海缆企业,且国内距离东南亚市场较近,运输成本较低。相较欧洲海缆企业,国内海缆企业出口东南亚市场具有竞争优势。

3、重点企业分析

推荐高在手订单量的海缆龙头东方电缆。考虑阳江地区海风规划,凭借布局阳江的海缆产能,东方电缆持续获取订单能力有保障。风机大型化叠加海风深远化趋势下,500KV、柔性直流海缆等高电压等级海缆需求进一步迸发。受限于技术壁垒与业绩门槛,高电压等级海缆市场仍将保持寡头竞争格局。考虑2025年起欧洲海风需求爆发,叠加欧洲本土海缆企业产能或紧缺,预计国内海缆龙头企业在2024年起海外订单量会增加。

东方电缆:在手订单充沛。截止1H22,公司在手订单为105.22亿元,其中海缆系统为63.11亿元,陆缆系统为26.47亿元,海洋工程为15.64亿元。公司具有区位优势。公司在广东阳江布局15亿产值海缆基地,具有强区位优势。东方电缆(SH603606)

中天科技:公司深耕海缆领域,主要产品涉及海底光缆、海底电缆、海底光电复合缆及海缆施工船机等海洋装备。1)业务能力:公司海缆供货总里程超2000KM,覆盖除南极洲以外的六大洲;2)技术研发:目前,以中天为首的研发团队突破了全海深ROV非金属铠装脐带缆关键技术;3)产业布局:在江苏南通海、广东汕尾、江苏盐城、山东东营都有布局或计划布局产能。中天科技(SH600522)

亨通光电:目前,公司已成为国内唯一具备海底光缆、海底接驳盒、Repeater、BranchingUnits研发制造及跨洋通信网络解决方案的全产业链公司。1)市场路线:公司形成了从产品到系统解决方案,到工程运维的全产业链发展格局;2)业务能力:截至2021年末,公司全球海底光缆交付里程累计超过50000KM;完成国内首次大长度(40KM以上)、大截面(1000mm2)三芯220KV海底电缆交付;3)技术研发:公司已攻克“超长距大容量深海海底光缆系统关键技术与产业化”项目关键技术,实现深海通信系统关键技术的自主研制;4)产业布局:在江苏南常熟、江苏射阳、广东揭阳都有布局或计划布局产能。亨通光电(SH600487)

宝胜股份:公司大力推进技术创新和转型升级,加大海缆、电缆附件、高分子材料等领域的投入,增强企业发展质态、后劲。1)技术创新体系:公司不断强化自身能力建设与技术创新体系,从过去单一的产品研发,向材料研发、智能制造、装备研发和系统集成全产业链研发转变;2)业务能力;公司成功交付220KV大长度、大截面光电复合海底电缆近400公里;3)项目建设:公司有序推进宝胜海缆技改、宝胜高压VCV交联线技改等项目建设。

汉缆股份:公司是集电缆及附件系统、状态检测系统、输变电工程总包三个板块于一体的高新技术企业,其产品覆盖电力、石油、水电、船舶等多个领域。1)行业地位:公司率先通过ISO9001、ISO14001、OHSAS18001三大体系认证,为国内唯一提供500KV及以下电缆及附件、敷设安装、竣工试验成套服务全套解决方案和交钥匙工程的大型制造服务商;2)业务能力:截至目前,2022年公司已中标“国电投山东半岛南海上风电基地V场址”、“国华投资山东公司渤中海上风电项目”等多个海风项目海缆订单;3)研发技术:公司技术和创新能力强,参与国家和行业标准的制定60多项,拥有140多项专利技术。

研报来源和作者:

国金证券[姚遥]

研报原文PDF:

电气设备-海缆行业深度报告:寡头竞争格局稳定,长期受益海风出口-国金证券[姚遥]-20220911【24页】

踏浪之道:

回复@常盈518: 亨通光电(SH600487) 9/1号的强势上涨虽然强是好事,但是让前面的波浪调整结构就不好判断。说不清楚从7/21开始调整结束没有。 如果不在乎短线得失,守住10周线就好。先不管它涨跌,看10 周线。 。 。//@常盈518:回复@踏浪之道:老师,亨通光电近期走势怎么看

汤母开超市:

买入开山股份、亨通光电观察仓。

我想活得久久的:

亨通光电18.77买点

mu_fan:

亨通光电(SH600487)收盘前能不能翻红

可循环:

据《智造中国》介绍,亨通集团拥有亚洲最大光棒生产基地,每年可生产超2500吨光纤预制棒,年产光纤可绕地球超2000圈,光纤拉丝速度超180公里/小时。

另外,我国已经建成全球最大的光纤宽度网络,千兆光网可覆盖超四亿户家庭,去年江苏生产的光纤超过8800万公里,稳居全国第一。

《智造中国》由中央广播电视总台和工信部共同打造,财经节目中心推出的大型融媒体报道。

亨通光电(SH600487)

佛泽艾尔:

亨通光电(SH600487) 终于回调了,实属不易

探甲探甲:

![[吐血]](http://js.xueqiu.com/ugc/images/face/emoji_23_blood.png)

亨通光电(SH600487) 板块都涨,你

巴格道奇:

22年新一轮集采在即,价量或将进一步走升,行业景气周期有望开启,这一点值得重点关注。

观察行业景气度,最重要的指标是量价变化。中移动21年9月开启普缆集采,量价齐升;

今年以来散纤市场价格持续攀升,国内目前在30-35元,领先光纤的25-30元,根据最新数据8月G652.D光纤价格最高已达39元/芯公里,均价为35-36元/芯公里,整体趋势持续向好。预计移动此次集采价格同比有望进一步上升

价格方面,21年集采,亨通中标光缆价格由39提升到65,光纤端价格从20提升到25,之后逐步提升,目前接近30元。。

国内三大运营商2022年CAPEX投资侧重于传输网及东数西算工程,带动光纤光缆需求进一步增长

需求量方面,。2022H1电信业务总量增长较快,收入8158亿,同比+8.3%;全国光缆线路总长度达579万公里,同比+8.2%。国内需求量2020年在1.9亿芯公里左右,2021年大概2.1-2.3亿芯公里左右,今年预测2.6-2.7亿芯公里左右。近年估计增长5-8%之间。

1-7月,累计光缆产量19856.5万芯公里,累计同比增长11.5%;7月,当月光缆产量3275.4万芯公里,同比增长18.9%,增速回升,验证了景气周期延续的判断。

数字经济、东数西算、5G建设等需求催化下,下半年光纤需求量将稳步增长。

行业回暖的时候,谁的产能越大,业绩弹性就越高,光纤光缆头部企业,受益会更明显

。亨通光纤产能7000万芯公里,上半年度光通信业务增长较快,毛利率没披露,可以参考长飞的,21年全年为19.63%,22Q1上升至20.43%,22Q2毛利率进一步上升至24.23%。

产能方面,由于经历了行业出清洗牌,很多企业在在2019年-2020年由于成本问题开始减产或停产,预制棒的产能一旦停下来之后需要较长时间恢复,新产能增加可能需要三五年,加上行业没有大规模的扩产,龙头产能紧缺都出现了,估计国内光纤有4000-5000万芯公里左右缺口,说明这波景气度比较高,光纤光缆的扩产周期长(一般为18~24个月),在产能不内卷的情况下,企业能赚更多的钱。亨通光电(SH600487)#光通信#

索巴奇研社:

亨通光电(SH600487) 东方电缆(SH603606) 【天风电新】海缆中标信息更新:

———————————

国华渤中B2场址500MW海上风电项目海缆中标候选人公示,与射阳100万千瓦海上风电项目对比:

1)B2场址项目离岸距离约19km,海缆价值量9-10亿元/GW;射阳项目离岸距离约65km,海缆价值量23亿元/GW,体现出远海化后海缆单GW价值的提升;

2)B2场址220kV(截面为3*630)海缆及敷设单价677-693万元/km,射阳项目220kV海缆(截面为3*630)单价505万元/km,海缆敷设一般占海缆价值量的15%-20%,B2场址项目220kV海缆单千米价值量相对较高还会受到近期铜价回升的影响。

A赤色黎明:

亨通光电(SH600487)亨通上央视了,这是在吹票。

伟哥9571:

亨通光电(SH600487) 中央二台在吹光纤

股票

MORE>- 最近发表

- 标签列表

-

-

SZ002108 SZ003041 SH688068 SH688028 SZ000545 SH600802 SH601816 SH600469 SZ002185 SZ300450 SZ300998 SZ000603 SH600083 SZ300209 SH600596 SH603112 SZ300022 SZ000516 SZ300131 SH605018 SZ300353 SH600373 SH900940 SZ002157 SZ300921 SZ300676 SH600462 SH600963 SZ002479 SZ002827 SZ000413 SZ002461 SZ300846 SH601789 SZ002166 SH603608 SH601138 SH605186 SH600336 SH600099 SZ300224 SZ300697 SZ000712 SZ002864 SZ002139 SZ002550 SH600122 SZ002586 SZ002214 SZ002355