2022-12-07今日SZ002032股票最新净值和交易情况

砍柴网:

来源:子弹财观(ID:zidancaiguan)

作者:黄燕华

苏泊尔的光辉战绩仿佛都成为了过去式。

创立仅2年,便击败行业霸主,拿下压力锅市场40%的份额;成立10年后,即在深交所上市,成为中国炊具行业首家上市公司;近几年炊具业务稳居市场第一。

这些一直都是苏泊尔曾经引以为豪的地方。

如今站在世人面前的苏泊尔,无疑是一个炊具界的“小巨人”——主营业务覆盖明火炊具及厨房用具、厨房小家电、厨卫电器、生活家居电器四大领域,产品销往日本、欧美、东南亚等全球50余个国家和地区。

但从财务层面不难发现苏泊尔似乎正在陷入某种困境,其在营收、净利润等多项财务指标上都出现了增长乏力的状况。不仅如此,苏泊尔也因重营销轻研发、频陷“质量门”事件等在消费者面前丢掉了口碑。

有“小家电之王”之称的苏泊尔是如何崛起的?昔日的小巨人又是如何陷入增长困局的?

凭“一口锅”起家

熟悉苏泊尔的人都知道,这家企业一开始并不是做电器的。

苏泊尔的前身是浙江玉环县压力锅厂,早期虽然名不见经传,但却幸运地成为了当时国内知名的国有大型企业沈阳双喜压力锅厂的小配件供应商。

1989年至1994年间,苏泊尔一直贴牌生产“沈阳双喜压力锅”,结束合作后,浙江台州人苏增福、苏显泽父子于1994年创办“苏泊尔”品牌。

当年炊具行业频频爆出压力锅安全事件。得益于压力锅安全标准的推出,苏泊尔在该标准出台后率先执行,推出了国内第一口安全压力锅。

四年后,苏泊尔进行改制,主张“做什么菜,用什么锅”,推行差异化产品策略。2002年,苏泊尔推出自家第一款电饭煲。也是这一年,“苏泊尔”商标被认定为“中国驰名商标”,这也是中国炊具行业第一个驰名商标。

两年后,苏泊尔终于迎来它的高光时刻——在深圳证券交易所上市,并成为中国炊具行业首家上市公司。这一年,苏泊尔在大中城市压力锅市场占有率超过了40%。

然而与此同时,苏泊尔却陷入了业务增长停滞的局面。根据其财报数据,2004年苏泊尔的归母净利润和扣非归母净利润分别同比下降了17.42%和22.13%。

次年,尽管苏泊尔极力推出新产品并开拓海外市场,但收效并不大。根据Wind数据,其2005年营业利润和净利润的同比增速分别为32.46%和25.68%,远低于2004年前超40%的同比利润增速。

而在那一年,法国炊具巨头SEB(赛博集团)销售收入是苏泊尔10倍多,虽说在亚洲市场设立了子公司和销售办事处,但2005年其关联公司在华总销售额仅0.77亿元左右。

于SEB集团而言,已经在炊具市场占一席之地的苏泊尔成了其布局中国市场的不错选择,而后者也能因此获得资金加持以及进军国际市场的机会。2007年,SEB通过要约收购、定向增发、协议转让等方式获得苏泊尔52.74%的股份,成为后者的控股股东。

随后几年,SEB集团持续购入苏泊尔股份。截至目前,SEB集团累计持有苏泊尔82.44%股权,是绝对的控股股东。

客观来说,自入主苏泊尔之后,SEB集团每年给前者带来的收益并不少。例如,SEB集团每年能为苏泊尔带来稳定的出口订单。

苏泊尔披露的财报数据显示,从2015年到2021年,苏泊尔对SEB ASIA LTD关联交易金额分别为30.68亿元、30.29亿元、35.24亿元、42.49亿元、45.75亿元、52.88亿元和66.79亿元;占其当期总营收的比重分别为28.12%、25.35%、24.84%、23.80%、23.04%、28.43%和30.94%。

也就是说,SEB集团每年至少会为苏泊尔贡献20%的营收。而且,最近3年,该营收贡献比例正逐年提升。

在传统家电市场,SEB集团的收购的确让苏泊尔在海外市场打开销路,但后者依然逃不开国内家电炊具行业的疯狂内卷。

失守小家电

即使有稳定的海外订单,也无法改变苏泊尔部分关键财务指标增长趋缓的势头。

就拿营收来说,根据已公开的财报,最近4个年度,苏泊尔的营收增速已由2018年的22.75%降至2021年的16.07%,呈现出总体放缓的态势。

事实上,增长率整体放缓的不止苏泊尔的营收,也包括其净利润。苏泊尔财报数据显示,在过去4年里,该公司的净利润增速从2018年的25.91%大幅降低至2021年的5.29%。

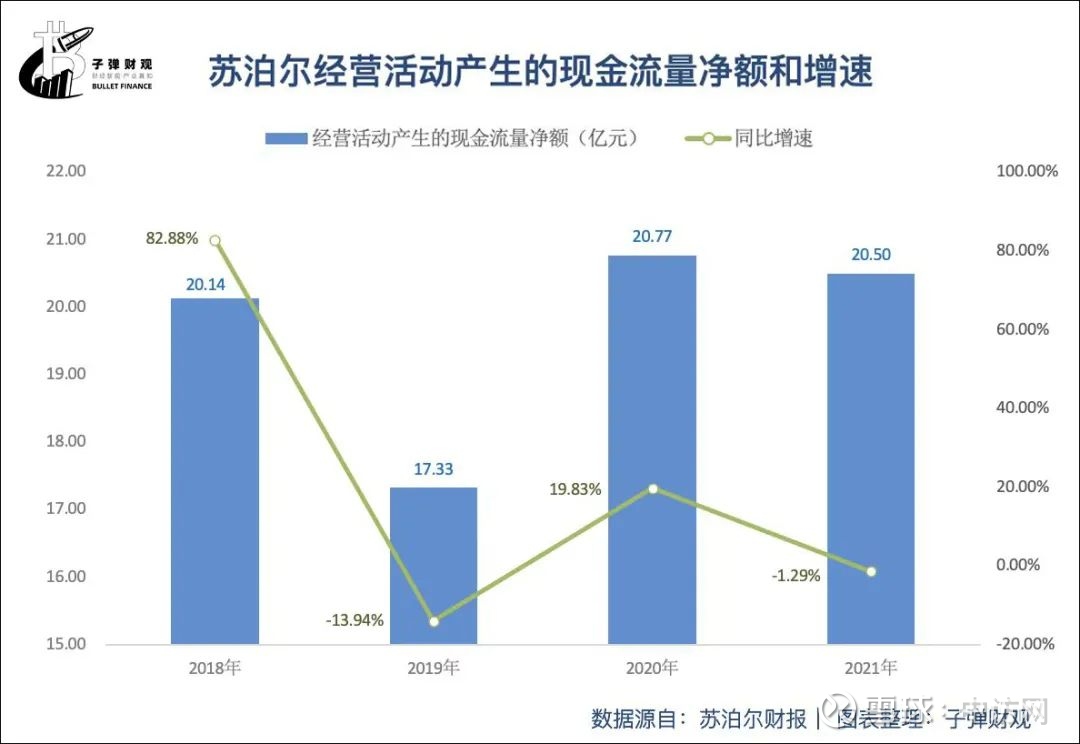

同时,苏泊尔经营活动产生的现金流量净额增速同样呈总体趋缓的态势。根据苏泊尔往期财报,该公司经营活动产生的现金流量净额增速已由2018年的82.88%降至2021年的负数,为-1.29%。

除此之外,苏泊尔的综合毛利率整体呈波动下滑趋势。苏泊尔披露的财报信息显示,过去5年,该公司的综合毛利率已从2017年的30.51%降至2021年的23.87%。

究其原因,一方面,它跟苏泊尔线上化“慢半拍”有关。

众所周知,相比大家电,小家电拥有更低的单价,更容易俘获线上用户的消费需求。这使得小家电领域的“触网”速度要快于其他类型家电。

与此同时,近年来消费群体重心逐渐偏移年轻人,而年轻人更偏向线上消费,对于“类快消品”的小家电,年轻人的购买欲望逐步提升,这也进一步刺激了小家电的线上市场活力。

而苏泊尔一开始似乎并未意识到这一点,其对线下渠道仍十分偏爱。

根据奥维云网数据,截止到2021年上半年,国内市场的小家电的线上销售比重已达到80%。其中,小熊电器的线上销售占比高达95%,美的、九阳的这一数值也均超过了70%。相比之下,苏泊尔的线上渠道占比却不足60%。

苏泊尔不快的“线上化”速度无疑会让其失去部分线上渠道的潜在用户。反映在苏泊尔财务数据上则是该公司线上渠道缺乏活力,增长逐渐陷入疲态。

另一方面,它也跟苏泊尔所处的市场竞争愈加激烈有关。

事实上,苏泊尔不仅要直面来自九阳、小熊、新宝等专业小家电企业的竞争,也要抵御来自美的、海尔、格力等全品类家电巨头的冲击,还要迎接来自小米等其他品牌的挑战。

面对越来越激烈的市场竞争,线上渠道的弱势让苏泊尔不得不在曾经擅长的领域向“新王”低下高昂的头。

屡陷“质量门”

除了放慢的发展脚步外,苏泊尔的“烦心事”还有很多。

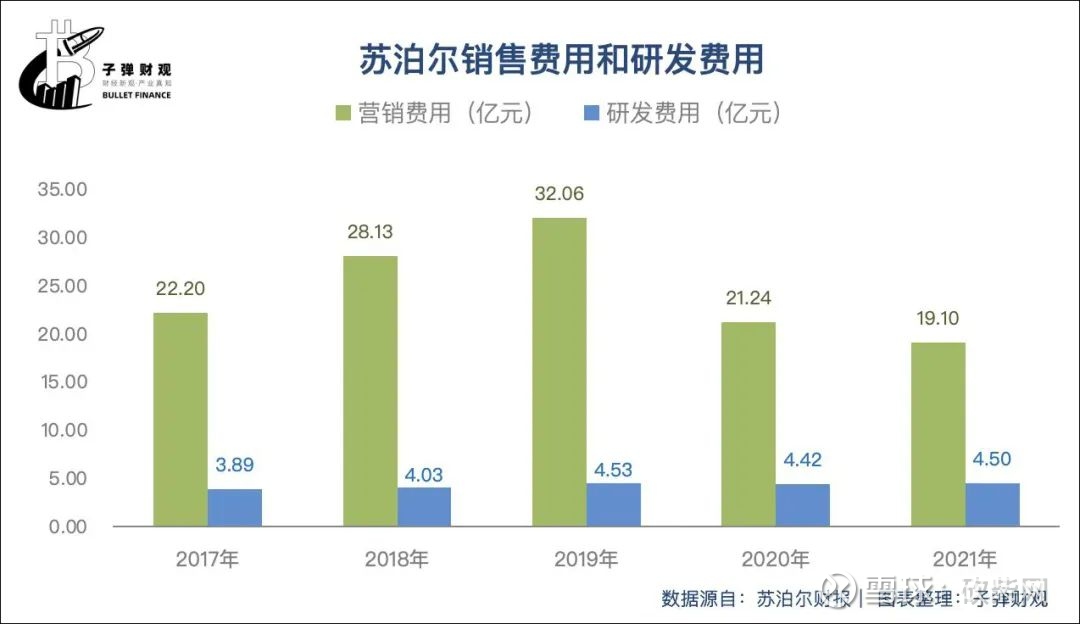

苏泊尔正面临“重营销、轻研发”的市场质疑。根据财报数据,从2017到2021年,苏泊尔的销售费用分别高达22.20亿元、28.13亿元、32.06亿元、21.24亿元和19.10亿元,占总营收比例分别为15.60%、15.76%、16.15%、11.42%和8.85%。

其研发费用分别为3.89亿元、4.03亿元、4.53亿元、4.42亿元和4.50亿元,占总营收的比例分别为2.74%、2.26%、2.28%、2.38%和2.08%。

而截止2022年第三季度,行业巨头美的集团的销售费用为211.97亿元,研发费用为89.17亿元,占总营收比例分别为7.80%和3.28%。

对比可知苏泊尔的销售费用率更高,且研发投入比例更低,难怪会被外界贴上“重营销、轻研发”的负面标签。

而“重营销、轻研发”的模式带来的弊端十分明显。一方面,它会导致企业在产品方面难以真正和同行对手拉开差距,最终只能沦为同质化竞争;另一方面,过度注重营销也会导致企业在品控方面存在较大的隐患。

此外,苏泊尔也面临口碑下滑的尴尬境地。「子弹财观」注意到,在黑猫投诉平台上,涉及苏泊尔的投诉合计高达1228条,而网友们对苏泊尔的投诉主要为产品质量差、售后服务差、虚假宣传、不发货与不退款等。

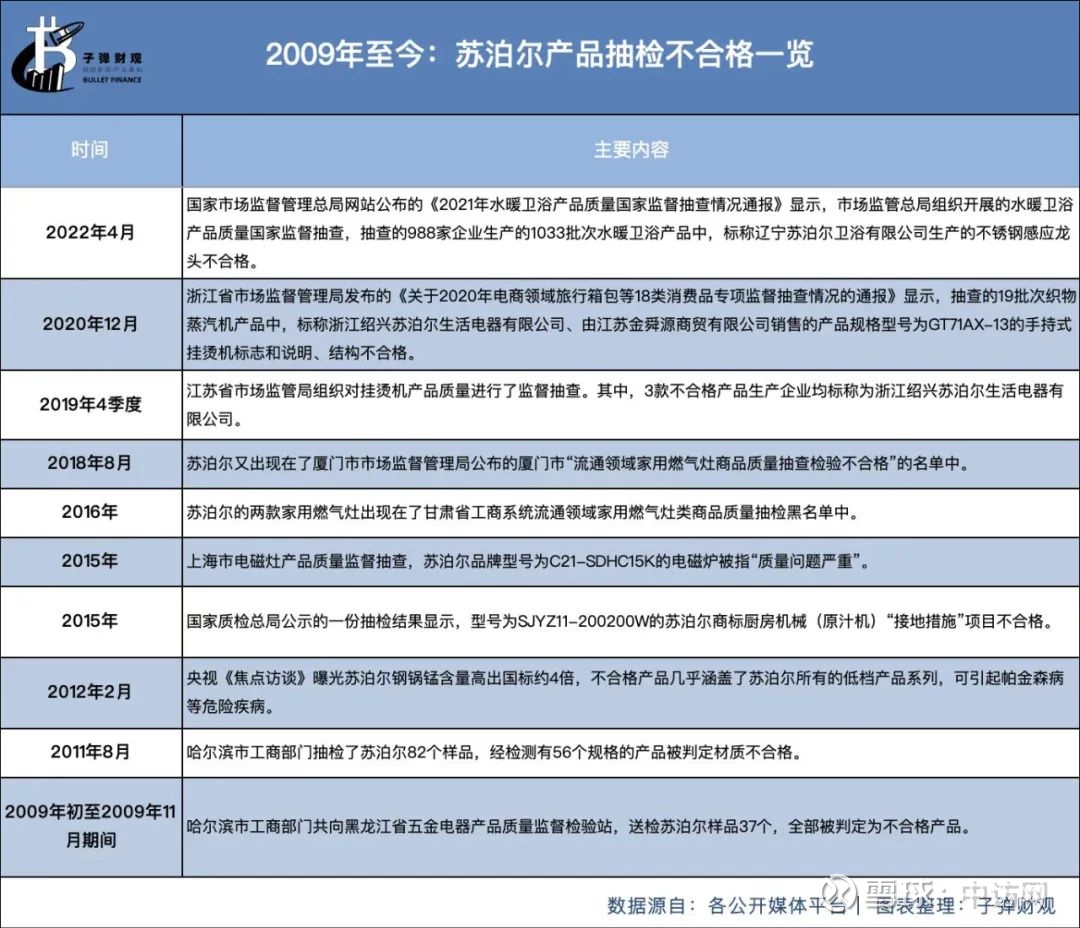

而苏泊尔的“质量门”并非偶发事件。据「子弹财观」不完全统计,自2009年以来,苏泊尔被抽检产品累积不合格次数至少达10次。

除了在核心产品力方面逐渐丧失优势之外,动荡的市场环境也给苏泊尔的业绩蒙上了一层阴霾。

今年9月,苏泊尔在接受投资者调研时称,公司一季度外销取得了一定的增长,但是二季度以来,由于受到俄乌冲突及国外通胀率高的影响,国外市场消费需求偏弱。面对当前复杂的国际形势,公司下半年的外贸业务仍然面临一定的压力和挑战。

从其下跌的股价,也不难发现资本市场对苏泊尔的发展预期并不乐观。

根据Wind数据,2020年7月31日,苏泊尔股价曾一度达到85.58元,创下历史最高纪录。此后,其股价开始回落,截至2022年11月11日,苏泊尔股价报43.87元/股,较历史高位接近腰斩,如今总市值为354.8亿元。

曾经的“小家电之王”如今遭遇了增长瓶颈,在核心产品质量上的表现也算不上差强人意。这也意味着,苏泊尔不仅要尽快寻找到业绩增长新引擎,还要在产品品控上补足短板、狠下苦工。

或许只有这样,苏泊尔才能挽回消费者以及一众投资人的信心。

壹览商业:

出品/壹览商业

作者/南溪

编辑/木鱼

“小家电之王”苏泊尔,依然没能走出业绩增长乏力的泥潭。

三季报显示,苏泊尔2022年第三季度营收46.5亿元,同比下降10.98%,净利润3.76亿元,同比微增0.16%。前三个季度营收同比下降4.37%,净利润微增5.47%。

此外,据数字零售数据服务商Nint任拓公布的双十一预售数据,苏泊尔未能挤进厨房电器预售排名前十的席位。

苏泊尔自2004年上市以来一直保持不错的业绩,营收从10亿元增长到去年的215.85亿元,净利润从0.63亿元增长到19.43亿元,不到20年,苏泊尔的业绩翻了近20倍。

不过业绩逐年攀升的趋势却在2020年按下了暂停键,2020年苏泊尔营收和净利润分别为185.96亿元和 18.46亿元,同比下降6.33%和3.84%。即便2021年增长了16.07%和5.29%,但相比于2019年也只实现了个位数的微增,与此前多年双位数的增长不可同日而语。

业绩增长乏力离不开经营策略的失误,疫情爆发后厨房小家电迎来了飞速发展,但作为龙头的苏泊尔却没能抓住机遇。对比之下,九阳股份在2020年营利双增,小熊电器净利润更是大幅增长近60%。

如今,掉队的苏泊尔正在疯狂补课,左手抓产品,右手改渠道,但面对小家电的颓势,想要复现当年荣光并不容易。

错失风口,增长乏力

从半年报数据来看,2022年上半年苏泊尔总营收103.24亿元,同比下跌1.05%。分产品来看,炊具及用具和食物料理电器分别下降0.39%和12.10%,烹饪电器微增0.10%,其他家用电器上涨11.45%。

从占比来看,下降的炊具及用具和食物料理电器占比之和近45%,烹饪电器占比44.45%,其他家用电器占比10.66%,因此尽管其他家用电器营收上涨,但其占比太小,依然难挽整体的下降趋势。

分地区来看,内销上半年贡献了74.57亿元营收,占总营收的72.23%,同比增长6.28%。但海外市场下滑明显,营收28.67亿元,同比下滑16.12%。对于海外市场的业绩下滑,苏泊尔在财报中解释道,国际宏观经济受俄乌冲突及高通胀影响,需求端压力极大,海外市场低迷。

事实上,苏泊尔增长乏力的趋势从2020年便已凸显。在此之前,从2015-2019年,苏泊尔连续五年的营收增速分别为14.42%、9.51%、18.75%、22.75%和11.22%,净利润增速分别为28.86%、21.21%、21.37%、25.91%和14.97%。

2020年,苏泊尔出现上市以来的首次营利双降,营收和净利润分别同比下降6.33%和3.84%。

尽管在年报中,苏泊尔称2020年公司业绩下滑是受疫情影响,但这一影响主要集中在一季度。

2020年报显示,一季度苏泊尔营收和净利润分别下滑34.57%和40.44%,二三四季度则微有上涨,但对比2019年同期来看,营收涨幅依然只有个位数。换句话说,后几个季度在受疫情影响较小的情况下,也没能恢复之前的增速。

2021年苏泊尔业绩略有回升,据半年报数据,苏泊尔在2021年上半年营收和净利润同比增长27.44%和29.87%。但这一增长态势并没有维持到下半年,2021年三、四季度以及2022年一季度的营收增速分别仅有2.22%、11.87%和9.25%,净利润增速表现更差,同期净利润增速分别仅为-9.4%、-8.4%和6.61%。

苏泊尔的增长乏力似乎是自身的问题,毕竟厨房小家电行业在2020年曾迎来高光时刻。据中研网数据,2020年厨房小家电收入总额增长17.82%,达到了1170亿美元。

其中线上增长趋势更明显,阿里平台数据显示,厨房小家电在2020年3、4月份的销量分别同比增长31.3%和31.5%。即便疫情稳定后,热度依然不减,2020年双十一期间我国厨房小家电销售额为56亿元,同比增长30%;销售量为14万台,同比增长21%。

行业的增长也惠及了一众品牌,九阳股份2020年营收和净利润分别增长20.44%和13.07%;小熊电器2020年营收和净利润增长36.16%和59.64%;新宝股份2020年营收和净利润增长44.57%和62.73%;北鼎股份2020年营收和净利润增长27.17%和52.56%。

根据2020年1-6月厨房小电销售数据显示,厨房小家电累计销售额为428.9亿,同比增长63.1%,其中传统品牌美的、九阳、苏泊尔分别增长53.8%、46.6%、31.5%;新兴小家电品牌小熊、摩飞分别增长54.8%、140.1%。从增幅来看,只有苏泊尔略显逊色。

线上布局,晚人一步

苏泊尔的掉队首先与渠道的布局有关。

根据奥维云网统计,2017年到2020年上半年,小家电线上渠道占比从72%迅速上升到85%以上。在中国电子商会副秘书长陆刃波看来,小家电与传统大家电不同,免安装、容易配送,也不是耐用消费品,且无需线下体验,小家电产品的特点决定了它的渠道会以电商为主。

线上化的趋势下,不少品牌都在积极布局电商渠道,“创意小家电第一股”的小熊电器线上营收占比超90%,新宝旗下的摩飞系列线上占比近乎100%,传统企业中美的、九阳也较早布局了线上渠道。

而苏泊尔的布局显然慢了一拍。中信证券研报显示,其2020年线上收入比重约为60%,仅仅与行业平均水平接近。

从市场集中度来看,据安信证券数据,苏泊尔线上市占率为20.1%,线下市占率为29.6%,线下市占率比线上高出10个点。另外对比九阳,其线上市占率为20.8%,线下市占率为21.1%,线上市占率略高于苏泊尔。

业绩下滑让苏泊尔痛定思痛,2021年4月1日,也就是公布2020年报的当天,苏泊尔原总经理辞职,新任总经理张国华走马上任。张国华曾任中国飞鹤有限公司国际业务部董事长兼总裁、雀巢公司大中华区董事长兼首席执行官等职务。

张国华上任后,积极推进DTC模式,陆续将天猫、京东等传统电商平台官方旗舰店收归直营,同时布局抖音、快手、小红书等新兴电商平台,其中光抖音平台就开了30多个账号。

除了寻找增量,苏泊尔也通过开启“一盘货”模式实现降本增效。所谓“一盘货”,是指品牌方将多渠道库存收归一个体系进行集中管理,即库存、物流一盘货。

安信证券分析,一盘货的本质是将物流和商流分离,经销商专注商流运营,品牌方负责统一物流体系,并交由专业的第三方团队管理,实现降本增效。

从改革成效来看,据国盛证券数据,苏泊尔线上营收占比从2019年的53%增长到2021年的65%。

另据魔镜数据,苏泊尔官方旗舰店在天猫品牌营收占从2019年的13.8%提升到2021年的22.1%,直营化初具成效。此外,2021年苏泊尔在销售费用下降了10.07%的情况下,实现了营收和净利润的双增,降本增效颇为显著。

不过从目前来看,抖音等新兴渠道仍有较大发力空间,生意参谋数据显示,2022年上半年苏泊尔厨房电器抖音平台GMV为4.1亿元,但上半年的营收为103.24亿元,其占比仍然较小。

产品革新,研发不足

渠道的改革也惠及了产品的创新。以往在经销模式下,销售、库存等数据都在经销商手里,品牌方难以直接通过终端数据反馈进行产品的调整。国盛证券在研报中指出,2020年苏泊尔未对新式品类进行迅速布局,本质上是源于对消费者需求洞察不足。

据兴业证券数据,2020年12月,苏泊尔在电饭煲、电压力锅、电水壶和豆浆机四类传统厨房小家电中市占率均居于前二,其中电饭煲位居第一;但在空气炸锅、多功能料理锅、烤串机和家用气泡水机等新兴品类中,苏泊尔只有空气炸锅的市占率位列第二。

而随着直营化趋势的加快,以及“一盘货”模式的启动,品牌方与经销商能够共享订单和库存信息,通过销售数据,苏泊尔能更加直观地了解市场趋势的变化。

从结果来看,2021年苏泊尔在新兴品类上发力明显,破壁机的市场份额已从2019年的5%增长到15%,成为行业第二。

空气炸锅方面,2021年苏泊尔市占率和美的并列第二,且与排在第一的九阳只差1%左右。2022年上半年,苏泊尔空气炸锅线上零售额同比增长160%,已成为仅次于电饭煲的第二大品类。

2022年半年报显示,苏泊尔在电饭煲、电压力锅、电磁炉、电压力锅、破壁机、豆浆机等15个厨房小家电品类中,线上市场份额累计达到21.5%,位居行业第一,线下市场份额为33.5%,位居行业第二。

尽管苏泊尔开始发力新品,但在产品研发上,苏泊尔却有些“吝啬”。2020年苏泊尔研发费用率2.38%,同比下降2.39%,低于北鼎股份、九阳股份、新宝股份等小家电上市公司,也不及行业平均水平3.02%。

2021年,苏泊尔研发费用为4.5亿元,同比仅增长1.9%,对比销售费用,即便下降了10.07%,但依然高达19.1亿,是研发费用的4倍。

事实上,研发投入不足是苏泊尔的“老毛病”,由于苏泊尔可以与母公司SEB共享研发技术,因此多年来几乎研发投入甚少,近5年来研发投入占营收比均在3%以下。

较低的研发投入也让品牌口碑受损,在黑猫平台上以“苏泊尔”为关键词搜索,共有1190条投诉记录,投诉问题集中在产品质量、售后服务等方面。

此外,苏泊尔外销业务以代工为主,换句话说在海外业务上苏泊尔很有可能沦为了SEB的代工厂。而这也限制了盈利空间,2021年苏泊尔内销业务毛利率达27.14%,外销业务为14.93%,外销业务将整体毛利率拖垮至23%。而小熊电器、九阳股份、北鼎股份的同期毛利率分别为32.78%、27.79%、49.45%,均高于苏泊尔。

最后

当苏泊尔还在疯狂“补作业”时,小家电却突然卖不动了。

奥维云网数据显示,2021年厨房小家电12个品类的零售总额为514亿元,同比下降14.1%;零售总量23744万台,同比下降13.5%。2022年上半年,“寒气”仍在传播,厨房小家电的零售额共计263.8亿元,同比下降4.9%,零售量11136万台,同比下降13.2%。

小家电并不是个赚钱的生意,2021年苏泊尔、九阳、小熊净利率分别只有8.99%、6.65%和7.86%。而这两年塑料、玻璃等上游原材料价格的连年攀升,让本就不富裕的小家电行业雪上加霜,没钱投入研发,加剧了产品的同质化,最终导致了许多网红产品被贱卖到了闲鱼。

但细分来看,依然有部分品类节节攀升。据任拓Nintendo数据,2022年2-5月,空气炸锅的月销售额同比增长率均超135%,5月增长率甚至达到187.06%。此外,2021年,空气炸锅、茶吧机、台式净饮机和电蒸锅等品类增速也在40%以上。

整体来看,我国城市户均小家电保有量不足10台,农村不足5台,对比欧美家庭早已超过30台;此外我国小家电品种不到100种,欧美国家约为200种。

潜力尚存,行业洗牌,谁能成为下一个“小家电之王”还未可知。苏泊尔(SZ002032)美的集团(SZ000333)九阳股份(SZ002242)

中访网:

苏泊尔的光辉战绩仿佛都成为了过去式。

创立仅2年,便击败行业霸主,拿下压力锅市场40%的份额;成立10年后,即在深交所上市,成为中国炊具行业首家上市公司;近几年炊具业务稳居市场第一。

这些一直都是苏泊尔曾经引以为豪的地方。

如今站在世人面前的苏泊尔,无疑是一个炊具界的“小巨人”——主营业务覆盖明火炊具及厨房用具、厨房小家电、厨卫电器、生活家居电器四大领域,产品销往日本、欧美、东南亚等全球50余个国家和地区。

但从财务层面不难发现苏泊尔似乎正在陷入某种困境,其在营收、净利润等多项财务指标上都出现了增长乏力的状况。不仅如此,苏泊尔也因重营销轻研发、频陷“质量门”事件等在消费者面前丢掉了口碑。

有“小家电之王”之称的苏泊尔是如何崛起的?昔日的小巨人又是如何陷入增长困局的?

1

凭“一口锅”起家

熟悉苏泊尔的人都知道,这家企业一开始并不是做电器的。

苏泊尔的前身是浙江玉环县压力锅厂,早期虽然名不见经传,但却幸运地成为了当时国内知名的国有大型企业沈阳双喜压力锅厂的小配件供应商。

1989年至1994年间,苏泊尔一直贴牌生产“沈阳双喜压力锅”,结束合作后,浙江台州人苏增福、苏显泽父子于1994年创办“苏泊尔”品牌。

当年炊具行业频频爆出压力锅安全事件。得益于压力锅安全标准的推出,苏泊尔在该标准出台后率先执行,推出了国内第一口安全压力锅。

四年后,苏泊尔进行改制,主张“做什么菜,用什么锅”,推行差异化产品策略。2002年,苏泊尔推出自家第一款电饭煲。也是这一年,“苏泊尔”商标被认定为“中国驰名商标”,这也是中国炊具行业第一个驰名商标。

两年后,苏泊尔终于迎来它的高光时刻——在深圳证券交易所上市,并成为中国炊具行业首家上市公司。这一年,苏泊尔在大中城市压力锅市场占有率超过了40%。

然而与此同时,苏泊尔却陷入了业务增长停滞的局面。根据其财报数据,2004年苏泊尔的归母净利润和扣非归母净利润分别同比下降了17.42%和22.13%。

次年,尽管苏泊尔极力推出新产品并开拓海外市场,但收效并不大。根据Wind数据,其2005年营业利润和净利润的同比增速分别为32.46%和25.68%,远低于2004年前超40%的同比利润增速。

而在那一年,法国炊具巨头SEB(赛博集团)销售收入是苏泊尔10倍多,虽说在亚洲市场设立了子公司和销售办事处,但2005年其关联公司在华总销售额仅0.77亿元左右。

于SEB集团而言,已经在炊具市场占一席之地的苏泊尔成了其布局中国市场的不错选择,而后者也能因此获得资金加持以及进军国际市场的机会。2007年,SEB通过要约收购、定向增发、协议转让等方式获得苏泊尔52.74%的股份,成为后者的控股股东。

随后几年,SEB集团持续购入苏泊尔股份。截至目前,SEB集团累计持有苏泊尔82.44%股权,是绝对的控股股东。

客观来说,自入主苏泊尔之后,SEB集团每年给前者带来的收益并不少。例如,SEB集团每年能为苏泊尔带来稳定的出口订单。

苏泊尔披露的财报数据显示,从2015年到2021年,苏泊尔对SEB ASIA LTD关联交易金额分别为30.68亿元、30.29亿元、35.24亿元、42.49亿元、45.75亿元、52.88亿元和66.79亿元;占其当期总营收的比重分别为28.12%、25.35%、24.84%、23.80%、23.04%、28.43%和30.94%。

也就是说,SEB集团每年至少会为苏泊尔贡献20%的营收。而且,最近3年,该营收贡献比例正逐年提升。

在传统家电市场,SEB集团的收购的确让苏泊尔在海外市场打开销路,但后者依然逃不开国内家电炊具行业的疯狂内卷。

2

失守小家电

即使有稳定的海外订单,也无法改变苏泊尔部分关键财务指标增长趋缓的势头。

就拿营收来说,根据已公开的财报,最近4个年度,苏泊尔的营收增速已由2018年的22.75%降至2021年的16.07%,呈现出总体放缓的态势。

事实上,增长率整体放缓的不止苏泊尔的营收,也包括其净利润。苏泊尔财报数据显示,在过去4年里,该公司的净利润增速从2018年的25.91%大幅降低至2021年的5.29%。

同时,苏泊尔经营活动产生的现金流量净额增速同样呈总体趋缓的态势。根据苏泊尔往期财报,该公司经营活动产生的现金流量净额增速已由2018年的82.88%降至2021年的负数,为-1.29%。

除此之外,苏泊尔的综合毛利率整体呈波动下滑趋势。苏泊尔披露的财报信息显示,过去5年,该公司的综合毛利率已从2017年的30.51%降至2021年的23.87%。

究其原因,一方面,它跟苏泊尔线上化“慢半拍”有关。

众所周知,相比大家电,小家电拥有更低的单价,更容易俘获线上用户的消费需求。这使得小家电领域的“触网”速度要快于其他类型家电。

与此同时,近年来消费群体重心逐渐偏移年轻人,而年轻人更偏向线上消费,对于“类快消品”的小家电,年轻人的购买欲望逐步提升,这也进一步刺激了小家电的线上市场活力。

而苏泊尔一开始似乎并未意识到这一点,其对线下渠道仍十分偏爱。

根据奥维云网数据,截止到2021年上半年,国内市场的小家电的线上销售比重已达到80%。其中,小熊电器的线上销售占比高达95%,美的、九阳的这一数值也均超过了70%。相比之下,苏泊尔的线上渠道占比却不足60%。

苏泊尔不快的“线上化”速度无疑会让其失去部分线上渠道的潜在用户。反映在苏泊尔财务数据上则是该公司线上渠道缺乏活力,增长逐渐陷入疲态。

另一方面,它也跟苏泊尔所处的市场竞争愈加激烈有关。

事实上,苏泊尔不仅要直面来自九阳、小熊、新宝等专业小家电企业的竞争,也要抵御来自美的、海尔、格力等全品类家电巨头的冲击,还要迎接来自小米等其他品牌的挑战。

面对越来越激烈的市场竞争,线上渠道的弱势让苏泊尔不得不在曾经擅长的领域向“新王”低下高昂的头。

3

屡陷“质量门”

除了放慢的发展脚步外,苏泊尔的“烦心事”还有很多。

苏泊尔正面临“重营销、轻研发”的市场质疑。根据财报数据,从2017到2021年,苏泊尔的销售费用分别高达22.20亿元、28.13亿元、32.06亿元、21.24亿元和19.10亿元,占总营收比例分别为15.60%、15.76%、16.15%、11.42%和8.85%。

其研发费用分别为3.89亿元、4.03亿元、4.53亿元、4.42亿元和4.50亿元,占总营收的比例分别为2.74%、2.26%、2.28%、2.38%和2.08%。

而截止2022年第三季度,行业巨头美的集团的销售费用为211.97亿元,研发费用为89.17亿元,占总营收比例分别为7.80%和3.28%。

对比可知苏泊尔的销售费用率更高,且研发投入比例更低,难怪会被外界贴上“重营销、轻研发”的负面标签。

而“重营销、轻研发”的模式带来的弊端十分明显。一方面,它会导致企业在产品方面难以真正和同行对手拉开差距,最终只能沦为同质化竞争;另一方面,过度注重营销也会导致企业在品控方面存在较大的隐患。

此外,苏泊尔也面临口碑下滑的尴尬境地。「子弹财观」注意到,在黑猫投诉平台上,涉及苏泊尔的投诉合计高达1228条,而网友们对苏泊尔的投诉主要为产品质量差、售后服务差、虚假宣传、不发货与不退款等。

而苏泊尔的“质量门”并非偶发事件。据「子弹财观」不完全统计,自2009年以来,苏泊尔被抽检产品累积不合格次数至少达10次。

除了在核心产品力方面逐渐丧失优势之外,动荡的市场环境也给苏泊尔的业绩蒙上了一层阴霾。

今年9月,苏泊尔在接受投资者调研时称,公司一季度外销取得了一定的增长,但是二季度以来,由于受到俄乌冲突及国外通胀率高的影响,国外市场消费需求偏弱。面对当前复杂的国际形势,公司下半年的外贸业务仍然面临一定的压力和挑战。

从其下跌的股价,也不难发现资本市场对苏泊尔的发展预期并不乐观。

根据Wind数据,2020年7月31日,苏泊尔股价曾一度达到85.58元,创下历史最高纪录。此后,其股价开始回落,截至2022年11月11日,苏泊尔股价报43.87元/股,较历史高位接近腰斩,如今总市值为354.8亿元。

曾经的“小家电之王”如今遭遇了增长瓶颈,在核心产品质量上的表现也算不上差强人意。这也意味着,苏泊尔不仅要尽快寻找到业绩增长新引擎,还要在产品品控上补足短板、狠下苦工。

或许只有这样,苏泊尔才能挽回消费者以及一众投资人的信心。

墨逍:

【直击股东大会丨和而泰:产业产业迎来发展关键期,发力汽车电子智能控制器业务】据了解,和而泰在全球智能控制器行业格局中拥有明显竞争优势,是国内高端智能控制器龙头企业之一。其实施“三高”经营定位,即高端市场、高端客户、高端产品,是伊莱克斯、惠而浦、TTI、ARCELIK、BSH、博格华纳、尼得科、海信、海尔、苏泊尔等全球著名终端品牌厂商在智能控制器领域的全球主要合作伙伴之一。

网页链接

股票

MORE>- 最近发表

- 标签列表

-

-

SH688501 SH603032 SZ002176 SZ000697 SH600112 SZ002535 SH603986 SZ000861 SZ300860 SH603018 SZ002666 SH688690 SH600719 SZ301097 SZ000403 SZ300956 SH601668 SZ002550 SH601609 SH603855 SZ301102 SZ300909 SZ000737 SH603123 SZ000589 SH601138 SZ300892 SH600460 SH600908 SH605089 SH600180 SZ002783 SH600207 SH688345 SZ002761 SZ002600 SZ200869 SH601918 SZ002035 SZ300625 SZ300247 SZ002643 SH603383 SH603880 SH688329 SZ002358 SH601608 SZ002808 SZ002868 SZ002806