2022-08-31今日SZ000828股票最新净值和交易情况

run_rabbit_run:

在高速公路这个细分行业下面,我目前暂时看到了以下20家上市企业:

重庆路桥、粤高速A、赣粤高速、皖通高速、招商公路、城发环境、四川成渝、楚天高速、宁沪高速、山东高速、现代投资、五洲交通、福建高速、湖南投资、中原高速、深高速、东莞控股、龙江交通、吉林高速、山西路桥。

其中,

城发环境于2018年有过更名,且主营业务收入结构有一些相对明显的变化。

招商公路于2017年上市,上市至今时间相对较短。

山西路桥于2018年有过更名,且主营业务收入结构有一些相对明显的变化。

根据我的个人习惯,暂时不看这3家企业。

现在还剩下20 - 3 = 17家。

这17家高速公路相关企业的长期扣非ROE表现如下:

2010-2021年,期间长期平均扣非ROE,由高到低依次约为:

宁沪高速13.3%、东莞控股12.8%、皖通高速11.4%、粤高速A9.7%、山东高速9.7%、现代投资9.3%、深高速8.6%、四川成渝8.2%、吉林高速7.7%、楚天高速7.6%、福建高速7.3%、中原高速7.2%、重庆路桥6.9%、五洲交通6.3%、龙江交通6.3%、赣粤高速5.4%、湖南投资2.4%

人的精力是有限的,接下来我们聚焦在长期平均扣非ROE排名前7的公司身上:

宁沪高速13.3%、东莞控股12.8%、皖通高速11.4%、粤高速A9.7%、山东高速9.7%、现代投资9.3%、深高速8.6%

这7家公司长期扣非ROE走势如下:

2021年,粤高速A扣非ROE同比大幅飙升。

那么,粤高速A的综合质地是否可圈可点呢?继续往下看。

.......................................

先抛出三个业余问题:

1,区域天然垄断业务,是否必然意味着高投资回报率?

2,高毛利率、高净利率,是否必然意味着高投资回报率?

3,固定资产比重,是不是越低越好?

对于以上三个问题,我的个人主观看法都是:否~

接下来,逐步地,我来解释一下,我为什么这么看。

高速公路收费业务,归于公用事业大类。大量资本投入+高确定性,期望惊人的投资回报率可能不太现实。相比于某些发达国家,我国人均汽车保有量依然有增长空间。期望合理且相对不错的投资回报率也许还是可以的(尤其是估值显著偏低的时候)。

高速公路收费业务,很容易理解,就是修路然后收费。但如果你抽空看看财务报表,未必真的那么容易理解。

.......................................

一,存货占收入比

山东高速、宁沪高速、深高速,存货占收入比相对偏高。其中,山东高速曾经出现过存货占收入比显著偏高的情况。

看了这张图,可能有人会感到惊讶:主营高速公路收费业务的企业,会有什么存货?

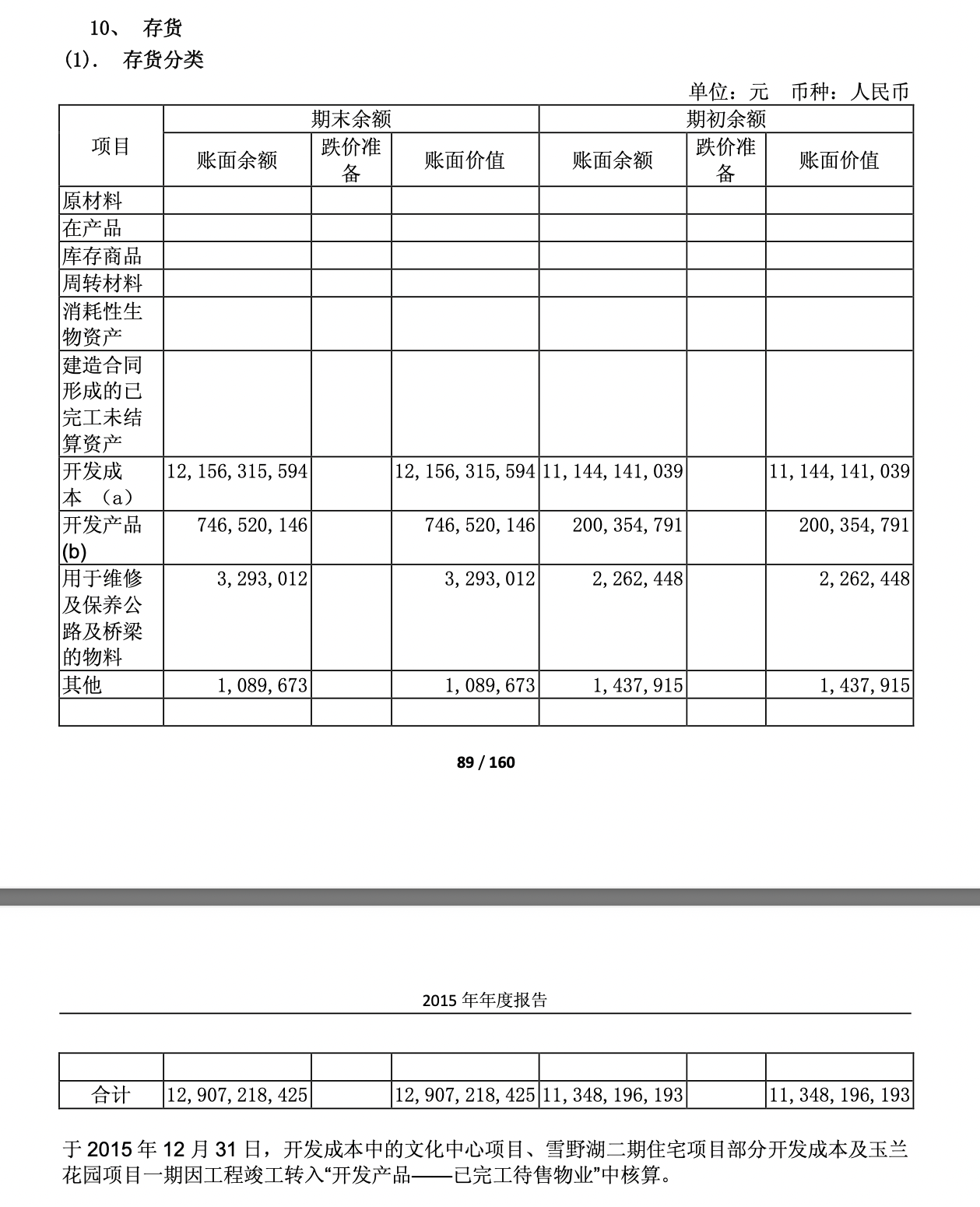

翻看山东高速2015年年度报告,其存货主要与房地产业务相关:

翻看宁沪高速2020年年度报告,其存货也主要与房地产业务相关:

翻看深高速2015年年度报告,其存货主要与物业开发相关:

安安稳稳地收过路费不好吗?

为什么要涉足房地产或物业项目?

多元化是可能存在一定风险的:企业在新涉足的行业中,是否具有长期核心竞争优势?

自70年代开始,可口公司在水净化、葡萄酒酿造、养虾、水果生产、影视等行业大量投资,可口可乐的税前利润率由1973年的18%显著下降至1980年的12.9%

多元化是可能存在一定风险的,在缺乏对企业新涉足业务的了解和理解的情况下,我很难去评估新涉足业务的风险与机会到底有多大。因此,我个人通常比较排斥具有多元化倾向的企业。

当前,由于我的个人认知有限,山东高速、宁沪高速、深高速这3家企业给我个人的主观印象就不是那么的好了。而实际情况是,在我们现在看的7家高速公路企业中,多元化的企业并不只有3家。

例如,根据现代投资2021年年度报告,大宗商品现货贸易这项业务的收入占总收入的比例高达81.27%:

再比如,根据深高速2021年年度报告,除了收费公路业务以外,深高速的收入来源还有清洁能源、固废资源化管理、环保业务、房地产开发等:

但是,反过来想:

为什么我们仅仅看了7家高速公路企业,就有至少5家企业体现出了不同程度的多元化倾向?

高速公路收费业务,是有年限限制的,不可能无限制永久性地收费。因而,企业可能存在一定的动力,去寻求高速公路收费业务以外的利润增长点。个人主观猜测(我不确定),这可能是主要原因之一。

还可以这么问:既然已经修好的高速公路有收费年限限制,为什么不继续修路?我继续猜:不是每条高速公路都能够产生相对显著的投资回报。

(重点:作为一个100%纯外行,第一回看高速公路这个行业,我的诸多主观猜测都可能是错的。)

继续,反过来想:

如果企业当前拥有的可收费项目的综合收费年限更长,企业就可能就具有更强的动力去聚焦主业。下面我们会适时地,从侧面验证这个猜测是否成立。

.......................................

二,固定资产比重

看了这张图,可能还会有人感到惊讶:高资本投入的高速公路行业,图中2021年绝大部分企业的固定资产比重接近零???

你没看错,的确如此,的确就是接近零。

这是因为大部分企业的收费年限都接近末期了,还是因为某些企业的商业模式独特?都不是~

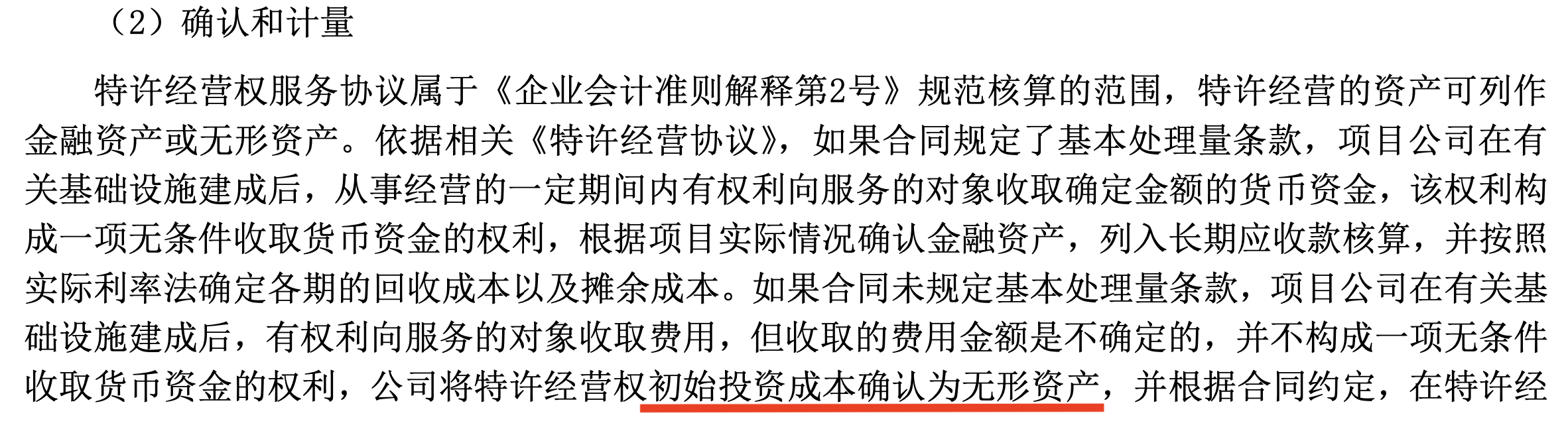

其实这个比较容易理解,企业拥有的是修建好的高速公路在未来某段时期的收费权,企业并不实际拥有修好的高速公路,企业并不具有高速公路的最终所有权。

在建工程转固定资产,这是很多企业的常规操作,但在高速公路这个行业,未必完全适用。高速公路竣工后,在一定时期具有的收费权,很多高速公路企业将其转为了无形资产。而可能由于各家高速公路会计统计口径存在的差异(没有仔细看,我不确定),上图中个别企业固定资产比重也出现了明显的差异。

摘自皖通高速2020年年度报告:

摘自现代投资2021年年度报告:

所以,接下来我们看无形资产。

看之前,注意看上图中粤高速A的固定资产比重,与其他6家企业差别巨大。

.......................................

三,重点

1,本文的讨论范围仅限于财务报表或上市公司公开披露的信息,不对公司或其他进行任何评价。

2,请自行核对数据准确性,不保证观点客观性。欢迎纠错~

3,切勿作为任何投资依据或公司评价依据。欢迎纠错~

.......................................

四,无形资产占总资产比

上面提到:“注意看上图中粤高速A的固定资产比重,与其他6家企业差别巨大。”

现在,注意看粤高速A,无形资产占总资产比,同样的,与其他6家企业差别巨大。

粤高速A固定资产比重显著偏高但其无形资产占总资产比接近零;其他6家企业固定资产比重接近零但其无形资产占总资产比显著偏高。

这或许就可以从侧面验证(我不确定):高速公路竣工后的收费权,转为了固定资产,或者无形资产。

假设我的这种猜测(收费权都转为了固定资产、无形资产)是正确的,

那么我们干脆将固定资产+无形资产加总到一起来看。

.......................................

五,(固定资产 + 无形资产)/ 总资产

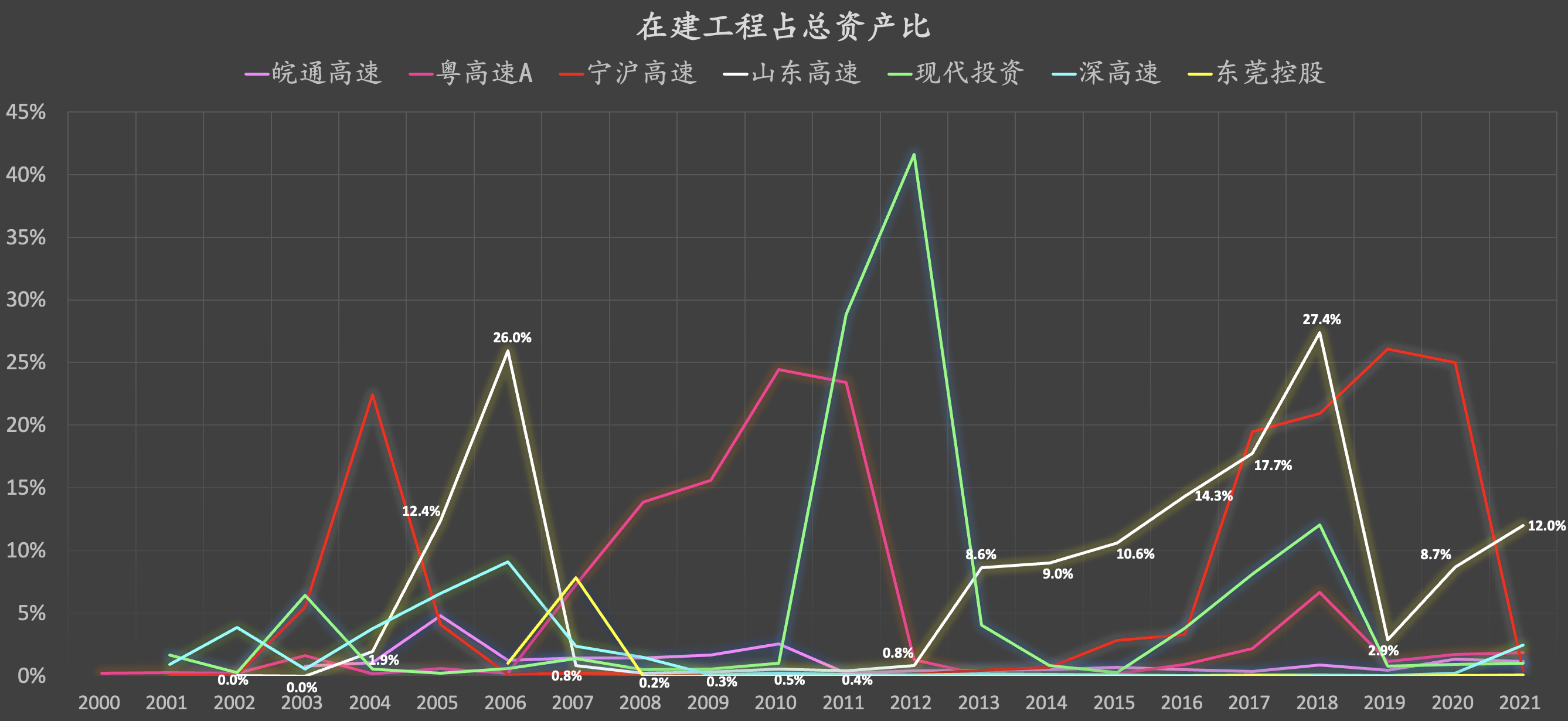

1,先看在建工程占总资产比:

假设我的主观猜测(收费权都转为了固定资产、无形资产)是正确的,在建工程竣工后是可以转为固定资产或无形资产的。

但是,除了山东高速以外,各家企业2021年在建工程占总资产比都接近零。

而山东高速2021年在建工程中,高速公路以外的项目的在建工程占了相当一部分比例。

并且根据各家企业2022年最新报表,其在建工程金额相比于2021年末变化都不大。

因此,

我们下面忽略掉在建工程这一项目,

直接看固定资产+无形资产。

.......................................

2,(固定资产 + 无形资产)/ 总资产:

图中的数据,就是固定资产+无形资产之和,除以总资产,得到的比值。

重点看皖通高速、东莞控股。

先看皖通高速。

很明显,皖通高速该项比值最高。这可能间接意味着(我不确定):皖通高速当前拥有的收费资产,在未来的综合收费年限要更长。

上文提到:“如果企业当前拥有的可收费项目的综合收费年限更长,企业就可能就具有更强的动力去聚焦主业。下面我们会适时地,从侧面验证这个猜测是否成立。”

现在我们来看皖通高速是否聚焦主业。

根据皖通高速2021年年度报告,皖通高速几乎100%的收入都来自收费公路业务:

(固定资产+无形资产)/ 总资产,该项比值最高的皖通高速,的确聚焦主业。

尽管表现出一定多元化倾向的高速公路企业众多,但我并不是说只有皖通高速暂时没有体现出明显的多元化倾向。

我实际上想要表达的意思是:如果我以上的种种主观假设或猜测是正确的,那么,相比之下,皖通高速在未来可能具有更强的动力去聚焦主业。(注意,这里说的是“假设”、“猜测”、“可能”…….)

未来,变化万千,谁知道呢?

很多人偏好固定资产比重偏低的企业。但在高速公路这个高毛利率、高净利率的细分行业,(固定资产+无形资产)比重偏高,反而可能是好事。

.......................................

再看东莞控股。

同样属于高速公路细分行业,为什么东莞控股(固定资产+无形资产)/ 总资产,这项比值显著低于其他企业?

这可能与东莞控股的经营业务多元化有关。东莞控股的资产结构:

在东莞控股的各项资产中,长期应收款占总资产比,一度大幅超过(固定资产+无形资产)占总资产比。长期股权投资占总资产比,一度小幅超过(固定资产+无形资产)占总资产比。

翻看2018年东莞控股的年度报告:

1,长期应收款:

长期应收款中提到的某些项目,似乎正好与2018年东莞控股营业收入中的某些项目相对应:

2,长期股权投资:

一家证券公司、一家信托公司,占据了长期股权投资的绝大部分金额。

刚刚看的是长期应收款、长期股权投资、(固定资产+无形资产),这三项占总资产的比例。现在看这三项的绝对金额:

2009-2018年,(固定资产+无形资产)绝对金额持续下降。

2020-2021年,(固定资产+无形资产)绝对金额大幅飙升。主要是无形资产大幅飙升。

摘自东莞控股2019年年度报告:

摘自东莞控股2020年年度报告:

摘自东莞控股2021年年度报告:

如果我没有理解错的话,未来,东莞控股长期盈利表现,在一定程度上要取决于轨道交通1号线项目的投资回报表现。具体未来表现如何,在我个人看来,暂时是未知的。

上面说了一大堆,

朦胧地,

实际上都围绕着收费年限在瞎聊。

收费年限,也许并没有表面上看起来的那么可怕。

.......................................

六,收费年限

据说(请仔细核实信息准确性):近20年,政策方面,总体上高速公路收费年限有所延长;另一方面,改扩建可以延长收费期限。

根据雪球“有想法的小韭菜”的以下这篇文章:

高速改扩建小知识普及

“直观上,改扩建能提高路产承载能力、延长收费期限,如果是地理位置较好的路产,改扩建最终能给经营公司带来更多持续未来现金”

进一步,

翻看粤高速A2014年年度报告:

翻看全景网:

.......................................

七,收费公路业务毛利率、净利率

1,收费公路业务毛利率:

注意,这不是综合毛利率,而是收费公路业务毛利率。

2005-2021年,期间平均收费公路业务毛利率,由高到低依次约为:

宁沪高速66.9%、东莞控股64.5%、皖通高速64%、现代投资62.7%、山东高速62.5%、深高速56.1%、粤高速53.4%

2011-2021年,期间平均收费公路业务毛利率,由高到低依次约为:

东莞控股65.7%、宁沪高速65%、皖通高速60.2%、山东高速60.1%、现代投资57.2%、粤高速A50.4%、深高速50.4%

近几年,东莞控股,收费公路业务毛利率相对较高。

.......................................

2,净利率:

根据个人偏好:净利率 = 归母净利润 / 营业收入。

2021年,东莞控股的收入结构发生了较大的变化,这里暂时不看东莞控股。

2021年,现代投资大宗商品现货贸易这项业务的收入占总收入的比例高达81.27%,这里暂时不看现代投资。

其他5家企业,2005-2021年期间平均净利率由高到低依次约为:

深高速38.9%、皖通高速37.6%、宁沪高速33.6%、山东高速33.3%、粤高速A32%

高毛利率、高净利率,但长期平均扣非ROE表现都低于15%

高毛利率、高净利率、区域天然垄断业务,并不必然意味着高回报率。

.......................................

八,负债率

现代投资资产负债率走高,可能与其业务结构有关。

2021年末,资产负债率相对偏低的有:东莞控股、皖通高速、粤高速A等。

.......................................

九,三费占比

2021年,东莞控股的收入结构发生了较大的变化,这里暂时不看东莞控股。

长期来看,三费占比相对偏低的有:皖通高速、宁沪高速等。

.......................................

十,经营性现金流量净额占净资产比

2021年,现代投资大宗商品现货贸易这项业务的收入占总收入的比例高达81.27%,这里暂时不看现代投资。

2016年,东莞控股的融资租赁业务收入占比约为13.7%、商业保理业务收入占比约为1.8%,这里暂时不看东莞控股。

抛开现代投资、东莞控股来看,2003-2021年,经营性现金流量净额占净资产比期间平均值,由高到低依次约为:

粤高速A20.7%、皖通高速20.5%、宁沪高速17.1%、山东高速15.9%、深高速13.6%

.......................................

十一,综上

相比之下,皖通高速长期盈利表现相对靠前、聚焦主业、低负债率、高(固定资产+无形资产)占比,给我的初步印象相对要好一些。这是初步印象,如果进一步看下去,我也可能完全推翻我的这个主观感觉。我经常犯错,欢迎纠错~

【新书上架:有折扣】

作者:我

京东购买链接:京东自营店《价值成长周期股:寻找确定性的盈利机会》

这本书的来历:【世界读书日】我写了一本书

...................................................

皖通高速(SH600012)粤高速A(SZ000429)东莞控股(SZ000828)

东莞控股(SZ000828):

东莞控股:东莞控股关于召开2022年半年度业绩说明会的公告 网页链接

东莞控股(SZ000828):

东莞控股:关于将康亿创公司纳入合并报表范围的公告 网页链接

东莞控股(SZ000828):

企洞察App显示,2022年8月23日东莞长安村镇银行股份有限公司发生工商变更,高管中孙志玉卸任职工监事一职,由谢勇辉接任;莫俊轩卸任监事一职,由秦志勇接任;李志锋卸任董事一职,由蔡伦弟接任。 东莞长安村镇银行股份有限公司成立于2010年... 网页链接

T神石磐:

昨天打了中报亏损2.22亿预防针,后台留言有点多,简单说说锦龙。1、中报预亏2.2亿,一季度就亏了2.1亿,一季报出来5月5号尾盘大涨8.6%,二季度亏0.1亿,二季报预告出来7月15号跌2.1%,当天大盘是调整的创指也跌了2.1%,这两次说明股价基本是提前免疫的。2、关于过期的问是,华林证券在发审委过会10个月后才拿到批文,博纳影业在过会630后才拿到批文,东莞控股也明确说了,没有“2022年8月24日东莞证券仍未拿到上市批文IPO就失败”的说法。3、关于锦龙估值的问题,东莞证券2021年净利润9.97亿元,2022年中报净利润4.47亿元,同比下滑5.62%,这个业绩应该是相当棒了,仅发行1.6667亿股,以发行平均PE23倍来计算,就是市值230亿,如此袖珍能炒到多少自行脑补,锦龙目前持有了6亿股占40%股份,发行后的36%,按发行价算是83亿,如果double呢,不要说新股不合理,你怎么不用新股换旧股呢?此一时彼一时活在当下,现实视觉冲击力强悍。4、中山证券是一家全牌照的综合类证券公司,有80家证券营业部,分布在从东北到华南的东部沿海经济发达地区,其自有在建舜远金融大厦,在深圳市南山核心区,可以看出当年的雄心壮志,最近几年因为种种问题连年亏损,那怕一年只赚五千万元,锦龙也不会是如此低的估值,大股东拟定增募资不超过32.13亿元,这个大家也懂的,2021年10月锦龙股份子公司中山证券获南沙开发建设集团战投2.896亿元,成为中山证券的第五大股东,持股比例为4.49%,中山证券保底估值也可以参算一下。5、怎么做,说实话,我拿了锦龙311个交易日了,也总被锦龙的冰火所困扰,收益远不及预期。。大概我都说清楚了,诸位来去请自便吧。打个中报亏损2.22亿预防针,届时别有被吓屎的,躺在我这儿我也不好处理,估计周一晚上看到中报,满屏都是 跌停,抬走。。之类的话,好像没有预告过似的,把好好的雪球整得和某股吧一样,这是我不希望的。锦龙股份(SZ000712)东莞控股(SZ000828)

T神石磐:

锦龙股份(SZ000712)打个预防针,下周一晚上中报亏2.22个亿,提前通知一下诸位,届时别有被吓屎的,躺在我这儿我也不好处理。。。诸位要跑的提前跑

低调割草:

谈个人看法,今天清仓锦龙股份(SZ000712) ,买入东莞控股(SZ000828) ,既躲开锦龙星期一的大雷风险,又可以避免东莞证券上市踏空,一举两得!

东莞控股(SZ000828):

同花顺(300033)数据中心显示,东莞控股(000828)8月24日获融资买入721.25万元,占当日买入金额的33.19%,当前融资余额3.03亿元,占流通市值的2.93%,低于历史40%分位水平。 融资走势表 日期融资变动融资余额8月24日-229.42万3.03亿8月23... 网页链接

大东吴丨水乡大锂鱼:

锦龙股份(SZ000712)上证指数(SH000001) 东莞控股(SZ000828)

挖坑行情正式开启,东莞证券上市开启倒计时!

宁德时代,中信证券,东方财富,国元证券

东莞控股(SZ000828):

同花顺(300033)数据中心显示,东莞控股(000828)8月23日获融资买入465.74万元,占当日买入金额的25.51%,当前融资余额3.05亿元,占流通市值的2.9%,低于历史40%分位水平。 融资走势表 日期融资变动融资余额8月23日75.17万3.05亿8月22日26... 网页链接

东莞控股(SZ000828):

讯(王珞)8月23日,东莞控股(000828)发布了2022年半年报,上半年公司实现营业收入17.59亿元,同比下降22.01%,归属于上市公司股东的净利润4.41亿元,同比下降12.66%。 受新冠疫情偶发等因素影响,公司2022年第一季度营业收入和归母净利润分... 网页链接

东莞控股(SZ000828):

8月23日,东莞控股(000828)发布2022年半年报,公司2022年1-6月实现营业收入17.59亿元,同比下降22.01%,归属于上市公司股东的净利润为4.41亿元,同比下降12.66%,每股收益为0.4245元。 东莞控股,公司全称东莞发展控股股份有限公司... 网页链接

东莞控股(SZ000828):

东莞控股(000828)8月22日晚间发布2022年半年度报告,报告期内,公司实现营业收入17.59亿元,同比下降22.01%;归属于上市公司股东的净利润4.41亿元,同比下降12.66%;归属于上市公司股东的扣除非经常性损益的净利润4.59亿元,同比下降10.74... 网页链接

东莞控股(SZ000828):

东莞控股8月22日公告,上半年,公司实现营业收入17.59亿元,同比下降22.01%(调整后,下同);归属于上市公司股东的净利润4.41亿元,同比下降12.66%;基本每股收益0.4245元。 其中,轨道交通一号线PPP项目建造服务收入10.76亿元,占总营业收入的61.16%... 网页链接

东莞控股(SZ000828):

东莞控股:半年度非经营性资金占用及其他关联资金往来情况汇总表 网页链接

东莞控股(SZ000828):

东莞控股:2022年半年度财务报告 网页链接

东莞控股(SZ000828):

东莞控股:2022年半年度报告摘要 网页链接

东莞控股(SZ000828):

东莞控股:独立董事关于控股股东及其他关联方占用公司资金、公司对外担保情况的专项说明和独立意见 网页链接

东莞控股(SZ000828):

东莞控股:2022年半年度报告 网页链接

股票

MORE>- 最近发表

- 标签列表

-

-

SH688696 SH603836 SZ300617 SZ002590 SZ000811 SZ300059 SH688316 SZ000710 SZ300441 SZ002414 SZ300293 SZ300608 SH600740 SZ300521 SH600979 SZ300663 SZ300726 SH600105 SH688196 SZ300518 SH688728 SH600235 SH603969 SH600882 SH688220 SZ002436 SZ002528 SZ000571 SZ300234 SH688558 SH688088 SZ000823 SH603800 SH603801 SH600791 SH603211 SZ300740 SH603066 SZ000100 SH603379 SH605289 SH603728 SZ002642 SZ300671 SZ200541 SZ000627 SH605369 SH688053 SZ300649 SZ002376